【 目次 】

不動産投資はミドルリスク・ミドルリターンの投資と呼ばれています。

多くのサラリーマンが副業としている投資のひとつです。

その中でも特に、ワンルームマンション投資は投資費用が抑えられるということから、投資初心者にもオススメです。

不動産投資には独特な特徴があり、スタートの前に知っておかなければならない点がいくつも存在します。

不動産投資とは?

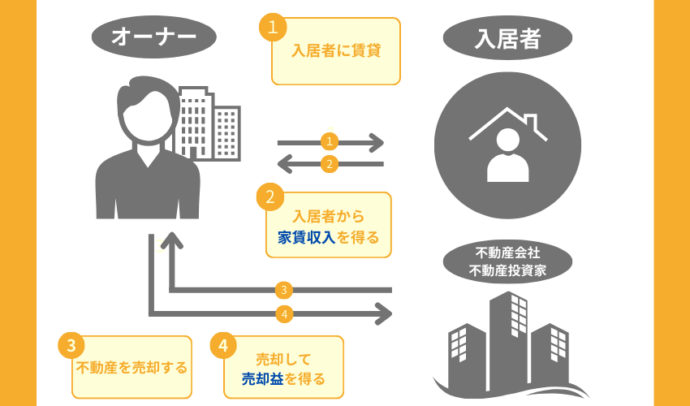

不動産投資は、マンション、アパート、戸建てなどの不動産を購入し、賃貸などを通じて収入を得る投資方法です。

保有中の家賃収入、売却時の売却益が狙えるため、出口戦略が取りやすい投資手法として長く注目を浴びています。

不動産投資で「利益」を得る仕組み

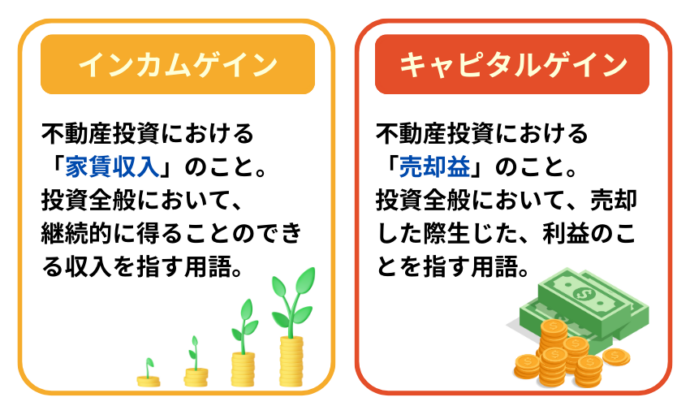

不動産投資では、「インカムゲイン」と「キャピタルゲイン」と利益を得るパターンが2つ存在します。

将来的(老後)などの、継続した副収入が目的で不動産投資に取り組む方は、インカムゲインを主軸にした投資戦略を、10年後20年後にまとまったお金を得ることを目的として不動産投資に取り組む方は、キャピタルゲインを主軸にした投資戦略を立てましょう。

投資戦略の立て方は、不動産投資会社のアドバイザーに尋ねることをおすすめします。

不動産投資の種類

不動産投資は、投資する不動産の種類によって特性が異なります。

投資目的、資金状況、リスクの許容度に応じて、選択できる投資の種類が豊富であり、自身の状況に応じて選択できる幅が多いことは、不動産の強みの一つです。

ここからは、不動産投資のメジャーどころを見ていきましょう。

詳しく物件の種類を見たいという方は下記の記事がおすすめです。

区分マンション投資

区分マンション投資は、一番取り組んでいる方が多い不動産投資の種類です。

マンションの1室を購入し、それを入居者に貸し出し家賃収入を得ます。

持ち続けて家賃収入を副収入源とするのもよし、タイミングを見て売却し、売却益でまとまったお金を得るのもよしです。

購入にあたり融資が下りやすく、管理はほぼ全て管理会社に任せられるため、初心者でも始めやすいと言えます。

一棟アパート・マンション経営

一棟まるごとのアパートやマンションを購入し、賃貸経営を行う投資手法です。

複数の部屋を同時に運用することになるため、一部屋運用よりも高い収益性が望めます。

その分、購入金額が大きくなるため、高額の初期費用がかかることは認識しておきましょう。

運用する戸数が増え、管理の手間・リスクの大きさも比例して大きくなるため、不動産投資経験や知識がある人向きの投資と言えるでしょう。

戸建て経営

戸建て住宅を購入し、賃貸経営を行う投資手法です。

単身者向けが一般的な、区分マンション投資や一棟アパートマンション投資と違い、メインターゲットがファミリー世帯です。

現在の日本では、賃貸ニーズが、単身者世帯>ファミリー世帯のため、入居付けは難しい一方で、1度入居が付くと長期間の入居となることが多い特徴があります。

マンション・アパートと比較し、入居付けの難易度、物件の維持管理においてオーナー自身で行う範囲も出てくるため、かなり上級者向けの不動産投資手法です。

その他、駐車場投資・コインランドリー投資・オフィスビル投資など様々な不動産投資手法がありますが、もっと詳しく知りたいという方は、「不動産投資を種類から学ぶ | メリット・リスク・特徴を徹底解説」をお読みください。

不動産投資のメリット

株式・FX・仮想通貨・投資信託・金など、様々な投資手法がある中で、不動産投資が選ばれるのには不動産投資ならではのメリットがあるからです。

不動産投資とその他の投資で、きちんと比較検討ができるように、不動産投資のメリットをきっちりと理解しておきましょう。

融資を受けて投資ができる

投資用不動産を購入する際には、金融機関からローンを受けて購入することが可能です。

※金融機関からの融資が下りる物件に限る

物件にもよりますが、特に区分ワンルームマンションは金融機関から高い担保評価を受けるものが多く、初期費用10万円から不動産投資を取り組める場合もあります。

株式投資・FXなどの投資手法は、投資をするために金融機関から融資を受けることは難しいため、不動産投資ならではのメリットと言えるでしょう。

レバレッジ効果に期待できる

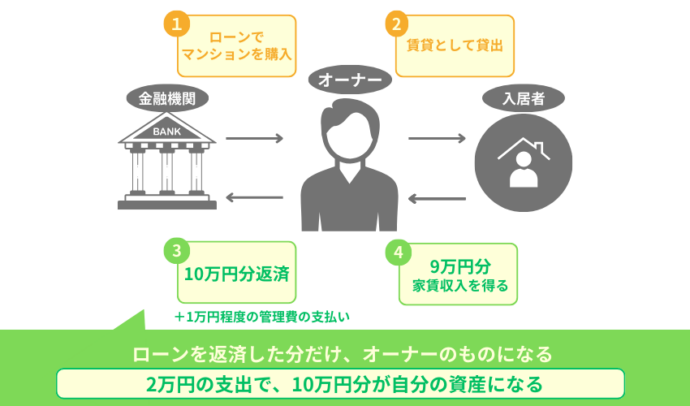

融資を受けて不動産投資を取り組んだ場合に限り、不動産投資にはレバレッジ効果が発生します。

レバレッジ効果は一言で表すと、小さなもので大きなものを動かすことです。

不動産投資の場合、「少額の資金」で「大きなもの(不動産)を動かす」という表現になりますね。

まず、融資を組んで不動産を購入した場合、最初から全て自分の資産になるというわけではないということを認識しておきましょう。

では、どうなったら自分の資産になるのか?

簡単に言うと、融資の元本を返済した分だけ自分の資産に変化していきます。

これを融資を受けて不動産投資をする場合に置き換えると、下記のようになります。

月々2万円程度の支出で、10万円分の資産が築けている

この不動産投資のレバレッジ効果は大きなメリットの一つです。

将来的に私的年金効果が期待できる

不動産投資はきちんと入居付けができていれば、毎月家賃収入が発生します。

日本では、老後の生活が年金だけではカバーできないと言われており、自主的にそれ相応の準備が必要と言われています。

老後2000万円問題なんて言われることも多いですね。

そういった老後を始めとした将来資金の準備として、長期に渡り家賃収入という不労所得を得ることのできる不動産投資は非常に有用です。※融資で購入した場合は、ローン完済後から家賃収入が不労所得として手に入ります

生命保険効果が期待できる

融資を組んで不動産投資を始めた場合に限りますが、大きな生命保険効果が得られます。

それは、不動産投資ローンに組み込まれる、「団体信用生命保険」によるものです。

団体信用生命保険は、簡単にいうと

所有者に万が一のことがあった際、ローン残債が0円になる

という保険効果です。

自身に万が一のことがあった際に、大きな資産を家族に遺すことのできる、非常にメリットの大きい生命保険効果です。

一部、節税効果に期待できる

不動産投資は、所得税や住民税を一部節税できる可能性を秘めています。

しかし、不動産投資に取り組む全員が節税効果を享受できるわけではありません。

取り組む人の年収などによって、できる・できない、節税の大きさが異なるため、あくまで節税は+αのメリット程度に認識しておきましょう。

不動産投資のリスク

不動産投資もあくまで投資のため、リスクがつきものです。

メリットを知っておくことはもちろんのこと、リスクもきちんと理解しなければ、取り組むかどうかの判断はつけられないでしょう。

不動産投資にどのようなリスクが潜んでいるのか見ていきましょう。

1. 空室リスク

不動産投資における最大のリスクといえるのが「空室リスク」です。

物件の空室期間が長くなると、家賃収入が得られず、投資の収益性が低下してしまいます。

空室リスクの原因と対策を見ていきましょう。

空室リスクの主な原因とその詳細

| 原因 | 詳細 |

| 物件の立地 | 最寄り駅からアクセスが悪い・治安が悪い |

| 物件の古さ | 建物の美観が維持できていない・エレベーター等の設備が劣化している |

| 家賃設定のミス | 市場価格よりも高い、または低すぎる家賃設定 |

空室リスク回避のポイント

① 好立地の物件を選ぶ

都心部や、最寄駅からの徒歩分数が近い物件といった、単身者入居者からのニーズが高い物件に投資することは空室リスクの回避に直結します。

仮に空室が発生してしまっても、入居ニーズの高い物件であれば、すぐに次の入居者が見つかる可能性が高くなります。

② 周辺の家賃相場と比較した際に優位性のある物件を選ぶ

空室リスクを回避するためには、いかに物件を探している人の「検討リスト」に入るかが重要です。

最寄り駅の利便性・物件までの徒歩分数を絞り込んだ次に入居者が比較する項目は、「家賃」です。

どれだけ立地がよくても家賃の相場より高く家賃設定をしていると、入居者は他の物件に流れてしまいます。

そのため、相場に合わせるか、相場よりも比較的安価な家賃設定を行うことが、入居付けを早めるためには重要です。

2. 修繕リスク

不動産投資における「修繕リスク」は、物件の老朽化や設備の故障により突如として発生するコストです。

このリスクを適切に対策しないと、収益性が大きく損なわれる可能性があります。

修繕の発生原因

| 原因 | 投資への影響 |

| 物件の経年劣化 | 高額な修繕費用が必要になる |

| 設備の突然の故障 | 突発的な修繕費用が発生する |

これらのリスクは、物件の価値や入居者の満足度に直接影響を及ぼすため、投資家としては十分な注意が必要です。

修繕リスク回避のポイント

① 購入前に管理状態を確認する

物件の設備や清掃状態を確認し、きちんと管理が行われているかを判断しましょう。

物件管理が行き届いている物件は、入居者からの評価が高くなり、突発的な設備故障のリスクも軽減されます。

② 物件の修繕計画が適切かを確認する

物件の修繕計画と修繕積立金の蓄積状況を確認しましょう。

修繕計画がきちんと立てられており、積み立てが順調にされている物件は、修繕が必要なタイミングで、意図せぬ出費が発生するリスクが大きく抑えられます。

3. 金利上昇リスク

不動産投資における「金利リスク」は、金利の変動によってローンの返済額が変わってしまうというリスクです。

金利が上昇すると、返済額が増加し、当初の想定よりも収益性が低下してしまう恐れがあります。

金利変動による影響

| 金利の動き | 投資への影響 |

| 金利上昇 | ローン返済額増加、収益性低下 |

| 金利低下 | ローン返済額減少、収益性向上 |

金利の変動は、中央銀行の金融政策や経済の状況によって左右されるため、投資家としては常に金利の動向を注視する必要があります。

金利上昇リスクについて詳しく知りたい方は、以下の記事で解説しております。

金利変動リスク回避のポイント

① 低金利のタイミングで繰り上げ返済を行う

低金利のタイミングで、繰り上げ返済を行うことによって、大きく元本を減らし、金利上昇に備えることが可能です。

万が一、金利が上昇してしまっても、元本が計画以上に減らすことができていれば、大きく負担が増えることを防ぐことができます。

② 物件を売却する

金利が上昇するタイミングは、一般的に景気が良くなっていることがほとんどです。

そのため、不動産価格も総じて上昇している可能性が高く、当初の想定よりも高い価格で物件の売却が期待できます。

金利上昇時は、売却益(キャピタルゲイン)を得られるタイミングの可能性があることを、覚えておきましょう。

4. 家賃滞納リスク

不動産投資の中で「家賃滞納リスク」は、入居者が家賃を滞納してしまうことで、家賃収入が0になってしまう可能性を指すリスクです。

家賃滞納の主な原因と影響

| 原因 | 投資への影響 |

| 入居者に経済力がない | 家賃の滞納や未払い |

| 不明慮な賃貸契約 | 家賃の滞納や未払い |

家賃滞納は、入居者の経済状況や契約内容の不明確さなどの要因によって引き起こされることがほとんどです。

家賃滞納リスク回避のポイント

① 入居者の審査強化

入居者の信用情報や収入状況をしっかりと審査することで、家賃滞納リスクは大幅に削減できます。

② 明確な契約内容の作成

家賃の支払い方法や期日、遅延時のペナルティなどを契約書に明記し、トラブルを未然に防ぐことが可能です。

一部、賃貸管理会社では、家賃滞納が発生した場合に、入居者の肩代わりをして、管理会社がオーナーに家賃を支払う規約がある場合もあります。

5. 地震・自然災害リスク

日本は地震や台風などの自然災害が頻発する国であり、不動産投資において「地震・自然災害リスク」は避けて通れない要因となっています。

このリスクが現実となると、物件の損傷や価値の低下、さらには収益の途絶える可能性も・・・

地震・自然災害の主な影響

| 災害の種類 | 投資への影響 |

| 地震 | 建物の損傷、資産価値の低下 |

| 台風・洪水 | 水害により予定外の修繕費が必要になる |

これらのリスクは、物件の立地や建物の構造によっても大きく変わるため、投資時の選定が非常に重要です。

地震・自然災害リスク回避のポイント

① 耐震性の高い物件選定

最新の建築基準(新耐震基準)に基づいた耐震構造の物件を選ぶことで、地震リスクを低減できます。

記憶に新しい大型地震である、東日本大震災を例にあげると、震源地である宮城県の新耐震基準の物件は、

被害なし・・・630件

軽微 ・・・456件

小破 ・・・135件

中破 ・・・12件

大破 ・・・0件

という結果でした。

この結果から、新耐震基準を選ぶことで、地震による倒壊リスクは大きく軽減できると言えるでしょう。

参考:外部サイト:東京カンテイ

② 立地の慎重な選定

洪水や土砂災害のリスクが低いエリアを選ぶことも重要です。

エリアの自然災害危険度は、ハザードマップで確認できます。

参考:ハザードマップポータルサイト

参考:外部サイト:ハザードマップの見方をわかりやすく解説!

地震・自然災害リスクは、不動産投資の収益性や安定性に大きな影響を及ぼす要因です。

適切な物件選定とリスク管理により、リスクコントロールを徹底しましょう。

6.倒産リスク

不動産投資における「倒産リスク」とは、取引先の不動産会社が経済的な困難に見舞われ、倒産してしまうリスクを指します。

倒産リスクの影響

倒産リスクは、購入した会社の倒産ではなく、管理を委託している管理会社が倒産してしまうリスクのことを指します。

管理会社が倒産してしまうと、入居付けや、家賃の回収などの業務が止まってしまい、運用が立ち行かなくなることに繋がります。

倒産リスク回避のポイント

・ 信頼性の高い取引先を選定する

実績や良好な信用評価を持つ不動産会社を選定することで、倒産リスクは低減可能です。

もし管理会社が倒産しても日本賃貸住宅管理協会に加盟していれば、管理協会が新たな委託先を探してくれるので、加盟の有無を確認しましょう。

7.不動産価格・家賃変動リスク

「不動産価格・家賃変動リスク」とは、市場の需給バランスや経済状況の変化により、物件価格及び賃料が下落するリスクのことを指します。

投資用物件の価格は、家賃と連動しています。

賃料が下落すると、それに連動して不動産価格が下落することを覚えておきましょう。

不動産価格・家賃変動の原因と影響

| 原因 | 投資への影響 |

| 賃貸ニーズの減少 | 物件価格・賃料の低下 |

| 賃貸ニーズの上昇 | 物件価格・賃料の上昇 |

価格変動リスク回避のポイント

・ 賃貸ニーズのあるエリア・物件に投資をする

投資用不動産の価格は、基本的に、賃料から逆算して決定します。

そのため、賃料が下がりにくい物件を選ぶことで物件価格の下落も抑えられるということです。

賃料を下げる最も大きな要因が「長期の空室期間」であるため、賃貸ニーズのある物件に投資をすることが、物件価格の下落を抑えることに繋がります。

不動産投資の利回りを理解する

不動産投資における利回りは、物件購入価格に対する年間の見込み収益を指します。

不動産広告やネット上の投資用不動産の物件情報には基本的に年間利回りが記載されており、投資用物件を購入する際の重要な判断基準と考えている方がほとんどではないでしょうか。

利回りの計算方法

不動産投資の利回りは、「表面利回り」と「実質利回り」の二種類です。

それぞれの計算方法を見ていきましょう。

表面利回り

表面利回りは、最もシンプルな計算方法から成り立つ利回りです。

表面利回り(%/年)= 年間家賃収入 ÷ 物件購入価格 × 100

例えば、物件購入価格が3,000万円、家賃が月々10万円、空室が発生しないものとして計算してみましょう。

10万円×12ヶ月 ÷ 3,000万円 × 100 = 4%/年(表面利回り)

この物件の表面利回りは4%/年であることがわかりましたね。

リスクや経費は考慮していない計算式のため、「表面利回り=ざっくりとした利回りの目安」程度でとらえておきましょう。

実質利回り

実質利回りは表面利回りとは異なり、物件購入や運用に必要な経費も考慮に入れて算出します。

実質利回りは、表面利回りと比較すると、実際の運用に近い利回りです。

実質利回り(%)=(年間家賃収入-年間運営経費) ÷ (物件購入価格+物件購入時の経費)×100

家賃収入が高く、物件購入費が安いと表面利回りが高くなりますが、一方で、物件購入や維持にかかる経費が多いその分実質利回りは低下するため注意が必要です。

こちらも具体例を見ていきましょう。

先ほどと同条件の購入価格、家賃の物件に、以下のような経費がかかると仮定し計算していきます。

・年間家賃収入:120万円(10万円/月 × 12カ月)

・年間運用経費:24万円

・物件購入時の経費:200万円

ここから実質利回りを計算していきます。

(120万円-24万円) ÷ (3,000万円+200万円) × 100 = 3 %(実質利回り)

同様の物件で「表面利回りは4%」でしたが、「実質利回りは3%」になりました。

表面利回りで算出された利益を元にプランニングをしていると、大きく計画が崩れてしまうことにも繋がるため、投資用物件を選ぶ際は実質利回りを算出し検討することが重要です。

不動産投資の「理想」の実質利回り

理想的な利回りは、物件の種類や立地、市場の状況によって異なります。

都心部の物件・郊外の物件、

新築物件・中古物件、

などの違いで、価格・需要・リスクが異なるため、利回りも異なります。

一般的に、安定した収益を目指す場合、年間実質利回りは3%から5%が目安とされています。

リスクを取って、高い収益を取りに行く場合は、それ以上の実質利回り(6%以上)を目安としましょう。

リスクを抑えて安定した収益を得ることを目的とする場合、リスクを覚悟で高い収益を得ることを目的とする場合で、利回りの基準が変わると覚えておきましょう。

不動産投資の始め方

不動産投資を始めたいと思っていても、

「何からすればいいの・・・?」

と悩んでしまう方も多いでしょう。

そんな人のために、運用開始までのステップをまとめてみました。

ざっくり運用開始までの流れは上記の形で進みます。

なにはともあれ、まずは不動産投資会社に問合せしてみましょう!

不動産投資に関するFAQ

Q. 東京と地方 どちらにするか迷っています。

東京23区、横浜・川崎エリアをおすすめしております。理由としては、地方と比べ入居ニーズが圧倒的に高いからです。

少子高齢化をはじめ、新型コロナウイルス感染拡大の影響によるテレワークの推進、地方移住の増加など、これらの問題が不動産市況にどう影響しているのか気になるところだと思います。

都心から地方への人口流出が懸念されていますが、データを読み解くと以下の内容が見えてきました。

・人口自体は増加傾向

・東京23区では2045年まで現在と同程度の人口水準を保つと予想

・単身世帯は今後も増加する予想

つまり、「東京都、特に23区における単身者向け区分マンションのニーズは今後も堅調である」という予測が導き出せます。

2022年の公示地価でも、東京23区の公示地価上昇率は高く、地方と比較して住宅地で3倍、商業地で3.5倍となっており、都心はコロナ影響を受けたものの回復傾向にあるため、今後も安定した資産価値・入居者ニーズが見込めると考えられます。

▼東京における不動産投資の実態

Q. 新築・中古 どちらを買ったほうが良いですか?

投資の目的によって異なります。それぞれお客様の目的を明確にし、検討する必要があります。

築浅の物件ほど空室率も低く、利回りが高くなるようなイメージがあるかもしれませんが、「利回り」で比較した場合、築年数が経っている物件ほど利回りは高くなります。つまり、新築マンションより、中古マンションのほうが利回りは高い、ということです。

利回りだけで考えると、中古マンションのほうが良さそうに見えますが、利回りが高ければ高いほどリスクも高くなる、というデメリットもあります。

新築マンションは最新設備とセキュリティ対策が揃っていますが、 中古マンションでは、 築年数に応じた修繕計画が必要になります。高い利回りは満室の時に実現できるので、中古マンションでは「空室対策」の徹底が重要です。

将来的な年金対策や退職金対策の為に賃貸ニーズの高いエリアで、設備条件の良い物件を時間かけて他人資本によって形成したい方は、新築がオススメです。

一方、価格の安い物件を(築古、郊外等)お手元の現金などを用いて取得し、回収期間を短く、そこからの短期的なインカムゲイン・キャピタルゲインを目的としたい、という方には中古マンション投資が手法として合っているといえるでしょう。

▼新築・中古マンションの特徴とは?

Q. 購入後、トラブルが起きた時は誰が対応してくれますか?

全て営業担当が窓口となり対応します。

不動産投資において、購入後の管理などのトラブルが起こった際に、誰に相談していいかわからないという方が多くいらっしゃいます。

プロパティエージェントでは、初回打ち合わせから契約、契約後から売却するまでのサポートを1オーナー2担当制で対応しております。また、管理などの運用に関わる部分が自社で完結しているため、運用トラブルが起こった際は営業担当にご連絡いただければスムーズにご案内が可能です。

トラブル発生時だけでなく、購入後も定期的な持ち方やプランニングの見直し・ローン返済プランの変更に関するご提案・確定申告のサポートなど、徹底的なフォローを行いますので、安心してお任せ下さい。

まとめ

一般的にハードルの高いイメージの強い不動産投資ですが、思っている以上に手が届きやすい投資であることはご理解いただけたかと思います。

未だ投資をしていない人の初めての投資先として、既にその他金融商品に投資をしている人の分散投資先として不動産投資はおすすめできます。

あなたの将来設計から逆算した不動産投資のプランニングは、プロパティエージェントにお任せください。

不動産投資セミナー

セミナーでは不動産投資の仕組みから、収益の上げ方まで幅広くご紹介!

リスクを抑えた物件選びや、実際の投資事例などここだけしか聞けない㊙︎情報も!?

*「初心者向け資料セットが欲しい」にチェックでメールが届きます。

関連記事

記事検索

Search

記事カテゴリ

Categories

記事タグ

Tags

- メリット

- 税金

- サブリース

- 立地

- 公示地価

- 不動産投資

- 再開発

- 法人化

- IRR

- 固定資産税

- アパート

- 資産運用

- ワンルームマンション投資

- 分散投資

- 不動産取得税

- マンション

- 入居率

- ROI

- 区分マンション

- セミナー

- 地方

- シミュレーション

- 購入

- 競売物件

- 新築マンション投資

- 都心

- 貯金

- 控除

- 不動産投資ローン

- 投資

- 賃貸管理

- デメリット

- 火災保険

- 住宅ローン

- 医師

- 建物管理

- 金融商品

- 不動産投資セミナー

- 修繕積立金

- FP

- 成功

- 確定申告

- 収益物件

- 東京23区

- 公務員

- ローン

- 空室

- 年末調整

- 新耐震基準

- 不動産投資市場

- サラリーマン

- 国税庁

- 不動産会社

- 物件選び

- 不動産クラウドファンディング

- 利回り

- 不労所得

- オーナー

- 贈与税

- 不動産特定共同事業法

- 保険

- 団体信用生命保険

- 小口化

- 相続税

- 新築ワンルームマンション投資

- 節税

- 金利

- 初心者

- 中古マンション投資

- 副業

- リスク

- 人気物件

- 減価償却

- NPV

- オーナーチェンジ

- 家賃収入

- 失敗

- 耐用年数

- 投資用マンション

- FIRE

- 限定情報配信中

-

リスク対策法、節税・確定申告の方法など不動産投資に役立つ情報を配信中

お得な限定情報を受け取る

- LINE@はじめました

-

友達追加してみる

運営会社

Company