【 目次 】

昨今、将来のことを考えて不動産投資を始める女性が増えています。「普通の会社員」が不動産投資で経済的豊かさを得ることは今や夢ではなく、現実的な選択肢です。本記事では、女性にこそ不動産投資をおすすめしたい理由と、実際の成功例をレポートします。

不動産投資をする女性が増えてきている

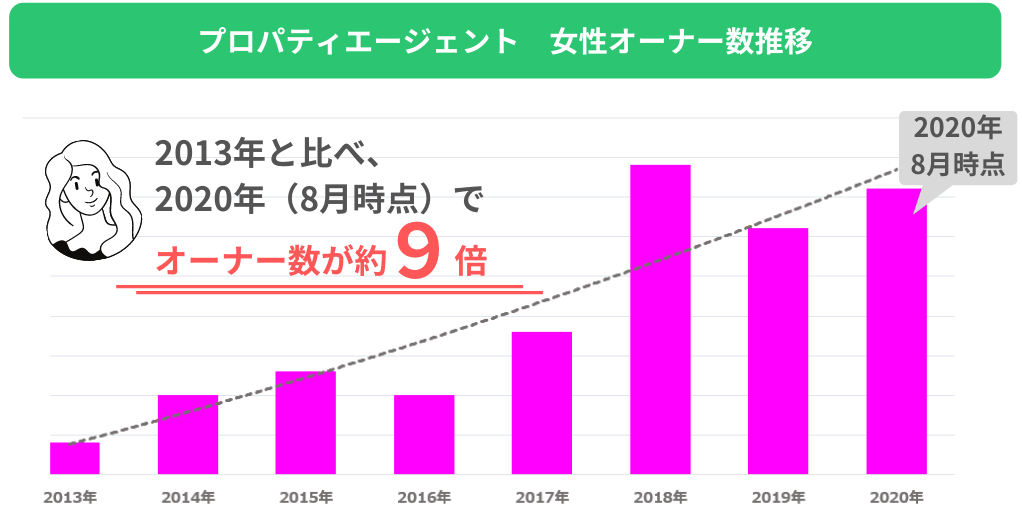

以下のグラフは弊社における女性オーナーの人数の推移を表したグラフです。2013年から2020年(8月現在)の8年間で、女性オーナーの数が9倍に跳ね上がっています。特に2017年から2018年にかけては2.2倍に増加しており、女性の不動産投資家率の急激な増加が見て取れます。

女性の不動産投資家が増えてきた背景

先ほどご紹介した通り、女性の不動産投資家は年々増加しています。不動産投資は長期的に安定した不労所得を得ることができ、社会情勢や個人の生活の変化の影響を受けにくいという特徴があり、それが評価された結果ともいえます。女性の不動産投資家が増えてきた背景と、そこから見えてくる不動産投資の魅力についてご紹介します。

老後の資金形成になる

少子高齢化の影響で、年金の受給開始年齢は遅くなり、支給額は減少する動きが続いています。特に、いかに老後の資産形成をするかという問題は、男性より女性の方が深刻です。その理由は2つあります。

1つ目の理由としては収入における男女の差が挙げられます。国税庁の民間給与実態統計調査によると、同じ正規雇用であっても、男性の平均年収が約532万円なのに対し、女性の平均年収は約359万円と、大きく差が開いています。

生涯未婚率が年々上がり続けていることも、この問題に拍車をかけています。

2つ目の理由としては、女性の方が男性より平均寿命が長い点が挙げられます。厚生労働省によると、令和元年における簡易生命表での平均寿命は男性が81.41年、女性が87.45年となっています。その結果、老後の蓄えを使い果たしてしまう、いわゆる「長生きリスク」が大きいのです。

老後の資産形成の方法としては確定型拠出年金(iDeCo)やNISAといった制度の利用などがあげられますが、いずれも金額に上限があり、長生きリスクに対応しきれない可能性があります。

不動産投資では、不動産投資ローンの完済後は管理費・修繕費などを除く家賃収入がそのまま収入となります。少ない自己資金での投資を実現するために、不動産投資ローンは広く活用されています。その返済期間は通常10年以上の長期に渡りますが、早めに不動産投資を始めておけば、離職前にローンを完済することも十分可能です。そうなれば、不動産から得られた利益の大部分を不労所得として得ることができます。

また、それまで賃貸用として所有していた物件に自らが住むという選択肢もあり得ます。子供が自立し広い部屋が必要なくなったとき、それまで投資用に貸し出していたマンションを住居用とすることで、老後にかかる費用を節約することができます。

さまざまなリスクやライフイベントに対応できる

現在では女性の社会進出が活発になり、既婚、未婚に関わらず仕事を続ける女性が増えています。

しかし、女性は男性と比較すると非正規雇用の割合が高く、安定した収入を得られないことが多いです。また、例え正規雇用の職を得られたとしても、終身雇用制度が崩壊した現在では、いつ仕事を失ってもおかしくないというリスクが常につきまといます。

さらに、病気や事故といったトラブルはもちろんのこと、女性の場合は男性よりも、出産や育児、介護のためといったライフイベントの影響を大きく受ける傾向にあります。それにより退職を余儀なくされる、さらに自分の時間を取ることすらできなくなるなどして、収入を得ることが難しくなります。

このようなリスクやライフイベント等に対応するためにも、収入源は複数確保しておくと安心です。不動産投資はライフイベントに大きな影響を受けないうえ、不動産投資での収入は0いざというときの備えにもなります。また、不動産は万一の事態が起きた場合は売却してまとまった収入を得る、もしくは家賃収入を得ることで一定の金額を定期的に受け取れることから、生命保険に似た効果も備わっているといえます。不動産投資は人生のさまざまなリスクに対応するセーフティネットになり得るのです。

人生設計を長期的に立てることができる

女性の社会進出が目覚ましくなっている昨今、第一線でエネルギッシュに仕事をする女性も増えています。

しかし、現代の日本では責任が重くなればなるほど労働時間が増えてしまい、ワークライフバランスが保てないという問題も生じています。将来的には時短勤務やセミリタイア、アーリーリタイアを行い、ゆったりと過ごしたいと考える方も多いのではないでしょうか。特に女性は男性に比べて老後の時間が長いため、将来の生活設計を男性よりもさらに長い期間で考える必要があります。

先ほどご紹介した通り、現役時代の与信力があるうちに不動産投資を始めていれば、仕事のペースを抑え始める年代にはすでに不動産投資のローンを払い終え、悠々自適に過ごすことが可能です。人生設計を考える際、長期的に安定した収入軸を得る手段として、不動産投資を検討することをお勧めします。

手間をかけずに収入を得られる

不労所得を得る手段として挙げられる株式投資やFX投資は、それら商品に対する知識だけではなく、政治経済、企業の業績、社会情勢といった幅広い知識が必要になり、得るまでにも時間や労力がかかります。

しかし、不動産投資はパートナーとなる不動産会社を適切に選びさえすればそれほど幅広い知識は必要なく、勉強や手続きに大きく手間がかかることもありません。管理業務を自分で行うか不動産会社に委託するかも状況に合わせて決めることができます。家事や仕事の時間を損なうことなく新たな収入が得られるという点が不動産投資の大きな魅力です。

少ない初期投資で始められる

株式投資やFX投資はある程度の初期費用がないとまとまった収入を得ることができません。しかし、不動産投資は不動産を担保にして銀行から融資を受けられるため、少ない初期投資で始めることができます。プロパティエージェントでは自己資金10万円から始められる投資用不動産もございます(個人の条件によって異なる可能性があります)。お気軽にお問い合わせください。

ミドルリスク・ロングリターンである

株式投資やFX投資は短い期間で大きな利益を得ることができる反面、失敗した場合の負債が多大なものになります。

不動産投資は短期的なリターンはありませんが、長期的に安定したリターンを得ることができます。もちろんリスクはありますが、長期的なリスクシミュレーションがしやすく、収支予測やリスクヘッジが比較的容易です。値動きに一喜一憂するストレスがなく、仕事や家事、育児と並行して行うのにふさわしい投資方法だと言えるでしょう。

不動産経営に女性ならではの視点を生かすことができる

例え不動産を所有できたとしても、入居者がいなければ収入を得ることはできません。安定した不動産収入を得るためには、入居者に望まれる物件の選定や管理が必要になります。賃貸経営は女性ならではの視点や心遣いが活かせる分野でもあります。

まず、物件選びの際には、女性の視点からチェックを行うことができます。特にセキュリティの評価では女性の視点が重要です。オートロックや防犯カメラなどの設備面はもちろん、エリアの夜道の印象などを評価する際、女性の感覚は安心度の評価に大いに寄与してくれます。こうした防犯と安心を意識した物件評価は、特に女性をターゲットにした物件の場合に重要になってきます。

また、生活に根ざした間取り設計の評価も女性には分があるかもしれません。収納スペースの大きさや室内干しの環境が整っているか、あるいは日当たりや内装といった単純な要素も、女性の視点で評価すれば異なる結論を導くこともあるでしょう。

これらの要素は男性投資家には思い浮かばなかったり、優先度が下がったりしてしまうこともあります。これらの点に配慮した物件選びを通じて、より多くの需要を獲得できると考えられます。

そして賃貸経営の段階でも、女性特有の視点が活きることがあります。特に物件管理では女性の視点が求められます。個人差はありますが、女性ならではの細やかな気遣いを活かして物件の管理や掃除等を行うことで、入居者からの評判も向上していくでしょう。

女性投資家の成功事例

最後に不動産投資を始めている女性投資家の体験談や調査レポートをご紹介します。実際に不動産投資を始め、成功した女性投資家の声から、女性が不動産投資を始める上での重要なポイントが見えてくるかもしれません。

実際のオーナー体験談

弊社をパートナーに選び、不動産投資で成功を収めた女性投資家の事例をご紹介します。どの方もそれぞれのライフステージにおいて生じる資金形成の不安と向き合い、不動産投資に何を求めるかを明確にしたこと、セミナーに参加したり担当者の話を聞いたりして、不動産の選定をしっかり行ったことが成功のポイントであるといえます。ぜひ、参考になさってください。

■CASE1:Aさん(20代後半、未婚)

会社員のAさんは親御さんが「思ったより退職金や年金が少ない」と言っていたのを聞き、自分の世代ではさらに年金や退職金に期待はできないだろうと漠然とした不安を抱いていました。

資産形成のために何か始めないと、と思いつつ、付き合いや趣味もあることからなかなか思うように貯金ができずに悩んでいた頃、同僚から不動産投資の紹介を受けました。

不動産投資はハードルが高く、怪しいと感じたAさんですが、実際に話を聞くと初期投資が少額、信用力で資産を作れる「守り」の運用であると分かり、イメージが大きく変わりました。特にプロパティエージェントでは良いことばかりではなくきちんとリスクの説明も行い、リスクに対応する方法についての話もあったため、信用に足ると判断したそうです。東証一部上場企業であることも、健全性や信頼性を裏付ける要因となり、プロパティエージェントを不動産投資のパートナーに選びました。

親にはかなり反対されたものの「自分の老後を守るのは親ではなく、自分自身」と考え不動産投資に踏み切ったAさんは、「老後は労働収入の代わりに家賃収入が入るので、漠然とした不安が安心に変わりました。やって良かったと思います」と語っています。老後の不安が解消されたため、仕事もプライベートも思い切り楽しみ、充実した日々を過ごしているとのことです。

■CASE2:Bさん(30代前半、未婚)

エネルギッシュなキャリアウーマンとして活躍中のBさんですが、結婚や出産を考える年齢になり、いつまで同じペースで働けるか不安を抱き始めたそうです。仕事のペースを抑えても、生活水準を維持しプライベートを充実させる方法を探るため、情報収集を進めるうちに、プロパティエージェントのセミナーを知りました。

セミナーに参加し、自身のライフプランやそのために必要な資金額、対策を講じないことのリスクについての相談をすることもできました。不動産投資の「信用力で別次元の収入源を作り、いつでも仕事を抑えたり、辞めても理想のライフプランを送れる選択肢を持てる」という点に魅力を感じたそうです。

比較のため、他4社にも相談に行きましたが、どこも物件についての話が主な内容でした。自分のライフプランを良くすることが第一の希望で、不動産投資はその手段であると考えるBさんは、ライフプランについて一緒に考えてくれるプロパティエージェントをパートナーに選び、不動産投資を始めました。

■CASE3:Cさん(30代後半、既婚)

共働きで、ある程度の貯蓄は確保できていたCさんですが、増税やインフレといった経済の変化による貨幣価値の低下に不安を感じるようになりました。そこで、インフレ対策に有効である不動産セミナーに参加したとのことです。多くのセミナーに参加し、さまざまな種類の投資用不動産について学ぶなかで、不動産収入に求めるポイントを押さえ、投資物件を絞ったそうです。

「労働収入がなくなった老後、60歳から90歳の30年間に、確実に安定した定期収入を得られること」「途中で辞めたくなった時に売却ができること」を条件として、それに合う都心の区分マンションを3戸購入しました。

希望通り30万円の収入が見込めることや、ゆくゆくは子供に資産を残せることに安心感を抱いているようです。

■CASE4:Dさん(40代後半、未婚)

公務員として働くDさんは結婚をしていないこともあり、可処分所得の中で貯金、保険、投資信託、株式投資を趣味程度に行っていました。しかし、貯金や保険はインフレに弱く、保険や投資信託は外的要因の影響を受けやすく、自分でコントロールしきれない部分があると感じていました。

インフレや外的要因の影響を受けづらい資金運用方法である不動産投資のセミナーを見つけ、参加することにしたそうです。そこで、自身が公務員であることから「信用力」があり、借り入れがしやすいことを知りました。自身の信用力と時間を効率的に使い、資産形成ができる点に魅力を感じ、不動産投資を始めることにしました。公務員は副業禁止ですが、区分を少し所有するくらいであれば副業とはならないこともDさんにとって良い点だったということです。

■CASE5:Eさん(40代後半、既婚)

社会人になりたての頃から親のすすめで堅実に積み立てを行ってきたEさんには、まとまった資産があり、他に資産運用をしようとは全く考えていませんでした。

しかし、結婚や出産、育児、マイホームの購入費などで貯金がどんどんなくなり、また加入していた保険は現役時代に対応するためもので、老後のためのものではなかったこともあり、老後の資産形成に不安を覚えるようになりました。

退職金と年金に期待もできず、しかし子供に迷惑をかけたくないという想いがあり、週末を利用して夫と資産運用のセミナーに参加するようになりました。

そのなかでCさん夫妻の持つ「信用力」を利用して老後の収入源を作る不動産投資を選択し、夫妻で中古物件を1戸ずつ購入しました。リタイアまでは保険代わりとして、リタイア後は退職金を利用して繰り上げ返済をし、収入源として活用しようと考えています。定期収入を得ることも、売却してまとまったお金に代えることもできる不動産の存在に大きな安心感を得ているようです。

女性投資家の不動産会社選び、その決め手は?

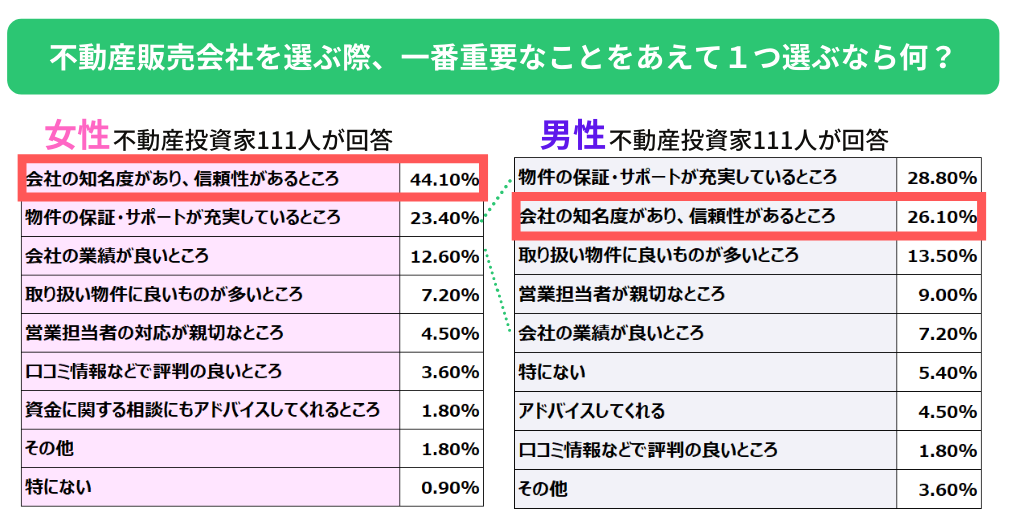

敷居が高そうに感じられる不動産投資ですが、先ほどご紹介した通りパートナーとなる不動産会社選びを間違うことがなければ大丈夫です。しかし、逆に言えば不動産投資が成功するか否かは不動産会社選びにかかっているということになります。それでは、女性投資家が不動産会社を選ぶ際には、どのような点に注意すれば良いのでしょうか。不動産投資経験者に不動産選定の際に最も重要な点を聞いてみたところ、男性・女性で異なった意見が出ました。

最も多くの女性投資家が最重要項目としてあげた選定ポイントは、「知名度と信頼性があるところ」でした。なんと44.1%、半数近くの女性が最重要項目としてあげています。同項目を選んだ男性の割合は26.1%(2位)でした。

2位は「物件の保証・サポートが充実しているところ」で23.4%の女性が最重要項目としてあげています。同項目を選んだ男性の割合は28.8%(1位)でした。

3位には「会社の業績が良いところ」がランクイン。12.6%の女性が選んでいます。同項目を選んだ男性の割合は7.2%(5位)でした。

男性がサポートの充実と信頼性を同程度重視しているのに対し、女性は知名度と信頼性を重視する傾向にあるようです。また、女性投資家に「これから不動産投資をはじめる女性の方へアドバイスをする場合、どんなアドバイスをしますか?」と尋ねたところ、「信用している銀行や友人に不動産会社を紹介してもらう」、「複数社比較して検討し、信頼できる不動産会社を選ぶ」といった回答が得られました。先輩投資家たちの言葉から、コネクションやリサーチを通じて信頼できる不動産会社を選ぶことの重要性が分かります。

関連記事:【調査レポート】経験者の多くが不動産販売会社の選定で最も重要だと話したのは?

関連記事:【調査レポート】女性の不動産投資経験者が選ぶ不動産販売会社はどこか?

まとめ

今回は女性と不動産投資をテーマに解説してきました。不動産投資と聞くと難しそう、お金がかかりそうと感じる方もいらっしゃるかもしれませんが、実は思ったより身近な投資法です。株式投資やFX投資と比べると初期費用が安く、リスクも少ないことから始めやすく、安定して長期的に収入を得られるミドルリスク・ロングリターンであることが不動産投資の魅力です。

不動産投資を始めるうえで大切なのは、不動産会社などのパートナーをしっかり選ぶことです。プロパティエージェントではお客様のライフプランに合った不動産をご紹介し、投資開始後のサポートもワンストップで請け負います。

以下のページでは弊社をパートナーとして、実際に不動産投資にチャレンジしたお客様の体験談をインタビュー形式でご紹介しています。ぜひこちらもお読みいただき、不動産投資に興味を持たれましたらお気軽にご相談ください。

▼まずはプロパティエージェントについて知りたい方はお問い合わせ・資料請求へ

▼女性オーナー様インタビュー

・風間 枝里子 様 「28社の中からプロパティエージェントに決めました」」

・盛合 里江 様「悩みましたが、早くに始められてよかったと感じています。」

関連記事:将来に不安を抱える20代・30代だからこその不動産投資

関連記事:定年を見据えた資産形成には不動産投資がオススメ! メリットや始め方を解説

関連記事

記事検索

Search

記事カテゴリ

Categories

記事タグ

Tags

- メリット

- 税金

- サブリース

- 立地

- 公示地価

- 不動産投資

- 再開発

- 法人化

- IRR

- 固定資産税

- アパート

- 資産運用

- ワンルームマンション投資

- 分散投資

- 不動産取得税

- マンション

- 入居率

- ROI

- 区分マンション

- セミナー

- 地方

- シミュレーション

- 購入

- 競売物件

- 新築マンション投資

- 都心

- 貯金

- 控除

- 不動産投資ローン

- 投資

- 賃貸管理

- デメリット

- 火災保険

- 住宅ローン

- 医師

- 建物管理

- 金融商品

- 不動産投資セミナー

- 修繕積立金

- FP

- 成功

- 確定申告

- 収益物件

- 東京23区

- 公務員

- ローン

- 空室

- 年末調整

- 新耐震基準

- 不動産投資市場

- サラリーマン

- 国税庁

- 不動産会社

- 物件選び

- 不動産クラウドファンディング

- 利回り

- 不労所得

- オーナー

- 贈与税

- 不動産特定共同事業法

- 保険

- 団体信用生命保険

- 小口化

- 相続税

- 新築ワンルームマンション投資

- 節税

- 金利

- 初心者

- 中古マンション投資

- 副業

- リスク

- 人気物件

- 減価償却

- NPV

- オーナーチェンジ

- 家賃収入

- 失敗

- 耐用年数

- 投資用マンション

- FIRE

- 限定情報配信中

-

リスク対策法、節税・確定申告の方法など不動産投資に役立つ情報を配信中

お得な限定情報を受け取る

- LINE@はじめました

-

友達追加してみる

運営会社

Company