【 目次 】

東京で不動産投資をしている方はもちろん、不動産投資を始めようか迷っている方にとっても東京の不動産投資市場の今後の動向は気になるところだと思います。ここでは、不動産投資市場全体の動きを踏まえ、東京での不動産投資市場の今後を考えます。

日本の不動産投資市場の現況

政府統計によれば、2017年度の時点で日本の不動産(土地と建造物を合わせたもの)の価値の総額はおよそ2562兆円です。この内約600兆円は国や地方自治体などの公的組織が所有する不動産で、約430兆円が法人所有の不動産の総額となっています。さらに法人所有の不動産の内、賃貸オフィス等の収益不動産の総額は約208兆円であり、さらにその中で証券化されているもの(Jリート等)は約33兆円規模となっています。

特に不動産の証券化に注目してみると、一年の間で不動産証券化の対象として取得された資産の総額(つまり不動産証券化の実績)は、2007年度には9兆円近くになりました。しかしその後2008年度にはリーマンショックの影響もあり大きく落ち込み、2009年度には約2兆円にまで下落しました。その後は2007年度の規模まではいかないものの少しずつ回復を見せており、2017年度には5兆円弱となっています。

では、不動産投資の対象にはどのような不動産が選ばれているのでしょうか。日本の不動産投資の投資対象はやや偏っていると言われています。例えばここ数年では、Jリートが取得対象としているのは主にオフィスや商業施設であり、それに住宅、物流施設、ホテルなどが続きます。ヘルスケア施設等これら以外のものは全て合わせても全体の2%程度にしかなりません。一方アメリカのUSリートでは、オフィス、商業施設、住宅は合わせて4割程度です。これ以外にヘルスケア施設、インフラ、データセンター、個人用倉庫、森林など多様な資産が取得されており、日本よりも幅広い対象に投資が行われていると言えるでしょう。なお、近年日本では外国人観光客の増加によるインバウンド需要の発生で、ホテル等観光関連の不動産への投資が進んでいると言われています。

日本の不動産投資市場のこれから

国土交通省は2017年6月に「不動産投資市場の成長に向けたアクションプラン」を策定し、2020年頃までに不動産投資信託(Jリートや不動産特定共同事業等)の資産を総額およそ30兆円にすることを目標にしています。この目標達成のために立ち上げられた「不動産投資市場政策懇談会(参照:第10回不動産投資市場政策懇談会配布資料)」はいくつかの試算をしています。

一つ目の試算は、今後不動産投資信託の資産規模が2013~2017年度での平均上昇率と同じ上昇率で推移すると仮定して計算されたものです。2013~2017年度の間、日本の不動産投資信託の資産規模は平均16.7%の上昇率で成長しており、このペースで上昇すれば2020年中には目標となる30兆円を達成すると考えられます。

しかしこの試算には疑問の余地があります。現在、不動産投資信託の投資対象の中で最も大きい市場規模を持つのはオフィス物件ですが、今後オフィス物件は、ホテルや物流施設、ヘルスケア施設ほどの増加は見込まれないという見方が強く持たれています。従ってオフィス物件の不動産投資信託への供給もこれまでと比べて減少すると考えられています。

実際、2017年度の資産規模の上昇率は2013~2017年度の平均上昇率を大きく下回り、9.5%となっています。国土交通省は二つ目の試算として、仮に2021年度まで2017年度と同じ上昇率で推移したケースの試算も行っており、その場合、2021年の不動産投資信託の市場規模はおよそ28.6兆円となり、目標に1.4兆円も達しません。

しかし一方で三つ目の試算として、2020年頃に総供給量が大幅に増加するだろうと予想されているホテル、物流施設、ヘルスケア施設などのタイプの不動産をうまく活用し証券化が行われれば、2021年までには目標となる30兆円を達成することは可能であるという予測も出されています。

関連記事:2018年度の不動産投資市場の振り返りと2019年度の不動産投資市場の傾向分析

関連記事:【不動産投資家必見】2019年の不動産市況を徹底分析!

関連記事:不動産投資の今後のトレンドとは?値動きを分析

東京の不動産投資の動向

近年の東京の不動産投資動向について見てみましょう。

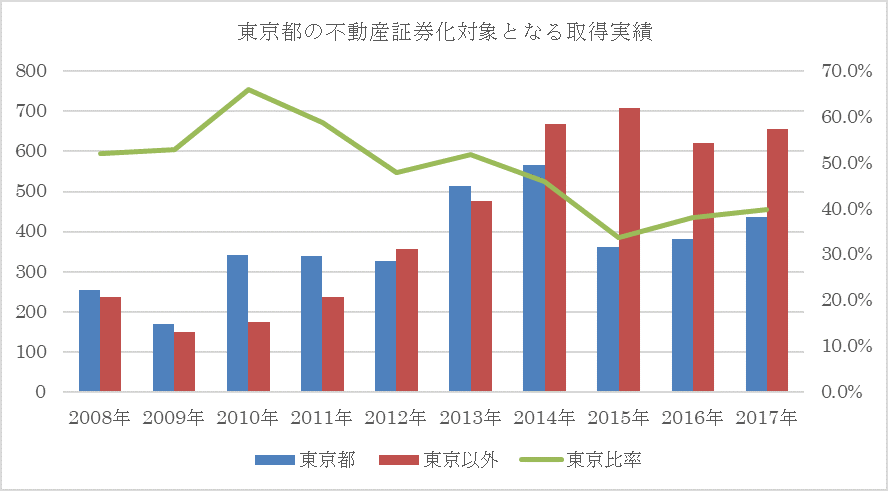

証券化の対象となっている不動産件数の中で、東京都にある物件の比率は2010年度から2015年度まで低下傾向にありました。2010年度は証券化の対象となった不動産件数の66%が東京に集中していましたが、その比率は大幅に低下し2017年度には4割程度にとどまっています。しかし2016年度以降、東京都の物件の比率は再び緩やかに上昇傾向に転じています。

オフィス物件に限って言えば、東京都23区の物件は延床面積(各階の床面積の合計)で計算すれば61%の割合を占めており、日本の賃貸オフィス物件市場において東京の物件が占める割合は高いと言えます。東京都心のオフィス物件の空室率は5年以上に渡り低下傾向にあり、坪あたりの賃料も上昇しています。

次に住宅市場についてはどうでしょうか。

東京に限った話ではありませんが、2015年1月から相続税の基礎控除の対象額が縮小されました。縮小前は「5,000万円+(法定相続人の数)×1,000万円」が基礎控除の対象となっていましたが、改正後は「3,000万円+(法定相続人の数)×600万円」になり、基礎控除額が大幅に縮小されたことで、相続には不利になったと言えます。

しかし、相続する土地に立っている物件を賃貸住宅として貸し出していれば土地の相続評価額を減額して計算することができます。そのため、路線価が高く相続税の負担が大きい大都市部では特に、相続税の節税目的でアパートが建設されることが多くありました。節税目的でのアパート建設は当然ながら実際の需要を考慮したものではないので、特に賃貸住宅に占めるアパートの比率が高い郊外においては空室率が急上昇する結果となっています。例えば東京都内の23区外では、2017年初頭に14%程度であった空室率が、2018年初頭時点では17%にまで伸びているというデータもあります。

住宅の賃料はどう推移しているのでしょうか。総務省の調査(「消費者物価指数」)によれば、東京23区では1990年以降しばらく、民営の借家の家賃水準は上昇していました。しかし90年代半ばからほぼ横ばいになり、2000年代になると下降傾向に変化し、近年に至るまで下落し続けています。この傾向は全国規模で見た際の傾向とほぼ一致しています。

最近のトレンド

ここからはさらに直近の傾向や今後の予測を見てみましょう。

みずほ総合研究所は2018年7月に「不動産市場は転換点にあるのか?」というタイトルで緊急レポートを発表しています。このレポートでは少子高齢化と不動産市場の関係性、オリンピック後の建設投資、さらにはホテル市場の過熱感についての検証が行われています。

少子高齢化と不動産市場の関係性

同レポートは政府統計や政府による予測を基に、少子高齢化によって単独世帯が増加するために世帯が少人数化・小規模化していくという見通しを述べています。このような世帯の小規模化は住宅需要に大きく影響し、特に子ども連れの夫婦のための一戸建ては需要が減っていくだろうと指摘しています。一方で国立社会保障・人口問題研究所の「日本の地域別将来推計人口」によれば、2015年と2035年を比較した場合、東京都では10%以上世帯数が増加するという予測も示されています。

つまり東京等の都市部では、世帯の規模は小さくなるものの単身者世帯の数は依然として増加傾向にあると予想されるため、単身者向けのワンルームや1K、1DKの物件等への需要は依然として高いと考えられます。ただし近年ワンルームマンションへの規制を打ち出す自治体も増えており、各自治体の対応にも注意しておかなければなりません。

オリンピック後の建設投資

2020年には東京でオリンピックが開催され、建設業界を始めとしてオリンピック特需の恩恵が生じると言われていますが、その一方でオリンピック後に景気が冷え込むのではないかという懸念も指摘されてきました。しかし同レポートによれば、話はそれほど単純ではありません。

まず指摘されているのは、2017年以降に建設労働者の不足等を理由として、一部の開発・建設プロジェクトが当初の予定とは異なり、オリンピック後にずらして行われる可能性があるという点です。このような建設時期の変更の結果、オリンピック前後の建設ラッシュとそのピークアウトによる極端な需要変動は抑えられるのではないかと予測されています。

もう一つ指摘されているのは、オリンピックとは別の要因によるものです。それは多くの建設物の設備で老朽化が目立ってくるということです。日本の建築物の平均設備年齢(建設ストック年齢)は1990年以降少しずつ伸びています。そのため老朽化を防ぐための建物の更新への需要は潜在的に大きく、オリンピック後も一定の需要を生み出すと考えられるのです。

オリンピック後、一時的に建設への投資が落ち込むことは起こり得るものの、これまでオリンピックを開催した多くの都市では中期的に見れば建築投資の額が回復しています。オリンピック開催時に景気のピークが来るとは限らないということに留意が必要でしょう。

関連記事:東京オリンピックまであと1年!不動産価格は今後どうなる?

ホテル市場の過熱感

インバウンド需要からホテル市場は好況にわき、多くのホテルが建設されているイメージを持っている人も多いでしょう。しかしそのために、ホテル施設が供給過剰になり不動産価格が暴落するのではないのかという懸念も投資家の間には見られます。しかし実際のところ、インバウンド需要が拡大し続けている一方で、ホテル施設の供給自体は大幅には加速しておらず、供給過剰はもはや心配する必要がなくなっていると言えます。その理由としては、ホテルを建設するための用地取得価格が上昇していることや、ビジネスホテルの客室単価が近年さほど伸びておらず採算が取れにくくなっていること等が考えられます。

東京で不動産投資をするべきか?

ここまで日本の不動産投資市場全体の動向、東京の不動産投資市場の動向について見てきました。では、東京で不動産投資を行うことにはどのような魅力があるのでしょうか。例えばプロパティエージェント株式会社が2018年11月30日に行った決算説明会では、東京都のGDPがカナダのGDPとほぼ同じぐらいの規模であること、利回りと長期金利の値の差で計算されるイールドギャップの値が世界で見てかなりの高水準であることが示され、東京での不動産投資の可能性・魅力が強調されています。

首都圏の一部の物件は価格の高騰により取得が困難になりつつあるものの、不動産投資市場の規模は世界的に見ても大きく、今後の景況感もさほど暗いものであるとは言えません。従って東京は不動産投資の対象として、依然として魅力的な場所だと考えられるでしょう。

関連記事:国内不動産投資マーケットから見た東京の魅力

関連記事:【都心vs.郊外】不動産投資を始めるならどちらのエリアを選ぶべき?

まとめ

オリンピック後の東京における不動産投資の未来は必ずしも暗いものとは言えず、不動産投資を行う方にとって東京は今後も魅力的な場所であり続けるでしょう。しかし、これまでとは不動産市場の傾向や投資での勝ち方は変わる可能性も大きくあります。最新の情報をしっかり確認しながら的確な判断ができるようにしていきましょう。

関連記事

記事検索

Search

記事カテゴリ

Categories

記事タグ

Tags

- メリット

- 税金

- サブリース

- 立地

- 公示地価

- 不動産投資

- 再開発

- 法人化

- IRR

- 固定資産税

- アパート

- 資産運用

- ワンルームマンション投資

- 分散投資

- 不動産取得税

- マンション

- 入居率

- ROI

- 区分マンション

- セミナー

- 地方

- シミュレーション

- 購入

- 競売物件

- 新築マンション投資

- 都心

- 貯金

- 控除

- 不動産投資ローン

- 投資

- 賃貸管理

- デメリット

- 火災保険

- 住宅ローン

- 医師

- 建物管理

- 金融商品

- 不動産投資セミナー

- 修繕積立金

- FP

- 成功

- 確定申告

- 収益物件

- 東京23区

- 公務員

- ローン

- 空室

- 年末調整

- 新耐震基準

- 不動産投資市場

- サラリーマン

- 国税庁

- 不動産会社

- 物件選び

- 不動産クラウドファンディング

- 利回り

- 不労所得

- オーナー

- 贈与税

- 不動産特定共同事業法

- 保険

- 団体信用生命保険

- 小口化

- 相続税

- 新築ワンルームマンション投資

- 節税

- 金利

- 初心者

- 中古マンション投資

- 副業

- リスク

- 人気物件

- 減価償却

- NPV

- オーナーチェンジ

- 家賃収入

- 失敗

- 耐用年数

- 投資用マンション

- FIRE

- 限定情報配信中

-

リスク対策法、節税・確定申告の方法など不動産投資に役立つ情報を配信中

お得な限定情報を受け取る

- LINE@はじめました

-

友達追加してみる

運営会社

Company