【 目次 】

不動産市況がバブルを迎えていると言われた2018年でしたが、これから不動産投資家はどのように見通しを立て、行動するべきなのでしょうか。

2019年5月で元号が令和になったこのタイミングで、これまでの不動産市況の動きをしっかりと振り返り、今後の買い時・売り時を見定めましょう。

2019年5月までの不動産市況

現在の状況を正しく把握するために、まずは不動産市場の地価変動や契約率、供給状況について去年までの動きをおさらいし、今年の1~5月の状況について分析してみましょう。

土地価格の状況

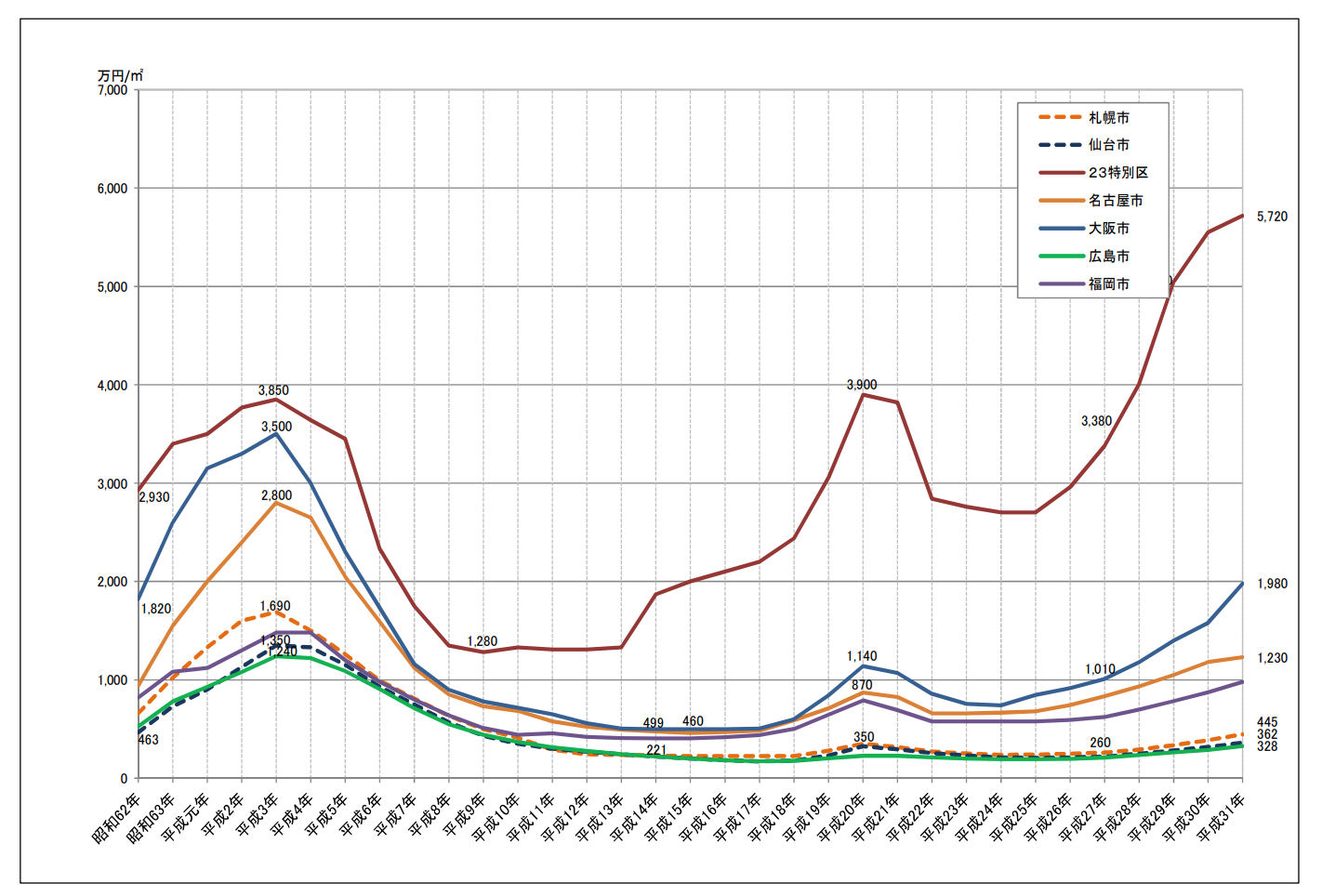

国土交通省の2019年(平成31年)地価公示によると、1987年(昭和62年)から2019年(平成31年)にかけての商業地の最高価格の推移は次のグラフのようになっています。

バブル期の期間は1986年(昭和61年)から1991年(平成3年)までとされています。またリーマンショックは2008年(平成20年)に発生しています。

図1のグラフから分かるように、リーマンショック直前の東京23区の最高値の地価は3,900万円/㎡、そして平成31年時点では5,720万円/㎡と、バブル景気の最高潮を迎えた平成3年の3,850万円/㎡をも大きく上回っています。

東京23区以外の商業都市、ここでは札幌・仙台・名古屋・大阪・広島・福岡においても、バブル期ほどの地価には及びませんが、リーマンショック直前の地価は超える勢いです。

この図だけ分析すると地価に関してバブルがすでにきており、もうすぐはじけそうなイメージを持つかもしれません。しかし、次の図を見ると、一概にそうは言えないことがわかります。

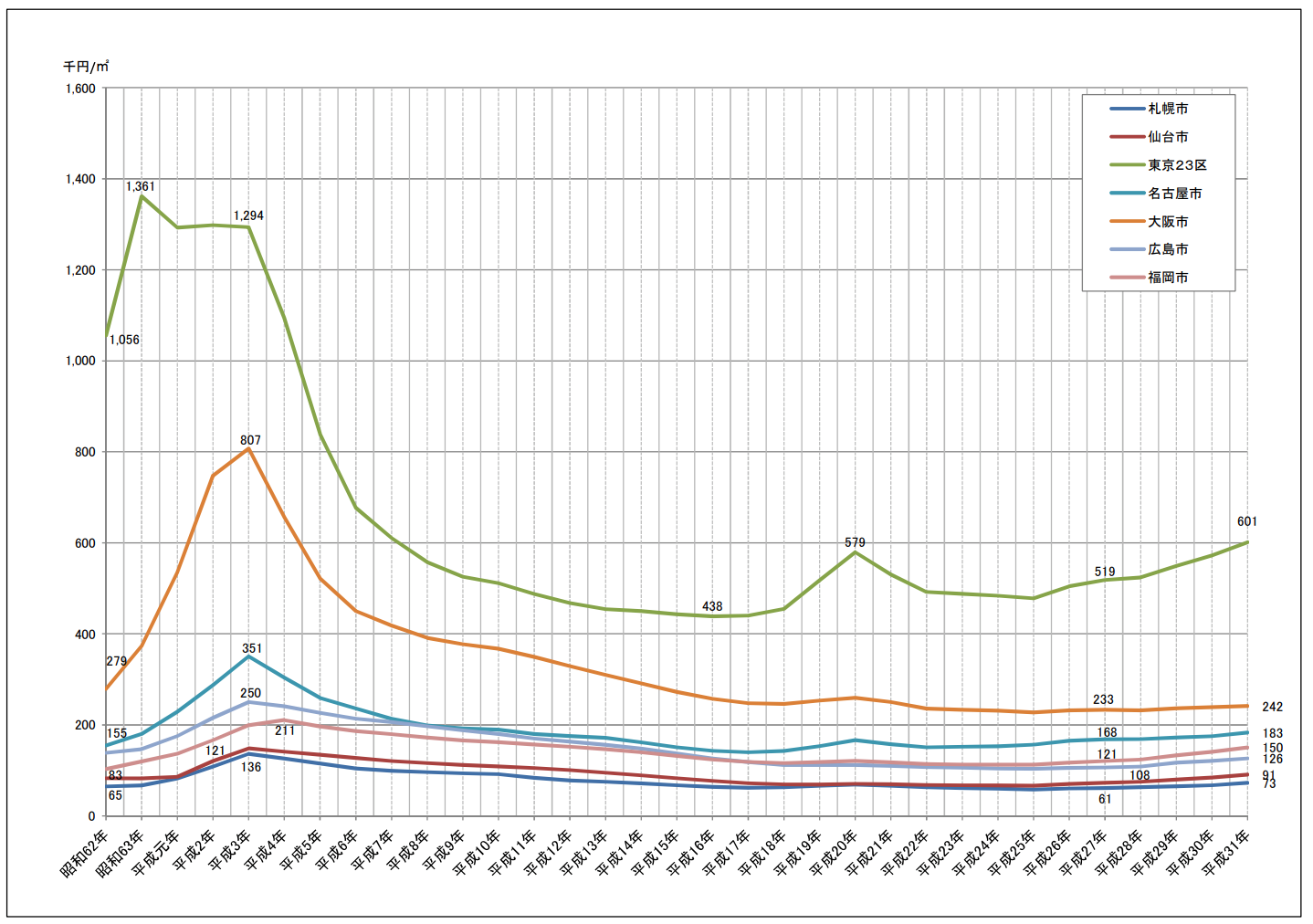

図2は商業地ではなく住宅地の地価の推移のグラフです。リーマンショック時や現在の住宅地の地価はバブル期ほど異常な高騰は見せていません。

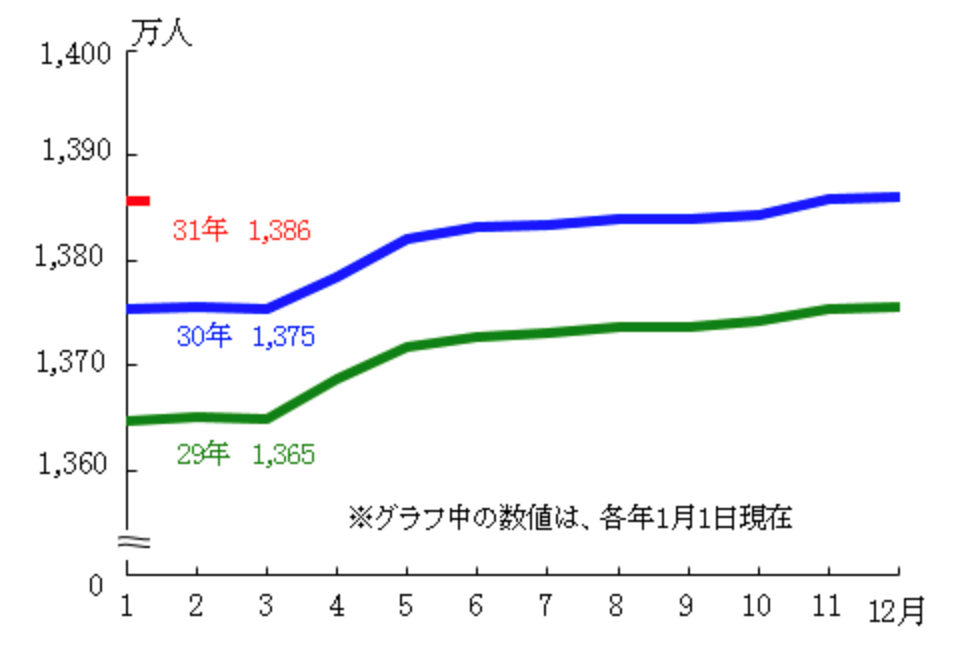

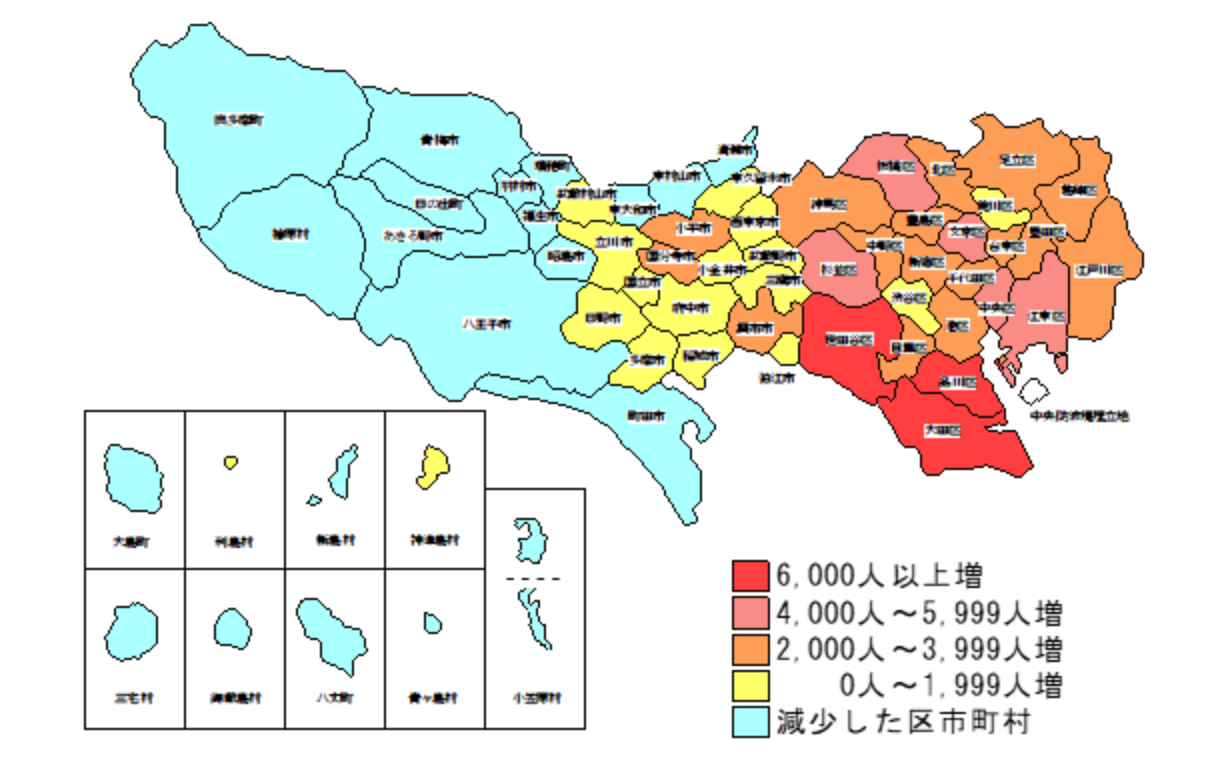

バブル期は不動産を売却したときに得られるキャピタルゲインを目的として不動産の売買が行われた、いわば入居のニーズと釣り合っていない高騰でしたが、現在は東京23区の人口は持続的に増加しており、地価の高騰の原因は投資目的だけではなく、住民の入居のニーズに合った上昇と言えます。

東京23区の地価はゆるやかな上昇を続けており、2019年には2008年のリーマンショック前579万円/㎡を初めて超えています。また、東京の人口もこれからもしばらくの間は増加が見込まれています。

予測団体にもよりますが、概ね2025年頃まで都内の人口は増加基調にあると予測されています。このことから、当面は地価の上昇が続くと予想されます。

不動産契約率の変動状況

住宅不動産の契約率は不動産の種類によって差があります。全体的に地価とそれに伴う不動産価格は上昇していますが、売れる分野の不動産の需要は価格にきちんと追いついていっており、契約率は堅調を保っています。

2018年度の首都圏において、新築物件の販売戸数に対する契約戸数の割合である不動産契約率は、62.1%と27年ぶりの低水準となりました(※1)。2018契約率の好不調の目安は70%とされていますので、売れ行きは好調とは言えません。バブル崩壊後(1991年:58.3%)に次ぐ低水準となってしまったのですが、これは価格の高止まりが要因の一つとして考えられていることもあり、必ずしも不景気であることを示しているとは言えません。

東京都の増加する人口は、中古マンションや戸建て住宅、賃貸住宅へ流れています。中古マンションや戸建て住宅は比較的価格の上昇率が緩やかで、購入しやすくなっています。

(※1 参照元:《首都圏マンション市場動向》ー2018年のまとめー 不動産経済研究所、「マンション契約率27年ぶり低水準 減速鮮明に」 日本経済新聞)

不動産の供給状況

2018年の首都圏における供給戸数は前年と比較し3.4%と、2年連続で増加しています(※2)。2018都県ごとに見てみると、埼玉県と千葉県で大幅に上昇している一方、東京都下と神奈川県で減少しています。

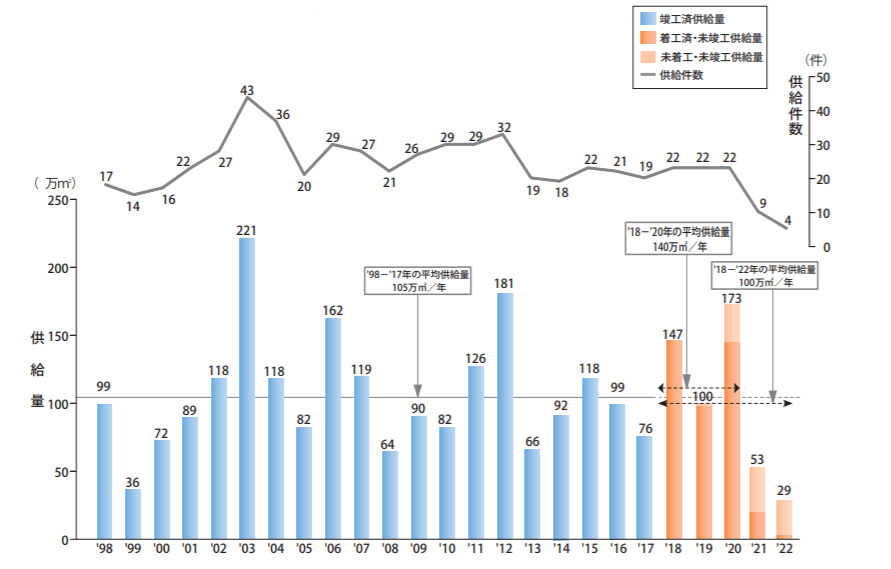

首都圏の供給戸数増加は、人口増加とオフィスビル需要の好調によるものと考えられます。2016年、2017年の23区の大規模オフィスビルの供給量は過去20年の平均の105万㎡/年を下回っていましたが、2018年は平均を大幅に上回り147万㎡となりました(※3)。

中規模オフィスビルに関しては2017年までの段階で変動を繰り返しながらも徐々に減少しており、2018年はこれまでの流れに反して平均を上回りましたが、2019年は下回る見通しです。

なお、近年オフィスビルの需要は拡大しています。東京都心のビルは空室率も低く、80%以上の稼働率を達成しており、2018年の供給拡大は実態に即したものだといえるでしょう。

(※2 参照元:《首都圏マンション市場動向》ー2018年のまとめー 不動産経済研究所)

(※3 参照元:東京23区の大規模オフィスビル供給量調査 ’19 森トラストグループ)

金利の状況

女性向けシェアハウス「かぼちゃの馬車」事件に関するスルガ銀行の不正融資問題を契機に、アパートローンを中心に融資の引き締め傾向が見られていますが、金利動向には目立った影響はありません。

関連記事:「かぼちゃの馬車」事件から学ぶ【不動産投資の被害者にならないために】

これは、ローンの貸出金利に影響を与える「短期プライムレート」が2009年1月の1.475%以降少しも変化していないことが原因として挙げられます(※4)。

今後もしばらくはこの傾向が続くことが予想されます。

(※4 参照元:長・短期プライムレート(主要行)の推移 日本銀行 )

2019年5月まで状況は?

2018年不動産市況は上記で述べた地価、契約率は大きく低下しました。一方、首都圏の人口は増え続け、それにともなって地価と不動産価格は持続的に上昇してきました。供給については、2017年までの数年間はマンションやオフィスビルともに落ち着いていましたが、2018年以降はともに増加しています(※5)。

(※5 参照元:2019年新築マンション供給戸数は37,000戸 【プロ厳選】注目のマンション 2019)

2019年も不動産バブルは続く?

2017年は特にマンション分野のバブルでした。首都圏のマンションの平均価格の年間を通しての最大値は5,992万円に到達し、かつてのバブル期の最高価格を上回りました。

一方、2018年は高止まりを見せており、2017年の平均価格5,544万円から2018年の5,592万円と0.9%の上昇に留まりました。2019年10月に消費税率が10%に増税される前の駆け込み需要や、2020年の東京オリンピックに向けて今後高止まりが継続するのか、その動向に注目が集まります。なお、高騰しすぎたマンションの価格は一般層には手が届かず、冒頭にご説明した契約率の低下につながってしまっています。

一方でオフィスビルに関しては、バブルはまだまだこれからといえそうです。オフィスビル投資で利回りを確保するには利回り3.5%以上が必要とされています。この値を下回るとバブルと考えられますが、2017年秋時点で大手町などの一部のエリアを除き、都心部の利回りは3.6%以上を確保しています。

したがって、オフィスビル市場については、まだバブル状態にはないと言えます。

2019年下半期の不動産市況

今後の傾向として、不動産価値の3極化が続くことが考えられます。

3極化とは不動産が「価値が落ちない・落ちにくい不動産」、「価値がなだらかに下降していく不動産」、「価値が見込めない・マイナスの不動産」の3つに分けられる現象のことです。

これには、いろいろな理由が考えられますが、例えば自動車保有率の低下により、駅近物件を求める人が増え、駅近物件の価格が上昇する一方、駅から遠い物件の価格が下がってしまうことなどが挙げられます。

また、人口の減少傾向により地方の郊外エリアでは空き家が目立つようになり、限界集落のような地域も増えてきています。こうしたエリアではどんどん地価は下がっていってしまうでしょう。

また、2019年下半期の不動産市況に影響を与えるものとして、注目が集まるのが消費税増税の影響です。

住宅購入については、住宅ローン控除の拡充により大きな影響は及ばないことが考えられますが、投資目的の取得では恩恵がありませんし、そもそも景気に悪影響が及べば地価の下落につながってしまう可能性があるでしょう。

とはいえ、2020年のオリンピック開催までは、地価は上昇傾向が続くことが考えられます。訪日外国人の数は2018年に3,119万人に達し、また2019年1-3月期の累計ですでに前月比5.8%という結果が出ています(※6)。

ホテルや商業施設の地価はこうした訪日外国人の需要に下支えされており、少なくとも東京オリンピック開催まではこの傾向が続くことが予想されるからです。

(※6 参照元: 訪日外国人動向2019 – 観光統計 - JTB総合研究所)

関連記事:消費税増税に向けて!不動産投資への影響や購入のタイミングを解説

関連記事:東京オリンピックまであと1年!不動産価格は今後どうなる?

今買うべき物件とは

狙い目の物件は?

これらのデータから、どのような物件を購入するべきだと結論づけられるでしょうか。不動産投資が10年以上の長期的な投資計画を求めるものである以上、これを単純に結論することはできません。しかし少なくとも堅調な伸びが期待できるのは、東京23区内のマンションだと考えられます。

先ほどご紹介した不動産の3極化のうち、「価格が落ちない・落ちにくい不動産」に分類される物件を選ぶことを意識するとよいでしょう。つまり、都心の中でもできるだけ駅近物件を選べば将来に渡って資産価値が落ちない可能性が高いと言えます。なお、おすすめは都心の新築ワンルームマンションです。

都心の新築ワンルームマンションであれば「価値が落ちない・落ちにくい不動産」に分類され、都心のファミリー物件と比べて比較的安価に取得しやすいからです。

また、東京都の予測によると2035年には単独世帯の割合が50%を超えることが想定されることもワンルームマンションをおすすめする理由です(※7)。

新築ワンルームマンションをおすすめする理由は「初心者が不動産投資で“失敗しない”物件の特徴&重視ポイントを大公開!」にアパート・中古などとの比較を含めて詳しく書かれています。

一方オフィスビルならば、都心三区や渋谷区、そして東京湾岸部のエリアが狙い目です。東京オリンピックの時期に向けて整備されているBRT、都心と湾岸を結ぶバス高速輸送システムが完成すれば湾岸部のアクセスが向上します。今後の企業の湾岸部へのさらなる定着が期待できます。

(※7 参照元:「東京都世帯数の予測」の概要 東京都)

不動産投資に向いている人は?

不動産投資は元手となる資産がないと難しいと思われがちですが、ローンを利用することで、少額の自己資金から始めることができます。

関連記事:不動産投資の自己資金で購入物件はどう変わる⁉シミュレーション解説

極端な例を言えば、20代で元手が数十万円しかなくても分譲マンションを一室だけ購入するのはそう特殊なことではありません。ローンを用いる場合、完済まで30年ほどかかってしまいますが、入居付けができれば家賃収入で返済資金を賄うことができます。

不動産投資で重要なのは、年齢や資金よりむしろ不動産に関する情報を調べて管理する能力です。価格変動や需要、立地、周辺環境、実際の管理の確認など、情報収集をしつつ投資を行うようにすると良いでしょう。

もちろんマンション一室ではなく、一棟を管理したりするには数千万~億単位の資産が必要になります。それでも小規模の投資から始めて経験と資金を集めれば、こうした大規模投資も夢ではありません。「不動産投資について興味はあるけど難しそう」という方は、まずは「投資初心者必見!不動産投資で成功するために必要なものとは?」からご覧になってはいかがでしょうか。

まとめ

今回は2018年までの地価や供給などを確認しながら、現在の不動産市況を分析し、今後の投資に関するポイントを整理しました。

昨年より引き続き、バブル期並みの地価上昇傾向が一部で見られるものの、新築マンションの契約率については、価格の高止まりもありバブル以来の低空飛行となってしまいました。

正確な予測を立てるのは困難ですが、本記事でご紹介した「不動産価値の3極化」は今後、さらにその傾向が強まっていくことが想定されます。

2019年10月には消費税増税、2020年には東京オリンピック開催を控え、地価の動向にも注目が集まりますが、そうした中でも「将来にわたって資産価値の落ちにくい不動産」の取得を目指して物件を探してみてはいかがでしょうか。

関連記事

記事検索

Search

記事カテゴリ

Categories

記事タグ

Tags

- メリット

- 税金

- サブリース

- 立地

- 公示地価

- 不動産投資

- 再開発

- 法人化

- IRR

- 固定資産税

- アパート

- 資産運用

- ワンルームマンション投資

- 分散投資

- 不動産取得税

- マンション

- 入居率

- ROI

- 区分マンション

- セミナー

- 地方

- シミュレーション

- 購入

- 競売物件

- 新築マンション投資

- 都心

- 貯金

- 控除

- 不動産投資ローン

- 投資

- 賃貸管理

- デメリット

- 火災保険

- 住宅ローン

- 医師

- 建物管理

- 金融商品

- 不動産投資セミナー

- 修繕積立金

- FP

- 成功

- 確定申告

- 収益物件

- 東京23区

- 公務員

- ローン

- 空室

- 年末調整

- 新耐震基準

- 不動産投資市場

- サラリーマン

- 国税庁

- 不動産会社

- 物件選び

- 不動産クラウドファンディング

- 利回り

- 不労所得

- オーナー

- 贈与税

- 不動産特定共同事業法

- 保険

- 団体信用生命保険

- 小口化

- 相続税

- 新築ワンルームマンション投資

- 節税

- 金利

- 初心者

- 中古マンション投資

- 副業

- リスク

- 人気物件

- 減価償却

- NPV

- オーナーチェンジ

- 家賃収入

- 失敗

- 耐用年数

- 投資用マンション

- FIRE

- 限定情報配信中

-

リスク対策法、節税・確定申告の方法など不動産投資に役立つ情報を配信中

お得な限定情報を受け取る

- LINE@はじめました

-

友達追加してみる

運営会社

Company