【 目次 】

投資をするにあたって指標となる利回りですが、投資商品ごとの利回りの違いは知っていますか?ここでは、利回りの違いを解説し安定性の高い投資商品を紹介します。

投資商品の種類

まずは、投資商品にどのような種類があるのか確認しましょう。

- 株式

- 投資信託

- 上場投資信託(ETF)

- 公共債

- 社債

- 年金保険

- 投資型クラウドファンディング

- 不動産投資

- 不動産投資信託(REIT)

- ソーシャルレンディング

主な投資商品は、以上に挙げた10個となります。それぞれについて、投資内容や特徴などを見ていきます。

株式

一番イメージしやすい投資ではないでしょうか。企業に対して株式購入という形で出資をする投資方法です。株式価格の変動を利用した売却益と、保有時にもらえる配当金で収益を得ます。特徴としては、その他の投資商品に比べ価格変動が激しく、ハイリスクハイリターンの投資となっている点です。

投資信託

投資信託とは、投資家から集めたお金を資産運用の専門家が運用し、得た利益の一部が投資家に配当されるという投資商品です。専門家は様々な株式や債券に投資をして運用益をあげ、配当は投資額に応じた額になります。投資信託は投資する株式や債券の組み入れ方によってリスクが変わります。商品によってどのような投資を計画しているのかが異なるので、自分の目的に合ったリスク・リターンに近い商品を選択する必要があります。また、元本保証がないことも投資信託の特徴として知っておく必要があります。

上場投資信託(ETF)

上場投資信託とは、投資信託をパッケージ化し上場することで、証券取引所で売買できるようにした投資商品です。特徴としては、投資信託のように様々な株式や債券に分散投資できるうえ、株式のように証券取引所で取引時間中はいつでも売買可能ということがあります。また、投資信託よりも少し手数料が安くなっています。

公共債

公共債とは、公共機関が発行する債券です。代表的なものとして国が発行する国債があります。先進国などの信頼のある国の発行する国債はリスクが低い傾向にありますが、リターンはあまり高くありません。国というそうそう破綻しない発行母体を持つことから、ローリスクローリターンの投資商品が多いという特徴を持ちます。

社債

社債とは、企業が資金調達のために発行する債券です。10万円程度から数百万円にいたるまで様々な価格帯があります。社債の売却益と配当金で収益を得ます。国債と同じく、倒産リスクが低い企業の社債であれば、リスクは比較的少ないといえます。しかし国債と比べれば、そのリスクの幅は広くなります。

個人年金保険

個人年金保険とは、保険料払込期間に保険料を納めることによって、契約時に定めた年齢に達して以降、一定期間もしくは半永久的に年金がもらえるという投資商品です。将来にむけて資産を形成できるという特徴があります。

投資型クラウドファンディング

投資型クラウドファンディングとは、クラウドファンディングの形式で投資するものです。通常のクラウドファンディング同様、あるプロジェクトを行いたい主催者が投資として資金を募り、投資家はこれに投資します。通常は主催者が定めたサービスを受けられることが多いクラウドファンディングですが、投資型ではプロジェクト成功後に投資額の元本に数%上乗せされたリターンが得られるという形式になっています。クラウドファンディングということもあり、投資家側は数万円程度の少額から投資が可能な点に特徴があります。

関連記事:不動産投資型クラウドファンディングとは?メリット・デメリットとおすすめサービスを紹介

ソーシャルレンディング

ソーシャルレンディングとは、お金を借りたい企業に対して投資家がお金を貸すことで利息収入を得るという金融商品です。先ほど挙げた投資型クラウドファンディングに似ています。最大の相違点は、ソーシャルレンディングは融資であるという点にあります。そのため、あらかじめ返済期間と金利が決まっているという特徴があります。もし、貸し倒れが発生したときは担保を売却して資金回収を行なうことができるので、リスクも制限されています。

不動産投資

マンションやアパート、オフィスビルなどの不動産を購入し、家賃収入や売買益を狙うという伝統的な投資方法です。不動産投資では、ある程度まとまった家賃収入を安定的に得られることから、将来の不労所得や年金対策として利用することができます。また、万が一投資家が亡くなった場合にも、遺族が不動産を相続することで生命保険の役割を果たすこともできます。一方で、流動性の低さがデメリットとして知られています。

関連記事:不動産投資がなぜ相続税対策に?

不動産投資信託(REIT)

不動産投資信託とは、複数の投資家から集めた資金で不動産に投資をし、家賃収入及び売買益を得て、その収益の一部を投資額に応じて投資家に配当する形式の投資商品です。不動産投資でありながら少額投資も可能であるという特徴があります。また、証券化されているので、不動産投資のデメリットである流動性の低さを克服しています。しかし資産としての不動産を得るわけではないため、根本的に不動産投資とは目的の異なる投資となります。

関連記事:【比較解説】不動産クラウドファンディングとREIT(リート)の違い

それぞれの利回り

利回りとは、投資商品への投資額に対する1年あたりの収益の割合を示したものです。例えば、100万円の投資商品を2年間運用し110万円で売ったとします。このとき全体の収益は10万円で、1年あたりに換算すると5万円です。5万円は、投資商品の投資額である100万円の5%なので、利回りは5%になります。実際には税金なども考慮しますが、今回はわかりやすくするために省略しています。

また、利回りには実質利回りと表面利回りの二種類があります。実質利回りとは、収益の部分で売買手数料など費用面も考慮した利回りです。一方、表面利回りでは費用面を考慮せずに上述の単純な収益で利回りを求めます。

今回は、このうち実質利回りの観点から投資商品を評価していきます。まずは先ほど紹介した主な投資商品について、どのような利回りの特徴があるのかを確認していきましょう。

株式の利回り

株式における利回りは二つ考えられます。

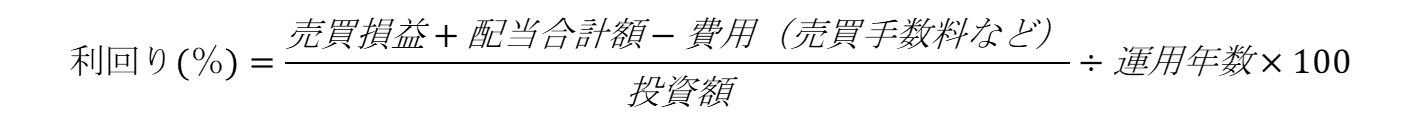

まずは株式売買を前提とした利回りで、以下のような式で表されます。

株式は価格変動が大きいため、売買損益の比率が大きくなりやすく、売買損益額が利回りを決定づける大きな要因になります。国内株式では、平均で利回りは6%程度になるという調査もあります。

また、配当の有無など細かい点は異なりますが、投資型クラウドファンディングやソーシャルレンディングも同じように計算できます。

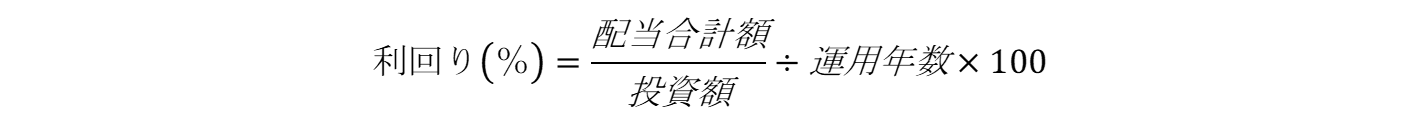

二つ目の利回りとして、株式の長期保有を前提とした利回りが考えられます。配当によってメインの収益をあげる場合の利回りは配当利回りと呼ばれ、以下の式で表されます。

配当利回りは投資判断に利用されることがあります。基本的に配当利回りはそう高くなく、1〜2%程度になっています。

投資信託の利回り

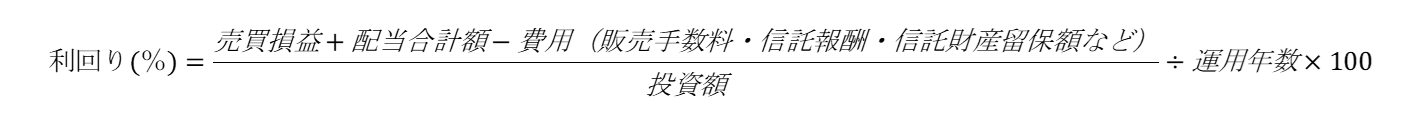

投資信託の利回りは以下の式で表されます。

投資信託では、株式投資と比べれば諸費用が多くかかるという特徴があります。投資信託は株式を購入するのとあまり変わらないように感じられますが、プロによって運用されている点で費用が多くかかります。そのため利回り計算の際にも費用を考慮して考えなければなりません。したがって利回りは株式ほど高くはありませんが、それだけリスクが軽減されています。

なお、上場投資信託や不動産投資信託も同じように計算できます。

債券の利回り

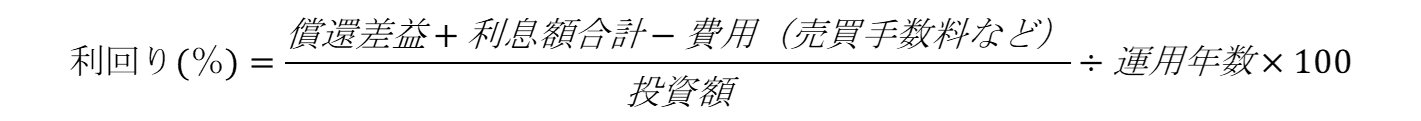

債券の利回りは以下の式で表されます。

債権の利回りは計算しやすいという特徴を持ちます。多くの投資商品の利回り計算では、少なからず予測値を利用することになります。しかし債券の場合、予測値がほとんどぶれないことから、かなり確度の高い利回りを求めることができます。

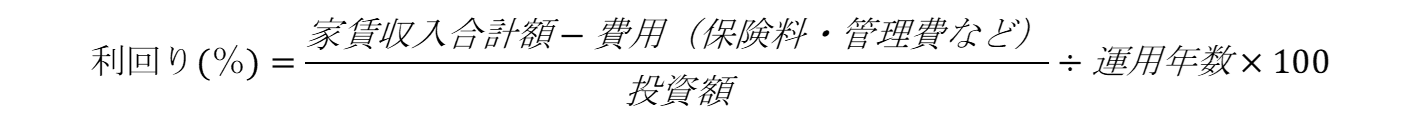

不動産投資の利回り

不動産の利回りは以下の式で表されます。ただしここでは、売買益目的でなく長期保有を前提とした場合の式を示しています。

家賃収入が利回りの中で大きな要素を占めます。このため投資判断の際には満室時の家賃収入を計算に用いるのが一般的です。したがって、実際の運用時に空室が生じると利回りも大きく悪化します。空室をできるだけ作らず家賃収入を安定させることが、計画通りの不動産投資を実現させるためのポイントとなります。

関連記事:不動産投資の「利回り」計算方法と平均相場とは?注意点も解説!

利回りの違いによるメリット・デメリット

以上で示したように、利回りは投資商品の種類によって微妙に異なります。それぞれの利回りのメリット・デメリットも以下に整理しておきます。

株式の利回り

- メリット

株式は価格変動が大きいので、売買損益の変動が比較的大きい投資商品です。売買により利益を上げることを前提とすれば、利回りが他の投資商品よりも高くなる可能性があります。 - デメリット

逆に売買に失敗すれば損失が生じる場合もあり、利回りを予測することが難しい投資商品と言えます。配当利回りであれば予測はたちますが、それだけでは利回りは低くとどまります。

投資信託の利回り

- メリット

株式投資には及びませんが、投資商品の中では比較的高い利回りを持ちます。特にプロによって運用されているので、利回りの変動が小さいこともメリットと言えます。 - デメリット

投資の際に費用がかかります。そのため、示されている利回りが表面利回りであれば、それら諸費用を計算に入れた実質利回りを確認する必要があります。

債券の利回り

- メリット

利回りの中に変動が大きい要素がないので、利回り自体が安定しています。予想もしやすく、投資計画を立てやすい点は他の投資にないメリットです。 - デメリット

安定しているが故に、高い利回りを期待することができません。今回紹介した投資商品の中では利回りが最も低水準です。

不動産投資の利回り

- メリット

不動産投資は比較的高い水準の利回りをもちます。売買損益を計算に入れずとも家賃収入のみでその水準に達するのも魅力といえます。物件を適切に維持できれば、この高水準の利回りを長期的に得ることができます。 - デメリット

主に空室によって、利回りは大きく変わります。そのため、物件に入居者が常に得られるように維持・管理を心がける必要があります。

安定性の高い投資商品は?

ここまで様々な投資商品を利回りの側面から見てきました。利回りの観点から見たとき、どの投資商品の安定性が高いと言えるでしょうか。もちろん、どの水準までを安定性があると評価するのかは、個人のリスク志向によります。そのため、三つの投資家のパターンを想定して、それぞれに合う安定性の高い投資商品を紹介する形式をとります。

パターン1:中期的に極力リスクをとらず投資したい投資家

極力リスクをとらないが、銀行預金以上はリターンを得たいという場合にお勧めできる投資商品は債券です。債券は低リスク低リターンであり、安定性という観点では大変優れています。

パターン2:中期的にリスクをある程度とってリターンもある程度得たい投資家

安定性という観点では債券が優れていますが、もう少しリターンを得たいという場合におすすめできるのが投資信託です。投資信託では、プロによる選定の下での分散投資が行なわれており、リスクが軽減されているので比較的安定しています。さらに債券以上のリターンが期待できる点でもリターンを求める投資家には向いています。

このタイプの投資家にとっては不動産投資信託も検討に値します。現在不動産業界が活況なこともあり、堅調な配当を期待することができます。ただし、いずれの場合であってもその投資信託がどういった投資を扱う予定なのかをよく確認する必要があることには変わりありません。

パターン3:長期的にしっかりと資産形成したい投資家

長期的に投資を考えていて、なおかつ資産形成による安定性を求める場合、不動産投資が最適です。不動産投資の場合家賃収入が利回りの要ですが、家賃価格は株価などに比べて急激な変動が生じにくく、安定した利回りを望むことができます。

ただし、空室が生じればそうしたメリットも失われます。それゆえ、物件の選定や設備の更新などにより空室のリスクを軽減し、安定性を自分の力で高める取り組みが必要不可欠です。

まとめ

今回は多様な投資商品について、利回りの観点から比較して整理しました。投資商品にはそれぞれ特徴があり、リスクとリターンは様々です。唯一の一貫した特徴は、リスクをとらなくてはリターンを得られないということです。それゆえ、ご自身が求めるリターンと取ることのできるリスクを意識することで、はじめて投資商品を選ぶことができます。投資によって利益を得ようと思い立ったら、まずはこのことを意識して投資商品選びを始めてみましょう。

関連記事:利回りだけを見て失敗した不動産投資事例

関連記事:タイプ別不動産投資商品の考え方

関連記事

記事検索

Search

記事カテゴリ

Categories

記事タグ

Tags

- メリット

- 税金

- サブリース

- 立地

- 公示地価

- 不動産投資

- 再開発

- 法人化

- IRR

- 固定資産税

- アパート

- 資産運用

- ワンルームマンション投資

- 分散投資

- 不動産取得税

- マンション

- 入居率

- ROI

- 区分マンション

- セミナー

- 地方

- シミュレーション

- 購入

- 競売物件

- 新築マンション投資

- 都心

- 貯金

- 控除

- 不動産投資ローン

- 投資

- 賃貸管理

- デメリット

- 火災保険

- 住宅ローン

- 医師

- 建物管理

- 金融商品

- 不動産投資セミナー

- 修繕積立金

- FP

- 成功

- 確定申告

- 収益物件

- 東京23区

- 公務員

- ローン

- 空室

- 年末調整

- 新耐震基準

- 不動産投資市場

- サラリーマン

- 国税庁

- 不動産会社

- 物件選び

- 不動産クラウドファンディング

- 利回り

- 不労所得

- オーナー

- 贈与税

- 不動産特定共同事業法

- 保険

- 団体信用生命保険

- 小口化

- 相続税

- 新築ワンルームマンション投資

- 節税

- 金利

- 初心者

- 中古マンション投資

- 副業

- リスク

- 人気物件

- 減価償却

- NPV

- オーナーチェンジ

- 家賃収入

- 失敗

- 耐用年数

- 投資用マンション

- FIRE

- 限定情報配信中

-

リスク対策法、節税・確定申告の方法など不動産投資に役立つ情報を配信中

お得な限定情報を受け取る

- LINE@はじめました

-

友達追加してみる

運営会社

Company