【 目次 】

今回は不動産投資におけるデッドクロスの解説と、その回避方法をご紹介します。

デッドクロスについてしっかりと理解していないと、気付いたら手元に残る現金が少なくなり最悪の場合黒字倒産してしまうことも考えられます。

帳簿上は黒字なのに倒産するとは信じ難いですが、そこに不動産投資に隠された罠が存在するのです。

この機会に不動産投資におけるデッドクロスをよく理解してうまく回避していきましょう。

減価償却のリスク、デッドクロスとは?

デッドクロスとは?

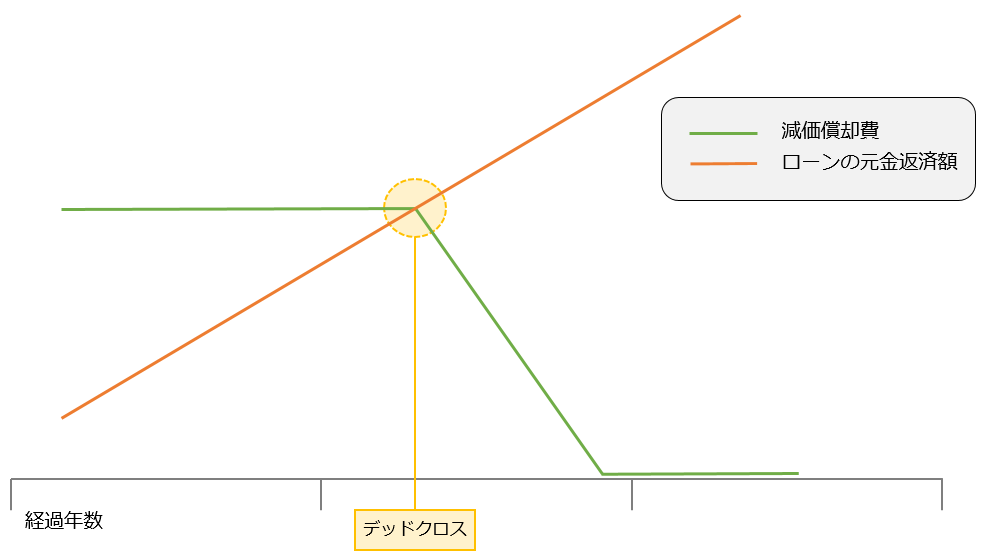

不動産投資におけるデッドクロスとは、減価償却費がローンの元金返済額より下回るポイントのことです。

後に詳しく解説しますが、不動産を購入してしばらくは減価償却費が低額であり経費計上分が抑えられますが、償却年数が過ぎると減価償却費がなくなり、かつローン返済額のうちの元金返済額が増幅するため、

「減価償却費」>「ローンの元金返済額」

の関係から

「減価償却費」<「ローンの元金返済額」

の関係に転じてしまうことをデッドクロスと呼びます。

デッドクロスを過ぎると、経費には計上されないですが手元からお金が出ていく状態となり、税金も課され経営が苦しくなります。つまりデッドクロスでは、本来ローン返済額を上回るはずの減価償却費とローン返済額との関係が逆転してしまうことなのです。

そして厄介なのは、手元にあるお金と会計上の損益が一致していないことです。

以下では、それらの詳しい解説をしていきます。

黒字倒産のカラクリを紹介

デッドクロスの仕組みについては、減価償却とローン返済について知らなければ完全に理解することはできません。

減価償却とローンの元金返済、さらにデッドクロスの後に訪れる黒字倒産についてわかりやすく解説します。

減価償却を理解しよう

減価償却とは、建物や建物設備を購入年度に一括して経費計上するのではなく、相応の期間で分割して計上することを言います。

減価償却の計算方法として定額法と定率法の2つがあります。

平成19年4月1日以降に取得する不動産については定額法が適用されます。

なお、平成28年4月1日以降に取得した建物設備についても定率法を用いることはできなくなったため、実質計算方法は定額法を採用することになります。

減価償却について詳しく知りたい方はこちらをご覧ください。

定額法

取得価額×定額法の償却率で計算し、毎年額に変化がないのが特徴です。建物躯体はこちらの計算方法になります。

定率法

未償却残高×定率法の償却率で計算します。

すなはち、定額法で計算し償却した分の残りを償却する計算方法です。

償却費の額は初めの年ほど多く、年数が経つとともに減少するのが特徴となります(上記の金額が償却保証額に満たなくなった年分以後は改定取得価額×改定償却率となります)。

つまり、償却保証額に達するまでの間は総額で見るとはじめの年度が一番多く、年々減少していくといえます。

法定耐用年数は建物の種類ごとに決まっています。

その耐用年数が過ぎると経費として計上することが出来る金額がいきなり減って、その分税金を多く払う事になります。

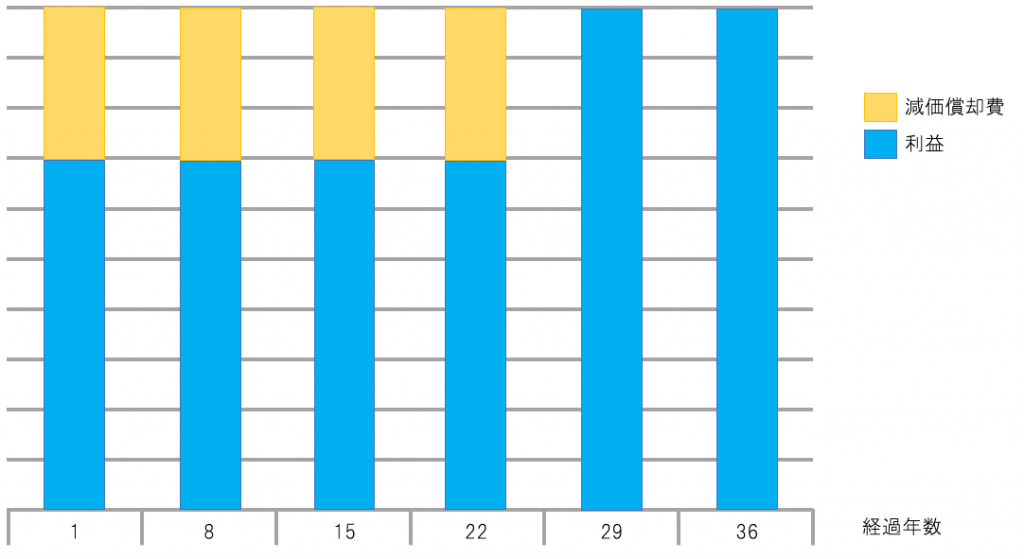

例えば木造建築の場合、22年までは減価償却費が定額で計上できますが、その後は以下の図のように利益の分をそのまま計上し、税金を払う必要があるのです。

ローンの返済

一方、ローン返済額については、ローンの組み方次第ですが一般には支払利息は年々減少し元金返済額は増加するようになっています。

また会計上、支払利息は経費として計上できますが、元金返済は計上できません。

そのため、節税の観点から考えるとローンは時間が経てばたつほどと手元からお金がなくなりやすくなる仕組みになっていると言えます。

黒字倒産の仕組み

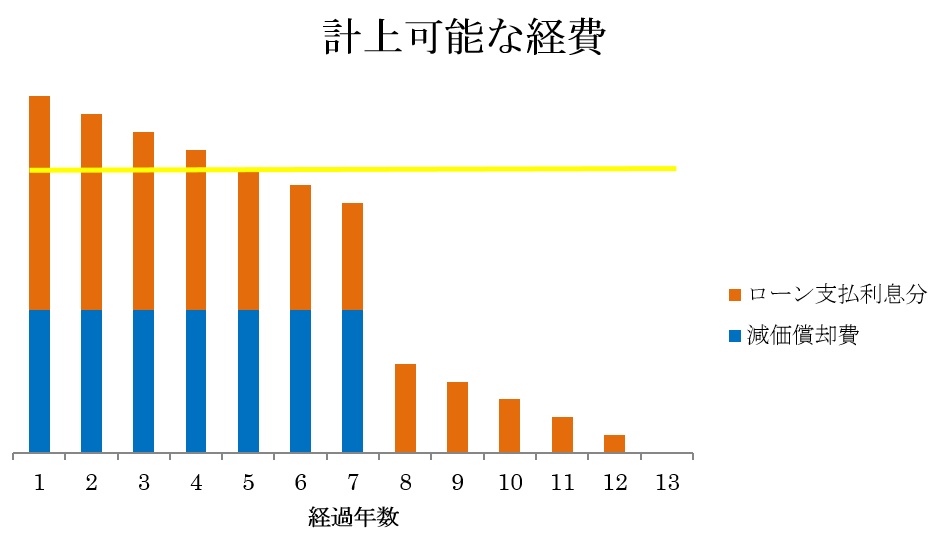

ここでは借入期間が15年で残り7年で償却年数が訪れる木造建築を例に、デッドクロスと黒字倒産について詳しく解説します。

上記の説明の様に、ローン返済のうち計上可能な支払利息分は年々減少するため、計上可能な経費をグラフにすると以下のようになります。

黄線が収益だとすると、5年を過ぎると利益がプラスになりその分多くの税金を払うことになります。

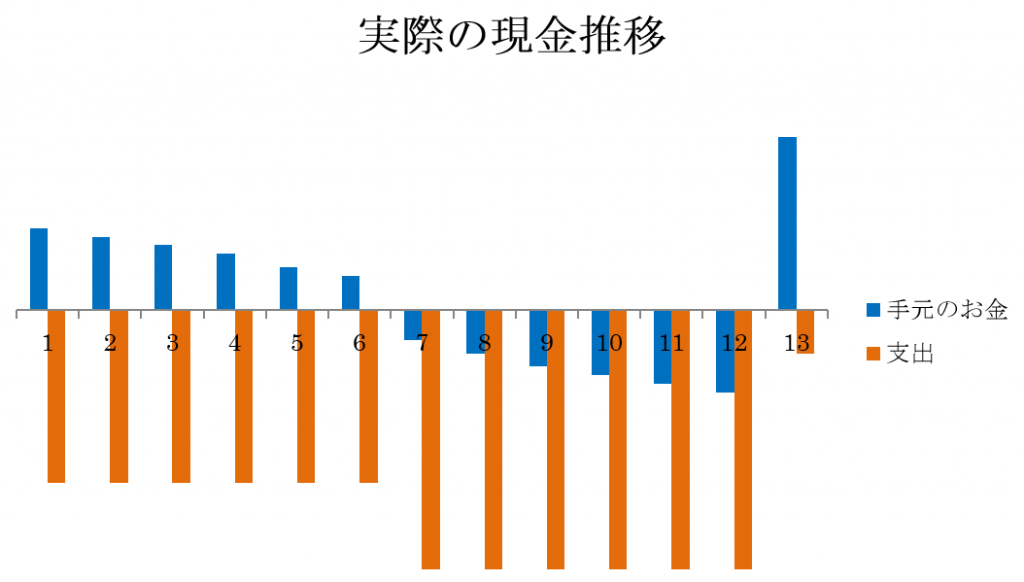

さらに手元に残るお金について、会計上の経費を含めて考えると以下のようになります。

青いグラフで表された手元に残るお金は、7年の償却年数経過後にマイナスになっています。

これはつまり会計上は黒字でも実際は赤字となっている状態であり、デッドクロスが起こっています。

このままの状態が続き、資金が底をつくと黒字倒産となるのです。

ちなみに、ここで13年以降にまたプラスに転じているのは、ローンの返済が12年で終わる想定としているからであって、ローンの返済期間が長くなれば更に赤字の期間も長くなります。

黒字倒産を免れるためには空室リスクを抑えるのが大事!

それでは、黒字倒産を免れるにはどうしたらよいのでしょうか。

ここで重要となってくるのは、いかに不動産収入を安定させ、ローン返済額(経費に計上できない部分も含めて)を上回る利益を出すことができるかです。

次項で解説しますが、購入前の投資計画と綿密なシミュレーションで利益を最後まで確保できる見込みがあるのかをよく検討する必要があります。

そして購入後はいかにして空室を減らすかが重要です。

空室率が高いとその分収支が安定せず、結果として黒字倒産をもたらす可能性も高まってしまうといえるでしょう。

デッドクロスに注意しなければならないタイミングは?

木造、鉄骨、RCの耐用年数から考えるデッドクロスのシミュレーション

大まかに計算した、主な不動産の耐用年数は以下の通りです。

| 木造建築 | 22年 |

| 鉄骨構造 | 34年 |

| RC(鉄筋コンクリート) | 47年 |

さらに建物の状態などによって細かく区分があるので、どの耐用年数が適用されるのかは国税庁ホームページで詳しく確認する必要があります。

これらの耐用年数ごとに定められた償却率を取得価格に掛け合わせたものが減価償却費となります(耐用年数と償却率の対応表はこちらを参照してください)。

新築マンションの場合は?

マンションは取得価格のうち土地の値段が含まれていることが多いですが、減価償却は建物部分にしか適用されないのでその分の金額を差し引くことになります。

一般的なRC新築マンションの償却率は0.022となるので、例えば建物部分だけで4000万円のマンションを買ったとしたら、

40,000,000 × 0.022 = 880,000

となり、90万円近くが減価償却費となります。

弊社においても、鉄筋コンクリート造物件の耐用年数47年に対し、融資年数は最大35年となっており、100%耐用年数以内にローンを完済することができています。

このことからも、新築マンションではデッドクロスが起こりづらいことが分かっていただけると思います。

デッドクロスが起こりやすい物件は?

一般にはデッドクロスが起こりやすい物件は中古物件だと言われています。その理由としては以下の3点があげられます。

①耐用年数が短く減価償却ができる期間が短い

②新規顧客を得にくく、空室リスクが高い

③中古物件は建物や設備費がわかりにくい

特に中古物件は前所有者が何らかの理由で手放したわけですから、その理由が利回り関係を鑑みて難ありと判断されたことによる可能性も大いにあるでしょう。

不動産投資では常に先を見据えた事業計画が必要不可欠ですが、相当特別な理由がない限りは新築物件の購入を検討した方がリスク回避につながるといえます。

デッドクロスを回避するために気をつけるべきポイント

これまで見てきたように幾つかの要素が組み合わさりデッドクロス、ひいては黒字倒産を引き起こしています。不動産投資で失敗しないようにするためには、これらに対策を講じなければなりません。

自己資金を入れて購入

物件購入の頭金に自己資金を投じ、ローン全体の金額を減らすことができれば、デッドクロスを回避することができます。

ローンを元金均等で組む

とはいえ不動産投資を始める際に資金を持ち合わせている人ばかりではないでしょう。

その場合はローンの組み方を元金均等で組む方法があります。

これまで解説してきたのは元利均等でローンを組んだ場合の想定で、その場合は元金と金利を合わせた金額を、あらかじめ契約した一定の期間で返済していく事になります。

毎年定額を返済するため安定する反面、経理上では解説した通り、計上できる金額が減少し節税効果が少なくなります。

一方元金均等では、利息支払い分の返済方法は変わらず、元金返済額を平準化し毎年定額で返済する方法で、初年度の返済総額は高くなりますが、何年経っても元金返済額が変動しないので経理上の負担を軽減することができます。

中古物件を避ける

中古物件は上記のようにデッドクロスが起こりやすいといえます。中古物件の耐用年数の計算方法は、

新築時耐用年数 -(経過年数 × 0.8)= 残存耐用年数

となっており、前項で述べたように新築マンションと比べてデメリットが数多く存在していると言えるでしょう。

もしデッドクロスに陥ってしまったら?

もしデッドクロスに陥ってしまった、もしくは陥ることが予想されてしまった場合はどのように対処すればよいのでしょうか。

完璧な対応策はないものの、デッドクロスまでの猶予を得たり、被害を最小に留めたりする方法はあります。

ローンの借り換えで期間を伸ばす

既存のローンの借り換えをすることによって借入期間を延長します。

総額の返済額は多くなってしまいますが、破綻を引き起こす前の応急処置としては効果があります。

毎月の返済負担を減らし体制を整えてから、やり直すことが可能です

ローンの借り入れについて詳しく知りたい方はこちらをご覧ください。

新規物件を購入し、減価償却を増やす

減価償却分の計上可能額が少なくなってしまった物件を売却し、新規購入物件の減価償却を計上するやり方があります。

思惑通りに物件を売却できるかどうかはわからないため、確実性は低くなりますが、上手くいけばデッドクロスを回避できます。

まとめ

今回は不動産投資におけるデッドクロスについて解説してきました。

不動産投資の大きな特徴として、物件購入後はどうしても投資者にできることが限られてきてしまうということが挙げられます。

綿密な投資計画とシミュレーションでデッドクロスに陥らない投資を心がけることが最良の選択なのではないでしょうか。

特に、一般的にデッドクロスに陥りやすい中古物件への投資の際には十分に注意を払う必要がありますので、基本的には新築物件のご購入をおすすめ致します。

購入後もリスクマネジメントを盤石に行い、デッドクロスを回避できるようにしましょう。

関連記事

記事検索

Search

記事カテゴリ

Categories

記事タグ

Tags

- メリット

- 税金

- サブリース

- 立地

- 公示地価

- 不動産投資

- 再開発

- 法人化

- IRR

- 固定資産税

- アパート

- 資産運用

- ワンルームマンション投資

- 分散投資

- 不動産取得税

- マンション

- 入居率

- ROI

- 区分マンション

- セミナー

- 地方

- シミュレーション

- 購入

- 競売物件

- 新築マンション投資

- 都心

- 貯金

- 控除

- 不動産投資ローン

- 投資

- 賃貸管理

- デメリット

- 火災保険

- 住宅ローン

- 医師

- 建物管理

- 金融商品

- 不動産投資セミナー

- 修繕積立金

- FP

- 成功

- 確定申告

- 収益物件

- 東京23区

- 公務員

- ローン

- 空室

- 年末調整

- 新耐震基準

- 不動産投資市場

- サラリーマン

- 国税庁

- 不動産会社

- 物件選び

- 不動産クラウドファンディング

- 利回り

- 不労所得

- オーナー

- 贈与税

- 不動産特定共同事業法

- 保険

- 団体信用生命保険

- 小口化

- 相続税

- 新築ワンルームマンション投資

- 節税

- 金利

- 初心者

- 中古マンション投資

- 副業

- リスク

- 人気物件

- 減価償却

- NPV

- オーナーチェンジ

- 家賃収入

- 失敗

- 耐用年数

- 投資用マンション

- FIRE

- 限定情報配信中

-

リスク対策法、節税・確定申告の方法など不動産投資に役立つ情報を配信中

お得な限定情報を受け取る

- LINE@はじめました

-

友達追加してみる

運営会社

Company