【 目次 】

「不動産投資は節税になりますよ」というセールストークで、不動産投資を勧められた、という方もいらっしゃるのではないでしょうか。

確かに不動産投資には節税の効果もありますが、あくまで付帯効果であるととらえるべきです。

また、節税ができるとはいっても、仕組みや、どのような条件で節税ができるのかを知っていなければ、節税効果は望めません。

今回の記事では、「不動産投資と節税」をテーマに話をしていきます。不動産投資と節税の関係を知り、ご自身にとってベストな運用方法を見つけ出すための参考にしてください。

所得税や住民税の税金を用いた節税

不動産投資を利用して圧縮できる税として主なものは、「所得税」と「住民税」です。

その仕組みを理解するためには、2つのキーワードを知っておく必要があります。

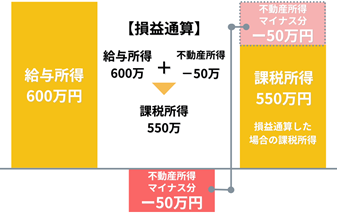

1つ目は「損益通算」です。

不動産投資で赤字の所得(損失)が発生した場合、他の黒字の所得(利益)から差し引くことができます。

これが損益通算です。損益通算によって全体の所得が減るため、所得税・住民税の納税額が低くなる、つまり節税ができるというわけです。

「赤字じゃないと節税ができないのなら、そもそも不動産投資をする必要がないじゃないか」と思われるかもしれません。

そこで登場する2つ目のキーワードが「減価償却費」です。

不動産は経年により劣化し価値が下がります。その減少分を「減価償却費」として、経費に計上することができます。

この減価償却費の金額が大きければ、運用自体は黒字でも帳簿上は赤字となり、損益通算を行なうことができます。

デッドクロスの到来に注意!

損益通算と減価償却を利用して所得税・住民税の節税を行なう際、特に注意しなければならない時期があります。

それが「デッドクロス」です。

不動産におけるデッドクロスとは、ローンの元金返済額が減価償却費を上回る状態を指します。

ローン返済額は返していくうちに利息部分が減っていきます。

利息分は経費に計上できますが、元金部分は計上ができません。

その結果、帳簿上では黒字でも、現実のキャッシュフローとしては赤字という状態に陥ります。それが「デッドクロスの到来」です。

減価償却費を計上できる年数は有限であるため、不動産投資を続けていれば、必ずデッドクロスは訪れます。

特に節税対策のために減価償却期間の短い物件を購入した場合は、早い時点でデッドクロスを迎えてしまうことになります。

デッドクロスが発生する前に売却をしなければ、節税にはなりませんので注意が必要です。

▼「デッドクロス」の回避法はこちら

法人化することで節税効果を上げることができる

不動産投資による節税効果をより一層、上げたいのであれば、法人化するのもひとつの手です。

法人化をすることで、以下のような節税効果を得ることができます。

【1】個人より税率が低いため節税効果がある

【2】役員報酬や給与を経費として計上できる

【3】計上できる経費の種類が増える

法人化には以上のようなメリットがありますが、法人化をするためには法人設立費用や税理士の費用などのコストがかかるため、かえって収益が減ってしまう場合もあります。

法人化すべきかどうか迷っている場合は、税理士に相談すると良いでしょう。

▼法人化の詳細についてはこちら

不動産投資で節税効果が高い人・低い人

不動産投資に節税効果はありますが、人によってはほとんど効果が出ない場合もあります。

所得税に関する節税効果

所得と税率の関係を表にすると、以下のようになります。

| 課税される所得金額 | 税率 | 控除額 |

| 195万円未満 | 5% | 0円 |

| 195万円以上330万円未満 | 10% | 97,500円 |

| 330万円以上695万円未満 | 20% | 427,500円 |

| 695万円以上900万円未満 | 23% | 636,000円 |

| 900万円以上1,800万円未満 | 33% | 1,536,000円 |

| 1,800万円以上4,000万円未満 | 40% | 2,796,000円 |

| 4,000万円以上 | 45% | 4,796,000円 |

※2037年までは所得税に対して2.1%の復興特別所得税が併せて徴収されます。

所得税は超過累進課税となっており、所得が高ければ高いほど税率が上がります。

特に節税効果が高いとされるのは、

課税所得が900万円(年収目安1,200万円)を超える人です。

売却時に注意したい譲渡取得税

節税効果を最大限にするうえで、譲渡取得税との関係も理解しておく必要があります。

譲渡取得税のポイントは、売却するタイミングによっても、節税額が大きく変わります。

譲渡所得税とは、所有していた不動産を売却した時に得られる所得にかかる税です。不動産の譲渡による所得は、他の所得とは区分して計算される分離課税方式が採用されています。

不動産の譲渡所得の税率(所得税+住民税)は不動産の所有期間によって以下のように変わります(以下説明の簡略化のため復興特別所得税は無視します)。

- 所有期間が5年以内(短期譲渡所得税率):39.63%

- 所有期間が5年以上(長期譲渡所得税率):20.315%

※2037年までは所得税に対して2.1%の復興特別所得税が併せて徴収されます。

所有期間5年以内と、5年以上で税率が約19%異なります。

つまり、資産を短期間で売り買いする場合は、高い税率が課されるということです。

長期所得税率が適用されるタイミング(譲渡した年の1月1日現在で所有期間5年超)で不動産を売却することにより、納税額を抑えることができます。

納税額を抑える、という点においては、5年以上所有することを前提に検討しましょう。

▼課税所得700万円サラリーマンの節税例はこちら

物件選びで節税の効果が変わる

同じ投資用不動産でも、構造や築年数で節税の効果が変わってきます。

節税に適した物件の特徴について解説します。

物件の構造による節税効果の違い

まずは構造ごとの耐用年数を比較し、どの構造が最も節税効果が高いかを考えてみましょう。

| 建物(店舗用・住宅用)の構造 | 耐用年数 | |

| 軽量鉄骨造 | 骨格材肉厚が3mm以下 | 19年 |

| 骨格材肉厚が3mm~4mm | 27年 | |

| 重量鉄骨造 | 骨格材肉厚が4mm超※ | 34年 |

| 木造 | 22年 | |

| 鉄骨鉄筋コンクリート(SRC) 鉄筋コンクリート(RC) | 47年 | |

※軽量鉄骨造、重量鉄骨造ともに、税法上は「金属造」に分類されていますが、上記表上は「軽量鉄骨造」「重量鉄骨造」に分けて記載しています。ただ、一般的には6mm以上の鉄骨造が「重量鉄骨造」とされていますので、ご注意してください。

劣化が早い構造であればあるほど、耐用年数は短くなります。

耐用年数が短い物件は、1年ごとに計上できる減価償却費が多いため、短期間で大きな節税効果を得ることができます。

つまり、耐用年数が短い木造や軽量鉄骨造の物件は節税効果が高いといえます。

築年数による節税効果の違い

次に、築年数による節税効果の違いを見ていきましょう。

新築物件の場合は、物件本体の価格を上記の耐用年数で割ることで簡便的に減価償却費を算出できます(正確には、耐用年数に応じた減価償却率を乗じて計算します)。

例えば、木造住宅を4,400万円で購入した場合は、

4,400万円÷22年=200万円/年

となります。

中古物件の場合はやや複雑になります。

中古物件を購入した際には、純粋な法定耐用年数ではなく、取得以降の使用可能期間を耐用年数として計算を行ないます。これを「見積法」といいます。

使用可能期間の見積もりが困難である場合は、以下の式に当てはめて簡易的に耐用年数を算出します。これを「簡便法」といい、多くの場合、こちらが採用されています。

簡便法の計算方法は以下のようになります。

【法定耐用年数を過ぎていない場合】

(法定耐用年数-築年数)+築年数×20%

【法定耐用年数を過ぎている場合】

法定耐用年数×20%

※1年未満の端数が出た場合は切り捨て、2年未満の場合は最低2年となります。

簡便法により、木造、重量鉄骨造、RC造それぞれの中古物件の耐用年数を算出すると以下のようになります。

| 構造 | 築年数 | ||||

| 10年 | 20年 | 30年 | 40年 | 50年 | |

| 木造 | 14年 | 6年 | 4年 | 4年 | 4年 |

| 重量鉄骨造 | 26年 | 18年 | 10年 | 6年 | 6年 |

| RC造 | 39年 | 31年 | 23年 | 15年 | 9年 |

例えば、築30年の木造住宅の場合、物件本体価格の25%にも及ぶ減価償却費を経費として計上できるため、短期間での節税効果は非常に高いといえます。

以上のことから、

節税効果が高いのは「木造もしくは軽量鉄骨造の中古住宅」であるという結論が導き出せます。

逆に新築の区分マンションは耐用年数が長くなるため、経費がかかる初年度は高くなるものの、その後の節税効果はあまり期待できません。

節税効果のみで物件を選定することの危険性

上記でご紹介したのは、あくまで「短期間での節税効果」にのみ焦点を当てた場合の結論です。

先述の通り、耐用年数の短い物件は、デッドクロスが早い段階で到来します。節税効果を狙うのであれば、デッドクロスの到来前に物件を売却してしまわなければなりません。

しかし、不動産は現物資産であることから、流動性は高くありません。良いタイミングで販売できなければ、かえって損失につながってしまう恐れがあります。

また、いくら節税効果が高くても、入居ニーズにそぐわない物件を購入してしまうと、入居者を確保できず、現実的な赤字が膨らんでしまうことにもなりかねません。

物件を選定する際には節税効果ありきで考えるのではなく、

資産性・収益性の高い物件であるかどうかを見極めることが重要です。

不動産投資で節税するには確定申告が必須

副業における収入が20万円を超える場合は、必ず確定申告をしなければなりません。

しかし、不動産投資においてはたとえ確定申告が不要であっても行うのが望ましいです。なぜなら、不動産投資における節税効果は、確定申告をすることで初めて得られるからです。

先ほどご紹介した通り、不動産所得は本業の給与所得と損益通算することができます。

減価償却費をはじめ、経費を計上することで不動産投資の所得が赤字になった場合、課税対象となる所得額から赤字分が差し引かれます。その結果、払い過ぎた税金の還付を受けられる場合もあります。

しかし、特に副業で不動産投資をしているサラリーマンにとっては、確定申告はハードルが高いと感じるかも知れません。その場合は、税理士によるサポートを受けると良いでしょう。

プロパティエージェントでは、オーナー様の確定申告をサポートするサービスとして、相談会の実施と税理士による確定申告代理作成を行なっています。

▼確定申告の手順についてはこちら

不動産投資と節税に関するQ&A

最後に、不動産投資と節税に関するQ&Aを集めました。

ご自身にとって節税効果も収益性も望める、ベストな物件や運用方法を選ぶ参考になさってください。

相続税・贈与税の節税はできる?

投資用不動産をお子さんなど他の人に譲る予定のある方には、さらなる節税効果が望めます。その仕組みについて解説すると、以下のようになります。

【1】相続税

相続税における建物の評価額は、「固定資産税評価額」が用いられます。固定資産税評価額は一般的に建築費用の50~60%程度となります。

それに加え、建物が不動産投資によって賃借されている場合は、固定資産評価額からさらに30%控除されます。

上記の仕組みにより、投資用不動産の相続は、現金の相続よりも相続税額を安く抑えることができます。

【2】贈与税

投資用不動産で、なおかつ資産価値が上がると期待されている場合は、「相続時精算課税制度」を利用した生前贈与により、相続税より多くの節税が可能です。

相続時精算課税とは、60歳以上の父母又は祖父母から、20歳以上の子又は孫が贈与を受ける場合、トータルで2,500万円の特別控除を差し引いた金額に税が課せられ(税率20%)、贈与者が亡くなった際に贈与された財産を含めて、改めて相続税を計算するというものです。

納税額が不足している場合は差額を支払い、払い過ぎていた場合は還付を受けることができます。

「結局相続税を払うのだから変わらない」と思われるかもしれませんが、この制度を利用した場合、相続税の評価額は贈与時点の評価額が採用されます。

そのため、資産価値が上がる見込みがある不動産の場合は、相続税よりも節税効果が高くなるのです。

住宅ローン減税はできる?

居住用物件をローンで購入した場合、一定の条件を満たしていれば住宅ローン控除を利用して所得税・住民税を減税することが可能です。

しかし、これはあくまで居住用物件の購入者の負担軽減を目的としたもので、投資用物件には適用されません。

また、住宅ローンによる投資用物件の購入は禁じられていますので、絶対に行わないようにしましょう。

タワーマンションで節税ができるって本当?

投資用不動産としてタワーマンションを選ぶメリットのひとつに、相続税が低く抑えられるという点があります。

タワーマンションは高層になればなるほど資産価値が高くなりますが、相続税評価額は「床面積」が評価基準となるため階層の高低は相続税評価額に影響しません。

そのため、高層階では相続税が実際の資産価値よりも抑えられ、節税できるというわけです。

物件としての人気も高いため、空室リスクや資産価値低下リスクが低い点もメリットといえるでしょう。しかし、その分、価格が高い傾向にあるため、初期費用が高い点は注意が必要です。

また、タワーマンションの取得・保有の状況や経緯によっては、タワーマンションの相続の際の評価が、通常の相続税評価額ではなく、物件の時価によって計算されるリスクがある点も注意が必要です。

海外不動産で節税ができるって本当?

かつて海外不動産投資は節税メリットの多い投資法とされていました。

日本よりも相対的に土地の値段が安く、建物の値段が高い国で中古不動産を購入し、簡便法による多額の減価償却費を計上して、不動産所得の損失と給与所得等を損益通算することで所得税を圧縮することができたためです。

しかし、2020年の税制改正により、海外の中古不動産を取得し、簡便法による短い耐用年数を用いて不動産所得が赤字となった場合、減価償却費による損失は計上できなくなりました。

海外不動産ならではの高い減価償却費を活用した節税は難しくなってしまったのです。

ただし、海外では中古物件に対するニーズが高く、売却益が出やすい傾向にあります。特に所得の高い人にとっては、先ほどご紹介した「長期所得税率」を利用した節税は可能です。

とはいえ、海外不動産は国内にはないさまざまなリスクが存在します。海外不動産投資を行なうのであれば、リスクについて十分に検討する必要があるでしょう。

まとめ

不動産投資における節税の仕組みや、節税をするうえでの注意点をご紹介しました。

不動産投資による所得は給与所得と損益通算ができるため、減価償却費などの経費を計上することで、所得税・住民税の節税は可能です。

しかしながら、節税ありきで物件を選んでしまうと、入居者がつかず思うように収入が得られないままデッドクロスを迎えてしまうという事態も起こりかねません。

不動産投資による節税効果はあくまで「オプション」ととらえ、節税に頼らずとも利益を充分に出せる運用を行うことが大切です。

プロパティエージェントでは独自のスコアリングにより、資産性、収益性の高い物件のみを仕入れ、販売しています。ぜひ、一度ご相談ください。

※2022年2月15日時点の情報です。

監修者プロフィール

藤田 章

税理士(日本・米国)/特定行政書士/宅地建物取引士/ファイナンス修士(専門職)

日本長期信用銀行(現 新生銀行)、税理士法人朝日中央綜合事務所を経て、現在、千代田区六番町(最寄り駅:四ツ谷駅)で開業。税理士の資格のほか、米国税理士、行政書士、宅地建物取引士を保有するなど、幅広な分野に関して相談可能です。

藤田章税理士・行政書士事務所

関連記事

記事検索

Search

記事カテゴリ

Categories

記事タグ

Tags

- メリット

- 税金

- サブリース

- 立地

- 公示地価

- 不動産投資

- 再開発

- 法人化

- IRR

- 固定資産税

- アパート

- 資産運用

- ワンルームマンション投資

- 分散投資

- 不動産取得税

- マンション

- 入居率

- ROI

- 区分マンション

- セミナー

- 地方

- シミュレーション

- 購入

- 競売物件

- 新築マンション投資

- 都心

- 貯金

- 控除

- 不動産投資ローン

- 投資

- 賃貸管理

- デメリット

- 火災保険

- 住宅ローン

- 医師

- 建物管理

- 金融商品

- 不動産投資セミナー

- 修繕積立金

- FP

- 成功

- 確定申告

- 収益物件

- 東京23区

- 公務員

- ローン

- 空室

- 年末調整

- 新耐震基準

- 不動産投資市場

- サラリーマン

- 国税庁

- 不動産会社

- 物件選び

- 不動産クラウドファンディング

- 利回り

- 不労所得

- オーナー

- 贈与税

- 不動産特定共同事業法

- 保険

- 団体信用生命保険

- 小口化

- 相続税

- 新築ワンルームマンション投資

- 節税

- 金利

- 初心者

- 中古マンション投資

- 副業

- リスク

- 人気物件

- 減価償却

- NPV

- オーナーチェンジ

- 家賃収入

- 失敗

- 耐用年数

- 投資用マンション

- FIRE

- 限定情報配信中

-

リスク対策法、節税・確定申告の方法など不動産投資に役立つ情報を配信中

お得な限定情報を受け取る

- LINE@はじめました

-

友達追加してみる

運営会社

Company