【 目次 】

不動産市況は、日本の景気やそのエリアでの需給バランスによって変わります。そのため、将来の不動産市況は「今後、景気がどうなるのか?」を考えることと同様に、正確に予測することは難しいですが、最近の不動産市況や需給バランスの推移を読み解くことで、2020年の不動産市況の予測精度を上げることは可能です。

この記事では、主に投資用不動産にフォーカスを当て、2020年の不動産市況を予測していきます。

なお、コロナウイルスによって日経平均の大幅下落など、経済への打撃が話題になっています。しかし、それによって賃貸物件の退去者が急激に増えるわけではないので、現時点で家賃下落や空室率の上昇という状況にはなっていません。

不動産市況の予測に必要なこと

2020年の不動産市況を予測するために重要なことは「需給バランスを確認すること」です。なぜなら、不動産価格は需給バランスによって変わるからです。

まず、価格における需給バランスとは、需要が「不動産を買いたい人」であり、供給が「不動産を売りたい人」のことです。需要が高いのに供給が少なければ不動産価格は上昇しますし、その逆なら不動産価格は下落すると推測が出来ます。

以上のことから、本記事では特に投資用不動産の需給バランスにフォーカスを当て、不動産価格が今後どのようになっていくかを中心に解説します。

具体的には、2019年の不動産市況を振り返りながら2020年の不動産市況を予測するという流れです。これから不動産投資を検討している方や、不動産の売却を検討している方は参考にしてみてください。

2019年の不動産市況を振り返る

実需のマンション市況について

この章では、2019年のマンション全体市況について解説します。まずは、実需のマンション市況について見てみましょう。

不動産経済研究所※1によると、マンションの2019年の市況は以下の通りでした。

- 年間供給は15.9%減

- 初月契約率は62.6%とわずか(前年比)にアップ

- 平均価格は1.9%上昇の5,980万円、

- 平米単価は1.2%上昇の87.9万円(7年連続)

このように、年間供給率(数)は大きく下がっています。また、初月の契約率は前年比ではわずかにアップしているものの、好不調の境目といわれている70%を大きく下回っているため、需要も低いという状況です。「初月契約率」は不動産価格を左右する「需要」と思っていただいて問題ありません。

ただ、需要は「低い」水準であるものの、供給数も大きく下がっているので、需給バランス的に不動産価格は上昇したという結果です。また、「7年連続上昇」から分かるように、マンション価格は高い水準で推移しています。ちなみに、中古マンションでもほぼ同じ現象が起こっています。※2

このように、2019年のマンション市況(実需)は、需給バランス的に価格は上がっていますが、そもそも需要は低いという状況です。需要の低さを考えると、供給が前年並みであれば価格は下がっていた可能性があります。そのため、言い換えると「価格は高い水準であるものの、それは供給数が減ったことが要因であり需要は低いまま」といえるでしょう。

※1 参考URL:不動産経済研究所 全国マンション市場動向2019年のまとめ

※2 参考URL:東京カンテイ『中古マンション70㎡価格推移』2019年(年間版)

投資用不動産の市況について

次に、本題である投資用不動産の市況を見てみましょう。投資用不動産の情報サイトである建美家のデータ※3と不動産経済研究所のデータを確認してみると、2019年の投資用不動産の供給と価格は以下の通りでした。

- 投資用マンションの供給数は大きく下落(前年同期比23.7%減)※2019年上半期

- 区分マンション価格は上昇基調

- 一棟物件はやや下落してきている(10年スパンで見ると上昇)

このように、上述した「実需のマンション市況」と同じく、投資用不動産も供給数は大きく下落していることが分かります。一方、価格は不動産の種類ごとに異なりますが、長期スパンで見ると全種類上昇基調です。

需給バランスで見ると、まず区分マンションは供給数大幅減で、価格はやや上昇しているので、需要はほぼ変わっていないと考えられます。供給数が大幅に減少しているので、需要も高くなっていれば価格も大幅に上昇していると考えられるからです。

そして、一棟物件は供給数が減少して価格がやや下落していることを考えると、需要は低下している可能性があります。ここまでが2019年の実需と投資用不動産の状況です。

※3 参考URL:建美家収益物件 市場動向 年間レポート2019年

2020年の不動産投資はどうなる?

前項までで2019年の不動産市況が分かったと思います。

この点を踏まえ、この章では以下の要素を深掘りしていくことで、2020年の不動産市況を予測していきます。

また、ここからは本記事の主題である「投資用不動産」にフォーカスを当てて解説していきます。

需給バランスを読み解く

まず、需給バランスから2020年の不動産投資を読み解くため、マンション供給数と需要を見ていきます。

■マンション供給数

結論からいうと、投資用不動産の供給数は2019年とさほど変わらないと予測できるでしょう。というのも、上述のように2019年時点でも供給数は大きく下落しており、2020年で供給数が増える要素が特にないからです。

オリンピックは延期となり、コロナウイルスの影響によって、積極的に投資用不動産を供給する不動産会社はないと考えると、2019年程度と同水準程度で落ち着くのではないかと考えられます。

また、投資用不動産は大きく分けると「区分マンション」と「一棟」のように2種類あります。2019年のデータを見る限り、一棟物件の需要は落ちている可能性があるので、一棟物件に関してはやや供給は下がる可能性はありますが、気にするほどの変動はないでしょう。

さらに、東京都区部にはワンルーム規制があるため、ワンルームマンションを建築するハードルが高いです。事実、ワンルームマンションの供給戸数は2000年代初頭に比べると減少傾向にあります。もちろん、2020年もワンルーム規制は変わらないので、引き続きワンルームマンションの供給が大幅に増加することはないと考えられます。

関連記事:ワンルームマンション規制とは?不動産投資への影響を解説

■需要

次に需要を見ていきましょう。投資用不動産の需要は「投資用不動産を買いたい人の数」になります。結論からいうと、以下のようにワンルームに住む単身者世帯の割合は増えているので、収益を上げやすい「単身者用のワンルームや1K程度の物件」の需要は高まると考えられます。

| 年次 | 総数 | 単身 | 単身割合 | 2人以上 | 2人以上割合 |

| 2015年 | 53,332千世帯 | 18,418千世帯 | 34.53% | 29,870千世帯 | 56.01% |

| 2020年 | 54,107千世帯 | 19,342千世帯 | 35.75% | 30,254千世帯 | 55.92% |

| 2025年 | 54,116千世帯 | 19,960千世帯 | 36.88% | 30,034千世帯 | 55.50% |

| 2030年 | 53,484千世帯 | 20,254千世帯 | 37.87% | 29,397千世帯 | 54.96% |

| 2035年 | 52,315千世帯 | 20,233千世帯 | 38.68% | 28,499千世帯 | 54.48% |

| 2040年 | 50,757千世帯 | 19,944千世帯 | 39.29% | 27,463千世帯 | 54.11% |

さらに、上述したように東京都区部にはワンルーム規制があるので、ワンルームマンションが大きく増加するとは考えにくいです。一方で、上記のように単身者世帯の割合は上がっているので、コンパクトな投資用不動産の需要は上がる可能性はあります。

ただし、投資用不動産全体の供給も2019年に引き続き低水準だとすれば、「供給は低迷」「需要はやや上がる可能性がある」という状況なので、需給バランス的には2019年とそこまで変わらないと考えられます。

価格

前項で、2020年のマンション供給数と需要…つまり需給バランスについて分かったと思います。次に、この点を踏まえてマンション価格がどのように推移するか?という点を予測していきましょう。結論からいうと、前項のように需給バランスは変わらない上に、ほかに不動産価格が大きく変動する要素がないので、不動産価格は2019年と同水準と考えられます。

■人件/資材費

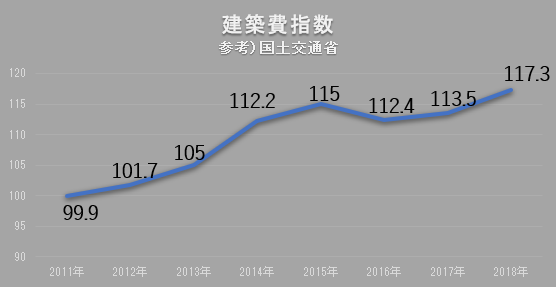

まずは人件費や資材費を見ていきましょう。人件費や資材費は建築指数(≒建築費用)を見ると分かりやすいのですが、以下のように2011年から建築指数は大きく上昇しています。

2011年は東日本大震災があり、2013年は東京オリンピックが決定した年です。東日本大震災によって大規模な復興があり、東京オリンピック決定後はスタジアムの改修やインフラ整備がありました。このようなことが起こると、人件費や資材費が上がるので建築費用も上昇します。

2011年と2015年を比較すると15ポイントほど上がっていますが、それ以降はそこまで大きな変動はありません。恐らく、東京オリンピックに関わる工事関係が落ち着きを見せたのでしょう。

2019年・2020年に供給されるマンションの建築費(人件費・資材費)も上記の流れをくむとしたら、人件費/資材費に大きな変動はないと考えられます。そのため、マンション価格は2019年と同水準という結論になるのです。

オリンピック開催による影響

2020年は東京オリンピックの開催は延期となりましたが、東京オリンピック延期による不動産市況への影響は限定的になるでしょう。その理由については、そもそもオリンピックが不動産市況に与える影響は何かを解説した後に、2020年の不動産市況に与える影響について解説します。

■オリンピックが不動産市況に与える影響

東京オリンピックが不動産市況や日本経済に与える影響は色々とありますが、最も大きい影響は財政出動によって民間にお金が流れることです。たとえば、東京オリンピック開催によって道路をはじめとしたインフラの整備や、スタジアムの建設・修繕などが行われます。

これらの工事は大規模な工事になり、金額にすると兆単位の規模になるため、国から民間へ兆単位のお金が流れるということです。そのお金は雇用や消費を生み、結果的に日本経済は良い循環が生まれるので「オリンピック景気」などと呼ばれるというわけです。

■2020年には財政出動はほぼ完了し景気影響はないと考えられる

しかし、インフラ設備やスタジアムの建設・修繕は、2020年時点でほぼ完了しています。つまり、オリンピックによる財政出動はほぼ終わっており、2020年中に財政出動によって民間に大きくお金が動くわけではありません。

実際に、「オリンピック景気」という言葉は2019年でもほぼ聞かなかったと思いますが、それはオリンピックによる財政出動は、2019年時点でもそこまで大きくなかったということが主な理由でしょう。

良くいわれる、オリンピックが終わることによるデメリットは「オリンピック終了後の反動」ですが、それは「財政出動によって作られたお金の循環が止まること」が大きいです。そのため、逆にいうと財政出動がほぼ完了している2020年において、そこまでオリンピック終了による反動を意識する必要はないでしょう。

これは、オリンピックが延長されても同じことがいえます。というのも、財政出動はすでに終わっており、オリンピックが延期したからといって新たに財政出動があるわけではないからです。

金融機関の融資状況

次に、金融機関の融資状況について以下を解説します。

- 現在は低金利

- 低金利は継続する可能性が高い

- 金融機関の融資引き締め

- 借入可能かどうかは人によって大きく異なる

基本的に実需用の住宅ローンと、投資用の不動産投資ローン金利は同じように推移します。というのも、どちらも固定金利は新発10年国債の利回り、変動金利は短期プライムレートを基準にするからです。

そのため、以下で住宅ローン金利などに触れていますが、「住宅ローン金利=不動産投資ローン金利」のことと思っていただいて差し支えありません。

■現在は低金利

2020年時点ではマイナス金利政策は継続しており、たとえば住宅ローンは0.5%を切るほどの低金利です。不動産投資ローンは借入者の属性によって金利が大きく変わるとはいえ、全体的に金利が下がっているので不動産投資ローンも低金利の状態といえます。

■低金利は継続する可能性が高い

そして、この低金利は継続する可能性が高いです。というのも、そもそも日本銀行がマイナス金利政策をはじめた理由は、民間(市場)にもっとお金を循環させたかったからです。景気が低迷すると消費が鈍るので、その状況を打破するためには世の中にお金を循環させる必要があります。

マイナス金利政策を導入することで、民間の金融機関が日本銀行にお金を預けずに、一般消費者や企業へ「融資」することによって世の中にお金を循環させるように促しました。また、マイナス金利政策によって政策金利が下がり、それによって融資金利も下がります。

つまり、民間の金融機関も日本銀行に預けていたお金を一般消費者や企業に融資せざるを得ない状況になり、借入者も低金利なので融資を受けやすいという状況になったのです。残念ながら日本の景気は大きな改善は見られないどころか、コロナウィルスによる経済ダメージ、GDPが大きく下がったことを見ると、2020年中にマイナス金利政策をやめる可能性は極めて低いでしょう。

■金融機関の融資引き締め

このように、低金利が継続するのは投資用不動産の購入者からすれば良いニュースですが、一方で金融機関は融資の引き締めを行っているという悪いニュースもあります。

というのも、2018年に起こった「シェアハウス事業を運営していた不動産投資会社の破綻」によって、金融機関が融資の引き締めをしているからです。あるシェアハウス事業が倒産したことで、そのシェアハウス事業に融資をしていた銀行のずさんな融資審査が発覚しました。

そのため、金融庁が金融機関への立ち入り検査をするなど、審査を厳格にせざるを得ない状況になったのです。つまり、融資審査のハードルが上がったので、不動産の購入者は購入したくてもローンが組みにくいという状況になったというわけです。

関連記事:「かぼちゃの馬車事件」の実態

増税による影響

2019年10月に消費税の増税がありました。結論からいうと、2020年も消費税の増税の影響はあると思いますが、その影響は物件の種類によって異なります。

■マンションは増税の影響を受ける?

不動産における消費税は以下の点を理解することが重要です。

- 土地は非課税

- 建物は課税

- 諸費用は課税

諸費用とは、具体的に「ローン融資の事務手数料」「仲介手数料」「登記関係費用」などのことです。ただ、諸費用額は建物や土地の価格に比べると安価なので、増税による影響はあまり考えなくて良いでしょう。

以上のように、土地は非課税・建物は課税という観点から、不動産投資における増税の影響について考えなくてはいけません。というのも、マンションは消費税が課税される「建物部分」のウェイトが大きいので、増税による価格の上昇幅は大きいです。

一方、戸建てや木造アパートなどは消費税が非課税である「土地部分」のウェイトが大きいので、増税による影響はマンションの売買ほどは受けないでしょう。

このように、いずれの物件も増税による価格増が引き起こす需要の低下は意識すべきですが、マンションの方が「増税による需要減の影響が大きい点」は意識しておくべきです。

2019年と2020年予測される変化とは?

ここまで何度か解説したように、不動産市況において2019年と2020年で大きく変わる要素はないと考えられます。供給・需要共に大きく変わらず、強いて言えば単身者割合が年々増えていることから、コンパクトな投資用マンションの需要は上がる可能性がある程度です。

また、コロナウイルスの状況を加味しても、2020年は不況が加速することを考えると、金利が上昇するとは考えにくいでしょう。そのため、2019年と2020年では需給・人件費・金利・資材費など大きく変わりはなく、不動産価格は2019年同様に横這い着地の可能性が高いと考えられます。

2020年はどう動いていくのが良い?

では、前項を踏まえた上で2020年はどう動いていくべきかについて解説します。どう動くかは、不動産の購入を検討している人と売却を検討している人で異なるので、この2つの観点から解説します。

投資用不動産の購入者が意識すべきこと

投資用不動産の購入検討者は以下の点を意識しましょう。

■投資用不動産は安定資産になる

上述のように、投資用不動産の価格は2019年と同水準だとすると、特に今後需要の伸びが大きいコンパクトな投資用不動産は購入するメリットが大きいでしょう。また、今回のコロナウイルスによって日経平均は大打撃を受けたものの、不動産投資は現状、そこまで影響はありません。

その大きな理由は、冒頭で少し触れましたがコロナウイルスによって賃貸需要が下がるとは考えにくいからです。なぜなら、コロナウイルスによって賃借人が退去するとしても、それは「不況で給与が下がるので賃料を下げる」ためでしょう。

しかし、そのような目的の方は実需の不動産を購入するとは考えにくいので、再び賃貸物件に住む可能性が高いです。つまり、全体的な賃貸需要は変わらず、むしろ家賃が安いコンパクトな投資用不動産は賃貸需要が高まる可能性があります。

そのため、仮に投資用不動産の価格が大きく上昇するなら「買い」ではありませんが、据え置く可能性があるなら購入するメリットは大きいといえます。

■融資を受けられる状態をつくっておく

さらに、値下げ交渉で優位に立てる要素として、「購入できる資金力がある」という要素は非常に強いです。というのも、融資の引き締めによって「購入可能者」が減少しているので、売り手からすれば「検討者はいるものの中々売れない」という状況になります。

そのため、物件を購入できる資金力があれば、売り手は「この検討者を逃したくない」と思い値下げ交渉に応じる可能性が高まるというわけです。そのため、早めに金融機関への打診を進めて「購入できる状態」をつくっておくと良いでしょう。

■投資用不動産の売却を検討している人が意識すべきこと

次に、もし投資用不動産の売却を検討しているのであれば、早めの売却がおすすめです。というのも、上述したように投資用不動産は概ね上昇基調…つまり高い価格水準で推移しています。

そして、2020年は2019年と同水準で推移していくと思われますが、それ以降は特にコロナウイルスの影響でどうなるかは分かりません。そのため、高い水準で売却できる「今」売却した方が無難な選択といえるでしょう。

もちろん、上述したように「今は買い手も安く買える可能性がある」という状況なので、場合によっては安い価格になる場合もあるでしょう。そのため、まずは査定をして今ならどのくらいの価格で売れるのかを確認することをおすすめします。

まとめ

このように、2020年の不動産市況は2019年とさほど変わらず推移していくと考えられます。一方、コンパクトなマンションは引き続き需要増の可能性があるので、価格が据え置かれると予測される2020年は購入するメリットは大きいといえます。一方、投資用不動産の価格自体は高水準なので、売り手からすると「高く売れる最後のチャンスかもしれない」ので売却した方が無難でしょう。

いずれにしろ、自分が検討しているエリアもしくはすでに物件を所有しているエリアの売り出し物件を調べたり査定をしたりと、そのエリアの状況を把握することが重要になります。

参考記事:新築ワンルームマンション投資で重要な出口戦略と物件売却の基礎知識

関連記事

記事検索

Search

記事カテゴリ

Categories

記事タグ

Tags

- メリット

- 税金

- サブリース

- 立地

- 公示地価

- 不動産投資

- 再開発

- 法人化

- IRR

- 固定資産税

- アパート

- 資産運用

- ワンルームマンション投資

- 分散投資

- 不動産取得税

- マンション

- 入居率

- ROI

- 区分マンション

- セミナー

- 地方

- シミュレーション

- 購入

- 競売物件

- 新築マンション投資

- 都心

- 貯金

- 控除

- 不動産投資ローン

- 投資

- 賃貸管理

- デメリット

- 火災保険

- 住宅ローン

- 医師

- 建物管理

- 金融商品

- 不動産投資セミナー

- 修繕積立金

- FP

- 成功

- 確定申告

- 収益物件

- 東京23区

- 公務員

- ローン

- 空室

- 年末調整

- 新耐震基準

- 不動産投資市場

- サラリーマン

- 国税庁

- 不動産会社

- 物件選び

- 不動産クラウドファンディング

- 利回り

- 不労所得

- オーナー

- 贈与税

- 不動産特定共同事業法

- 保険

- 団体信用生命保険

- 小口化

- 相続税

- 新築ワンルームマンション投資

- 節税

- 金利

- 初心者

- 中古マンション投資

- 副業

- リスク

- 人気物件

- 減価償却

- NPV

- オーナーチェンジ

- 家賃収入

- 失敗

- 耐用年数

- 投資用マンション

- FIRE

- 限定情報配信中

-

リスク対策法、節税・確定申告の方法など不動産投資に役立つ情報を配信中

お得な限定情報を受け取る

- LINE@はじめました

-

友達追加してみる

運営会社

Company