【 目次 】

1990年代初頭にバブルが崩壊してから、土地の転売で儲けようとする人の数は大きく減少しました。しかし、ここ数年は景気の持ち直しや東京近郊を中心とした地価上昇が見られ、土地をお持ちの方や転売に関心がある方にとってはチャンスと言えるかもしれません。土地の転売について基本的な事項を学んでおき、このチャンスの活用を考えてみましょう。

土地の転売とは

土地の転売と聞いて、なんとなくのイメージはあるが具体的な内容はわからないという方も多くいらっしゃるのではないでしょうか。はじめに、土地の転売の概要や実態などについて紹介していきます。

土地の転売の概要

土地の転売とは、土地を買ったときと売ったときとの金額の差によって儲けを得るものです。土地を買って、その時より高く売った場合に利益が出るという非常にシンプルな仕組みであり、土地を安く買って高く売るという過程を繰り返すことで大きな利益を得ることができます。土地の転売は特に法律によって禁止されているわけでもありませんので、合法的な転売ビジネスであると言えます。

バブル時代の土地転売の実態

土地の転売が最も盛んに行われたのがバブルの時代でした。それ以前にも土地の価格はオイルショックの時期などを除いて上昇を続けていましたが、特に1980年代後半の地価上昇は目を見張るものがありました。需要に対して土地の供給が少なかったことが地価上昇の原因でしたが、投機目的の資金も土地市場に流れ込み、地価が著しく上昇したと考えられています。

しかし、不動産業への融資総額が規制されるなどしてバブル経済が崩壊した結果、地価は下落し土地転売ブームは収束しました。

これまでの地価の変動

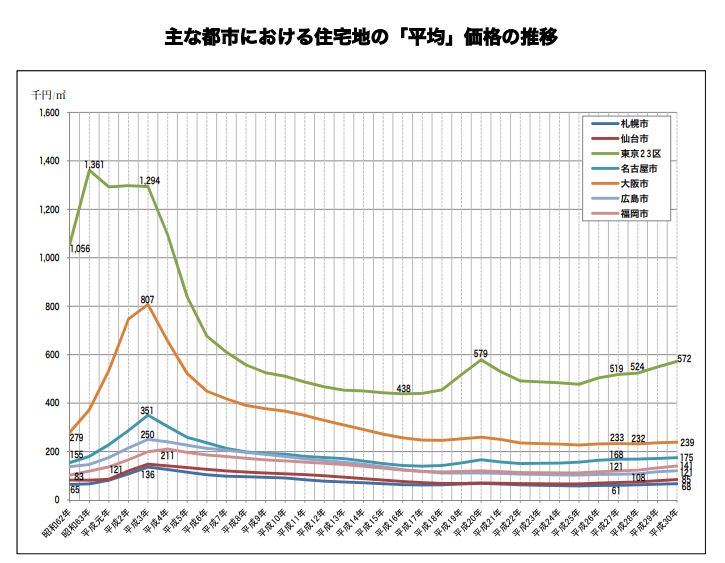

これまでの地価の変動をグラフで見てみましょう。

国土交通省では毎年地価の公示を行っており、中でも主な都市における住宅地の平均価格の推移を表したのが以下のグラフです。

このグラフは主な都市における住宅地の平均価格の推移を表したものです。平成3年ごろのバブル崩壊を境に大きく下落していることが読み取れます。また、このグラフは住宅地の価格に関するものですが、商業地などでもほぼ同様の推移となっています。近年の地価の動向としては、バブル崩壊により急落した後、少し回復したものの、2008年の9月に発生したリーマンショックの影響などを受けて再び下落しました。その後はアベノミクスで金融緩和政策などが採られたことなどにより、緩やかな上昇傾向が続いています。

土地の転売に必要な法的知識

土地の転売の違法性

次に、土地の転売で必要となる法的な知識を解説していきます。

まず認識しておくべき前提として、厳密な意味で土地の転売を禁止する法律はありません。土地を買うことも土地を売ることもごく一般的な不動産取引です。ただし、土地基本法の第四条では「土地は、投機的取引の対象とされてはならない」と定められており、バブル期の反省や土地に関しては公共の福祉が優先されるべきであるとの考えから投機的取引は抑制されています。このことは後述する短期転売規制に関わってきます。

その他、税制などについては次項で解説していきます。

土地の転売に必要な税制上の知識

土地の転売に関係する税制の概要

土地の転売を行なう上で注意すべきものの一つに税制が挙げられます。土地の転売を行った際には、それによって得た譲渡所得金額に対して住民税、所得税、復興特別所得税という3種類の税金が課されます。

譲渡所得金額を計算式で表すと、

譲渡価額-(取得費+譲渡費用)-特別控除

となります。ここで、譲渡価額とは土地の売却代金であり、取得費は土地の購入代金や購入手数料などの合計を表します。また、譲渡費用とは土地を売る際に支出した費用のことであり、仲介手数料や測量費などが含まれます。

ここで注意したいのが、売却した土地を所有していた期間の長さによって税率が変わる点です。譲渡所得はその土地を譲渡した年の1月1日の時点で5年を超えて所有していた場合の「長期譲渡所得」と、その土地を譲渡した年の1月1日の時点で所有期間が5年以下の「短期譲渡所得」との2種類に分けられます。

長期譲渡所得の場合は、所得税が15%、住民税が5%、それぞれ長期譲渡所得金額に対して課されます。

一方で短期譲渡所得の場合は、所得税が30%、住民税が9%、それぞれ短期譲渡所得金額に対して課されます。復興特別所得税は長期譲渡所得・短期譲渡所得共に所得税額の2.1%が課されます。所得税と住民税の合計で考えると長期譲渡所得では20%なのに対し、短期譲渡所得では39%と、およそ二倍近くの差があることがわかります。

土地の転売に関する課税額の計算例

実際に具体例を用いて土地の転売に関する課税額を計算してみましょう。

5,000万円で購入した土地を6,000万円で売却し、譲渡費用や特別控除などが発生しなかった場合を考えます。この土地を売却する年の1月1日までに5年以上所有していた場合、所得金額1,000万円は長期譲渡所得金額となり、所得税は1,000万円の15%で150万円、住民税は1,000万円の5%で50万円、復興特別所得税は150万円の2.1%で3万1,500円の合計203万1,500円を支払うことになります。

一方、この土地を売却する年の1月1日現在の所有期間が5年以下の場合、所得金額1,000万円は短期譲渡所得金額となりますので、所得税は1,000万円の30%で300万円、住民税は1,000万円の9%で90 万円、復興特別所得税は300万円の2.1%で6万3,000円の合計396万3,000円を支払うことになります。

このように所有期間が5年を越しているか、5年以下かによって支払う税金の額が2倍近く変わってしまいます。土地の取引において「5年」という所有期間の重要さを理解していただけるのではないでしょうか。

土地の転売に必要な値動きに関する知識と情報

値動きの予測に必要となる知識

税額の大きさと5年という条件によって、土地の値動きの予測ができなければ、十分な利益を望むことはできません。土地の値動きを予測していくためにはどのような知識が必要になるのでしょうか。

前述の通り土地の転売では安く買った土地を高く売ることでその差額を利益とします。効率的に利益を得るためには、通常の相場よりも安い値段で土地を購入するか、5年かけて価格が上昇すると考えられる土地を購入しなければなりません。

しかし、相場より安く土地を購入するのは難しいのが実情です。インターネットが普及したこともあり、公示地価や取引事例などを簡単に知ることができるため、相場よりも極端に安い値段で土地を売ることはほとんどありません。そのため、今後価格が上昇する土地を予想して購入する戦略が不可欠です。

地価の上昇を予想するためには、地価が上昇する要因を知らなければなりません。地価の上昇は周辺の開発状況に最も左右されます。鉄道の駅が新設されたり、新たに大規模な施設などが建設されたり、企業の進出が予定されているなど、土地の利用価値が高まることで土地の価格も上昇します。

情報収集の方法

地価上昇の要因を一般論として知った上で、実際の開発状況についての情報を収集しなければなりません。しかし、一般の投資家が数年後の都市開発計画を知るのは容易ではありません。転売に有益な情報があると早い段階で土地の売買が行われてしまうため、一般の投資家まで情報が聞こえてきた頃にはすでに地価の上昇が始まっている可能性が高いのです。利益の幅が小さくなることから、地価上昇が始まってしまったあとの取引はそう魅力的とは言えません。

すなわち土地の転売で利益を得るためには、少しでも早く情報を得る必要があります。最も重要なのは知識ではなく、むしろ情報収集能力なのです。実は情報を得るために最も有効なのは不動産会社を自分で立ち上げることです。不動産業者には不動産関連の情報が多く集まります。レインズなどの不動産業者のみがアクセスできるネットワークがあることや、同業者間での繋がりがあるためです。しかし、不動産会社を立ち上げるということは明らかにハードルが高いのも事実です。

そこで実践し得る手段の一つとして、不動産経営を前提として土地の取得を行うという点が挙げられます。このことについては次項で詳しく説明します。

不動産投資家は土地の転売に向いている?

不動産経営を前提とした土地取得

不動産経営を前提とした土地取得とは、土地の転売だけではなく、その土地でなんらかの事業を経営する手法です。たとえば駐車場経営を行ったり、アパートを建てて経営したりすることで、高く売れる時期を待つことができます。

この手法では、5年の間にも利益が発生します。せっかく土地を購入しても、ただ高く売れるのを待っているだけでは税金がかかるだけで損失は増える一方です。しかしその土地で事業経営を行うことで、転売までの赤字を減らすことができるかもしれません。

いくつかの点において、不動産経営の知識を有した不動産投資家は、土地の転売にも適性があります。税額が下がるまでの5年間に不動産経営で利益を上げるノウハウを得られることはもちろん、不動産会社などとのコネクションがあり、情報収集能力にも事欠きません。土地の値動きに関する情報や相場より安価に購入できる土地の情報などが手に入れば、有利に土地の転売に臨むことができるでしょう。

不用意な土地取得に関わるリスク

ただし、土地の取得・売買にはリスクも存在するため、不用意に土地の取得をすることはお勧めできません。

最大のリスクは維持・管理コストです。前述した通り、土地を所有していると、何もしなくても税金を支払わなければなりません。また、管理せずに放置していれば土地は荒れ、不法投棄されたゴミが溜まったり有害な動植物が発生したりしてしまうため、定期的な管理が必要です。

加えて、初期費用も大きくなることは頭に留めておきましょう。株式などと比べて土地の取得にはかなりの額が必要となります。思うような転売ができなかったときの損失リスクが大きく、取引にはあくまで慎重になるべきです。土地を取得する際にはこうしたリスクを必ず確認するようにしましょう。

今日土地の転売で安定して利益を得るのはやはり困難です。同じ不動産に投資するなら、区分マンションやアパートへの投資を考えるのが適切かもしれません。土地の転売を効率的に行うためにも、不動産経営の知識と不動産業界の情報網は必要不可欠です。初期費用や管理コストの面で優れている住宅投資を通じて不動産業界の情報を知り、改めて土地取引について考慮してみても遅くはないかもしれません。

まとめ

今回は土地の転売に関する基本的な事項について解説してきました。土地の転売はバブル期などに比べると下火になってきてはいるものの、依然として利益を得ている人がいることも確かです。しかし譲渡所得税の条件から5年を超えて土地を所有しなければ税額で不利になるため、地価変動を予測する情報網やこの待ち時間にも利益を生み出す不動産経営のノウハウが必要不可欠です。

土地転売に挑戦する際には、同時に求められる不動産経営の技術と一体として考え、土地・建物を含む様々な投資対象を検討しつつ行うようにしましょう。

関連記事:本当に儲からない? 区分マンション投資の成功の分かれ道

関連記事:投資初心者必見! 不動産投資で成功するために必要なものとは?

関連記事

記事検索

Search

記事カテゴリ

Categories

記事タグ

Tags

- メリット

- 税金

- サブリース

- 立地

- 公示地価

- 不動産投資

- 再開発

- 法人化

- IRR

- 固定資産税

- アパート

- 資産運用

- ワンルームマンション投資

- 分散投資

- 不動産取得税

- マンション

- 入居率

- ROI

- 区分マンション

- セミナー

- 地方

- シミュレーション

- 購入

- 競売物件

- 新築マンション投資

- 都心

- 貯金

- 控除

- 不動産投資ローン

- 投資

- 賃貸管理

- デメリット

- 火災保険

- 住宅ローン

- 医師

- 建物管理

- 金融商品

- 不動産投資セミナー

- 修繕積立金

- FP

- 成功

- 確定申告

- 収益物件

- 東京23区

- 公務員

- ローン

- 空室

- 年末調整

- 新耐震基準

- 不動産投資市場

- サラリーマン

- 国税庁

- 不動産会社

- 物件選び

- 不動産クラウドファンディング

- 利回り

- 不労所得

- オーナー

- 贈与税

- 不動産特定共同事業法

- 保険

- 団体信用生命保険

- 小口化

- 相続税

- 新築ワンルームマンション投資

- 節税

- 金利

- 初心者

- 中古マンション投資

- 副業

- リスク

- 人気物件

- 減価償却

- NPV

- オーナーチェンジ

- 家賃収入

- 失敗

- 耐用年数

- 投資用マンション

- FIRE

- 限定情報配信中

-

リスク対策法、節税・確定申告の方法など不動産投資に役立つ情報を配信中

お得な限定情報を受け取る

- LINE@はじめました

-

友達追加してみる

運営会社

Company

- About

とは

とは

「不動産投資TIMES」は、プロパティエージェント株式会社が運営する不動産投資に失敗しないための情報サイトです。

近年、不動産投資はサラリーマンの方も気軽に始められるようになり、家賃収入などのインカムゲインや節税対策として有効な手段として注目されていますが、ごく一部の悪徳商法や、高い利回りを謳い文句にした強引な契約などには注意が必要です。

しかし、どんな投資においてもリスクは存在します。購入者の状況、不動産投資の目的、税金を考慮したキャッシュフロー、空室時のリスクなどしっかり把握し、リスクに対する対応策を事前にどれだけ準備出来るかで、結果が大きく変わってきます。そのため、投資や運用に関する信頼出来るプロフェッショナルな専門家探しが最も重要だと言っても過言ではありません。

不動産投資TIMESは、投資初心者の方でもわかりやすく投資用のマンション・アパート経営においての最新情報を発信し、電話・セミナーなどの様々な手段でご相談が可能です。

- Contact

不動産投資の疑問から運用まで

なんでもご相談ください。

「相談したい・話を聞いてみたい」ボタンより

お問い合わせください。

お電話でのお問い合わせの場合は

以下の電話番号におかけください。

(受付時間:10:00〜18:30 土日祝を除く)