【 目次 】

不動産投資とFinTech

FinTech (フィンテック)という言葉はご存知でしょうか?

近年よく耳にすることも多くなったかと思います。

言葉の意味は後ほど説明するにして、FinTechという言葉は、もはやただのバズワードではありません。

メガバンクですら危機感を持って本腰を入れて対応し始めており、時代を大きく変えつつある領域です。

このFinTechですが、広く金融領域に影響を与えており、不動産投資もその例外ではありません。

詳細は後ほどご紹介しますが、近年ますます不動産投資に対してもテクノロジーを駆使したサービスも増えてきているのも事実です。

こうした背景も理解しながらの今後の不動産投資を考えていければと思っています。

ちなみに、不動産Techについては下記の記事に詳しく書いていますので、よろしければご覧ください。

関連記事:ITによってマンション経営はどう変わる?不動産テック(ReTech)について徹底解説!

FinTechとは何か?

そもそもFinTechという言葉は、金融(Finance)と技術(Technology)を合わせてつくられた言葉です。

金融ビジネスとIT技術を組み合わせてつくられたサービス、それを提供する企業、そしてそのサービスの仕組みを支える技術そのものを指します。

文脈によって、サービスなのか企業なのか技術そのものなのか、どれを指す言葉なのかが変わってくるので、注意が必要です。

FinTech登場の背景

FinTechという言葉自体は2008年ごろに登場した言葉だと言われていますが、ほぼ同様の意味でFinancial Technologyという言葉は以前から存在しています。

ただ、大きな違いとしては、従来は主に金融機関におけるITの活用という狭義の意味合いで、具体的には銀行や証券会社のフロントサービスのIT化や、バックオフィス業務における効率向上などを指していました。

しかし、近年のFinTechはもう少し広義になり、従来よりも多様で高度な技術を用いたものを含みます。

その変化の背景は、IT技術の進化、ターゲット層の変化、ユーザーの変化に分けられます。

IT技術の進化

21世紀には、スマートフォンなどのモバイル機器の高機能化やネットワーク通信の高速化が進みました。

これに伴い、ユーザーはどこでも簡単にインターネットを使うことができるようになりました。

また、近年はますますユーザーの操作感を意識し、非常に優れたUI(ユーザーインターフェース)やUX(ユーザーエクスペリエンス)になっているサービスが増加しています。

サービスを提供する企業からすると、これはクラウドという技術によるサービス開発の効率向上、データ分析の高度化、低コスト化が代表的な変化です。

かつて、金融系の大企業が莫大な開発費用をかけてサービスを構築、提供していたものが、モバイルやクラウドなどの技術進展により個人や小さなベンチャー企業でも金融サービスを開発・提供することができるようになりました。

こうした参入障壁の低下により、従来よりも様々な領域においてサービスが出現するようになったのです。

ターゲット層の変化

従来の金融機関におけるIT活用は、あらゆる消費者を想定した最大公約数的なものにならざるを得ませんでした。

これは、そもそも大企業が抱える顧客が若い世代から年配の世代まで多岐に渡っているためです。

しかし、上記参入障壁の低下で参加するようになったベンチャー企業たちは、大企業との差別化を図るべく、ターゲット層をニッチなところに絞るようになりました。

これが、今までは大企業が手を出すことのできなかった領域に様々なサービスが生まれることに繋がっています。

ユーザーの変化

従来は、メガバンクのような大企業の提供するサービスでなければ安心して使えない、という人が多かったと思われます。

しかし、2000年以降に成人したミレニアル世代と呼ばれる人たちは、幼少期からデジタル機器に囲まれて育っているため、新しいサービスを使うことにあまり抵抗がありません。

(※成人した方向けに資産運用のポートフォリオをご紹介していますので、興味ある方はこちらをご覧ください。

関連記事:20代必見!資産運用で重要な”理想的なポートフォリオ”の作り方)

こうした層の人たちが、より便利なサービスなら一旦使ってみる、というスタンスで利用してくれるため様々なサービスの広がりを加速させています。

FinTechの国際的な動向

FinTech企業に対する世界の国・値域の投資額の上位10位のランキングは以下のようになります。(2014年/出所: FinTech革命 日経BPムック)

FinTech企業に対する世界の国・地域の投資額

| 順位 | 国名・地域名 | 投資額 |

| 1位 | アメリカ合衆国 | 96億1800万ドル |

| 2位 | イギリス | 6億1000万ドル |

| 3位 | 中国 | 3億2600万ドル |

| 4位 | スウェーデン | 2億6000万ドル |

| 5位 | カナダ | 1億5400万ドル |

| 6位 | インド | 1億3500万ドル |

| 7位 | ニュージーランド | 1億2000万ドル |

| 8位 | ドイツ | 8200万ドル |

| 9位 | 香港 | 5600万ドル |

| 10位 | 日本 | 5400万ドル |

これを見ると、日本は世界的にはまだまだFinTechへの投資額が小さい後進国です。

2014年時点で、日本は投資額を見ると米国などと比べて投資額は小さく、2015年時点でも世界全体の0.3%に当たる約6500万ドル、2016年には1億5400万ドルと倍増以上しているものの、依然として世界全体では0.66%程度です。

FinTech 5つの領域と代表的サービス

FinTechは以下の5つの領域に分類することができます。

それぞれの領域で有名な企業やサービス、アプリを簡単に紹介しましょう。

融資、投資、審査

概要

個人向けの融資、クラウドファンディング

主なサービス

LendingClub, Kabbage, Common Bond, Kickstarter, Affirm

送金、決済

概要

個人間送金、モバイル決済など

主なサービス

Circle, TransferWise, Square, Stripe, Flint, nimbl

資産運用、投資管理

概要

個人向けの資産管理プラットフォームや、AIによるアルゴリズム・自動投資など

主なサービス

Betterment, Robinhood

財務管理

概要

個人・法人向けの財務・会計管理プラットフォームなど

主なサービス

HelloWallet, SaveUp, Freee, QuickBooks

調査、分析

概要

投資情報収集のプラットフォームなど

主なサービス

ZUU online, LearnVest

盛り上がっている領域

現在、決済、融資・投資、貯蓄(財務管理)が特に盛り上がっていると言われていますが、ここでは特に個人投資家向けの融資・投資系サービスに焦点を絞ります。

まず、ここで見ていく融資・投資系サービスはクラウドファンディングと呼ばれるものです。

クラウドファンディングの最大の価値は、今までは信用面、工数面で難しかった融資や投資の敷居が一気に下がり、誰でも簡単に受ける/行うことができるようになったことです。

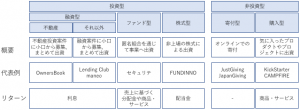

クラウドファンディングにも種類があり、融資(貸付)型、ファンド型、株式型、寄付型、購入型の5つがあります。

(クラウドファンディングに似た言葉にソーシャルレンディングがありますが、これは融資型のクラウドファンディングに該当します。)

特に前の5つは資金を提供する側から見て、投資的な側面が強いことから、投資型、残りの2つは非投資型と分類されます。

通常はこの5つに分類されますが、本記事の読者の方は不動産に興味のある方が多いかと思いますので、本来的には融資型に含まれる不動産投資型を切り出してご紹介します。

それでは、それぞれの型別に、事例を国内、海外ともに見ていきましょう。

投資型

融資型

企業や個人に小額の資金を集めて貸付けを行い、リターンとして利息がもらえる。

世界的にはもっとも規模が大きい。

小口の資金を集めて大口化することができるので、従来は個人では難しかった好条件な投資案件に参加できるようになる。

利回りは3%〜10%程度のものが多い。

■Lending Club

2006年に設立された世界最大手の融資型クラウドファンディングサービス。

会社としては2016年に不祥事でCEOが辞退したり、収益が不安定なことから、株価が右肩下がりの状態が続いているが、融資型クラウドファンディングに世の中に広めたその功績は大きい。

■maneo

2008年創業の日本初の融資型クラウドファンディングサービスで、規模も最大。

運用利回りは5〜8%程度。

特徴としては、借り手の情報を見た上で投資ができることや、運用期間が3ヶ月~1年程度と短いことなど。

また、成約手数料や事務手数料がかからないことも魅力的。

■Crowdcredit

日本国内唯一の欧州やラテンアメリカをはじめとした、海外の消費者ローンや事業者ローン、延滞しているローンに投資できることが特徴。

現地でのローン審査会社をパートナーに持ち、現地の情報を収集している。

不動産投資型

前述の通り、本来的には上記の融資型にカテゴライズされる。

融資型と同じく、不動産を持とうとしている企業や個人に対して、小口の資金を集めてまとめて貸付け、利回りをリターンとして得る仕組み。

不動産投資の特徴の一つであるミドルリスクミドルリターンを好む個人投資家などに人気。

■OwnersBook

高い利回りが得られる一方で、貸し倒れリスクが伴う融資型だが、このリスクを低減させることに注力していることが特徴。

具体的には、不動産業界でのキャリアのあるプロが投資案件を厳選し、流動性の高い東京の案件をターゲットにしている。

一口1万円から投資可能で、現時点で利回りは8%~14.5%程度。

また、運営会社のロードスターキャピタルは経常利益ベースで創業の2012年12月期以降、黒字経営を続けている企業。

■TATERU FUNDING

東証一部上場企業である株式会社インベスターズクラウドが運営。

インベスターズクラウドが建築施工したデザイナーズアパートを主軸に、民泊物件や海外不動産も運用資産に組み入れており、1口10万円から投資が可能。利回りは5%程度。

特徴としては、投資をする顧客の利益配分や元本保証が優先される優先出資の仕組みになっているため、元本割れのリスクが低減されている点にある。

資金の潤沢な一部上場企業が出資するからこそ可能な仕組みだと言える。

ファンド型

特定の事業に対して匿名組合を通じて投資をすることができる。

一般的に、出資者はリターンとして、契約期間中の売上の一部を分配金として受け取る。投資先の企業の商品やサービスの場合もある。

■セキュリテ

設立当初はミュージシャン向けの音楽ファンドに特化していたが、現在は熊本地震被災地応援ファンドなど、地域特化型のものも増え、領域は多様化している。

分配金以外にも、チケットやグルメ系サービスをもらうこともできる。

株式型

事業を行う会社の非上場株式に対して出資者を募る仕組み。

金融商品取引法の改正が閣議決定され、国内で注目が集まっている。

法改正後は未上場株式の買い付けが可能になる。

現時点ではまだ法改正がされていないため、事業者数は他の型に比べると少ない。出資者はリターンとして、業績に応じた配当を受け取れる。

■FUNDINNO

国内初の株式型クラウドファンディングサービス。2017年4月現在、既に登録が可能。

非投資型

寄付型

寄付をするためのサービスで、ボランティアや災害復興などのプロジェクトにお金は使われる。

特徴として、文字通り寄付なので、お金を送る側へのリターンは特にない。

■JustGiving

世界最大の寄付型クラウドファンディングサイト。

164ヵ国で総額42億ドルの実績がある。

■JapanGiving

JustGiving Japanがライセンス切れで名前を変えJapanGivingとなった、日本最大の寄付型クラウドファンディングサイト。

大学や自治体の実績も多く、2500もの団体の登録がある。

購入型

プロジェクトへの出資者は金額に応じたサービスや商品を得ることができる。

日本では最も盛り上がりを見せている形式。

特徴は、まだ世の中にないサービスや商品をいち早く手に入れられることだが、納期通りに享受できないこともある。

■KickStarter

世界最大の購入型クラウドファンディングサイト。

■CAMPFIRE

プロジェクト数が日本一多く、募集側にかかる手数料が5%と国内最安なのが特徴。

最後に、上記サービスをまとめます。

以上が融資・投資系の代表的なサービスになります。

まとめ

いかがだったでしょうか。

不動産投資型は、すでに多様なプレーヤーが跋扈している購入型よりも、まだまだ広がりの余地があります。

例えば、今回ご紹介したOwnersBookやTATERU FUNDING以外に、Fintechと連携して確定申告を自動でできるサービスなどは余地があるかと思います。

単純な確定申告ソフトは既に出回っていますが、不動産会社と連動して家賃収入・建物管理費修繕金・入居者・物件情報等を自動で取り込め、かつ金融機関と連動して利息の部分も取り込めたら面倒な確定申告の手間が大幅に削減されます。

下記参考記事にもあるように不動産はもちろん投資には管理の手間がかかりますが、こういった新しいサービスをうまく利用することでも管理の手間を減らすことができるのです。

参考記事:管理と物件が重要!不動産投資で家賃収入を得る方法を実例で紹介

また、不動産以外の投資(株やFX等)と不動産の収支が一括管理することができるようになるという点でも魅力かと思います。

こうした領域はまだまだ展開される余地があるため、新しいサービスが出現することが予想されます。

こうして投資先のバリエーションが増えると、更に自分にあったポートフォリオの組み方ができるようになるので、引き続き新しいサービスの登場には注意したいところです。

【参考文献】

『スマートコントラクト本格入門』

関連記事

記事検索

Search

記事カテゴリ

Categories

記事タグ

Tags

- メリット

- 税金

- サブリース

- 立地

- 公示地価

- 不動産投資

- 再開発

- 法人化

- IRR

- 固定資産税

- アパート

- 資産運用

- ワンルームマンション投資

- 分散投資

- 不動産取得税

- マンション

- 入居率

- ROI

- 区分マンション

- セミナー

- 地方

- シミュレーション

- 購入

- 競売物件

- 新築マンション投資

- 都心

- 貯金

- 控除

- 不動産投資ローン

- 投資

- 賃貸管理

- デメリット

- 火災保険

- 住宅ローン

- 医師

- 建物管理

- 金融商品

- 不動産投資セミナー

- 修繕積立金

- FP

- 成功

- 確定申告

- 収益物件

- 東京23区

- 公務員

- ローン

- 空室

- 年末調整

- 新耐震基準

- 不動産投資市場

- サラリーマン

- 国税庁

- 不動産会社

- 物件選び

- 不動産クラウドファンディング

- 利回り

- 不労所得

- オーナー

- 贈与税

- 不動産特定共同事業法

- 保険

- 団体信用生命保険

- 小口化

- 相続税

- 新築ワンルームマンション投資

- 節税

- 金利

- 初心者

- 中古マンション投資

- 副業

- リスク

- 人気物件

- 減価償却

- NPV

- オーナーチェンジ

- 家賃収入

- 失敗

- 耐用年数

- 投資用マンション

- FIRE

- 限定情報配信中

-

リスク対策法、節税・確定申告の方法など不動産投資に役立つ情報を配信中

お得な限定情報を受け取る

- LINE@はじめました

-

友達追加してみる

運営会社

Company