【 目次 】

不動産投資が軌道にのり、収益や保有する物件が増えていくと、「法人化して不動産投資をした方がいいのではないか?」と悩み始める人もいるでしょう。

実は、不動産投資の業務自体は、法人化しても個人のときと大きくは変わりません。ただし、業務以外の面で変わる部分があります。そのため、会社の設立を検討しているなら、法人化で変わる点やメリット、注意点をしっかり理解してから判断するのが大切です。

この記事では、不動産投資で法人化するメリットや注意点を中心に詳しく解説します。

不動産投資の法人化とは?

不動産投資の法人化とは、保有している不動産の運営主体を個人から法人に切り替えることです。今まで個人で受け取っていた家賃は法人収入となり、オーナーはお金を役員報酬として受け取ります。

法人化と聞くとハードルが高く感じ、従業員を雇ったりする必要があるように感じられるかもしれません。しかし、実際は運営主体が変わっただけで、不動産投資の業務内容に変わりはなく、もちろん従業員を雇う必要もありません。

会社の設立を検討するにあたり、法人化するメリットや切り替えを検討するタイミング、注意点を把握しておくと、意思決定をスムーズにできるでしょう。

不動産の数が増えるほど、法人化した方が金銭的な恩恵は大きいとされています。これから始める場合も、不動産の規模を大きくする意向があるなら、最初から法人にして不動産投資を始めるのも選択肢の一つです。

不動産投資で法人化するメリット

不動産投資で法人化するメリットを見ていきましょう。

不動産投資法人化を迷っているなら、次に紹介するメリットを把握しておきましょう。運営主体が個人から法人に切り替わるだけで行う業務自体は基本的に一緒ですが、税率などの金銭面の条件の違いで手元に残る金額は変わります。

法人と個人の税率の差による節税効果が期待できる

法人化して不動産投資を行うと、個人の税率との差による節税効果が期待できます。

不動産投資による収入が同じでも、運営主体が個人か法人かによって納税金額が変わってくるのです。

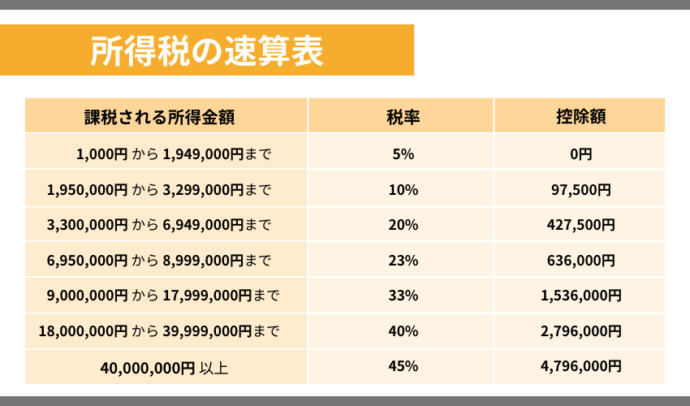

個人で不動産投資を行っていると、以下の通り、収入が上がれば上がるほど税率が上がります。

上記の所得金額が900万円のケースでは、住民税と併せて40%超の税率が課されます。一方、法人の場合は資本金や所得金額によって税率は変わるものの、20~30%台の税率です。

法人と会社員の給料が別々に課税されるのも納税額が減らせる要因です。例えば、本業の所得が600万円、不動産所得が300万円の計900万円で計上した場合で考えてみましょう。

不動産投資の運営主体が個人の場合、所得900万円で税率が設定される一方で、法人は不動産所得300万円、個人は600万円というように別々に課税されます。

本業と法人の所得にそれぞれ適用される税率が、個人で一本化された税率よりも低くなるために、不動産投資を法人化することで節税できる可能性がでてくるでしょう。

詳しくは、不動産投資会社・税理士などの専門家に相談することをおすすめします。

赤字を10年間繰り越せる

個人事業主の確定申告では赤字の繰り越しは最大3年間なのに対し、法人の場合は10年間繰り越すことが可能です。

黒字の年でも、過去の赤字との相殺によって節税効果が生まれます。不動産投資では相場などさまざまな影響を受けて、3年以上大きな赤字が続くことも考えられるでしょう。不動産の規模が大きくなると、黒字の際の税金負担も大きくなるので、赤字を10年間繰り越せるのは大きなメリットです。

具体的には赤字の年でも過去に黒字であれば、以前に収めた税金を還付してもらえるので、赤字でキャッシュが厳しい状態の法人にとっては心強いでしょう。

また、赤字分が解消されるまで毎年の利益から相殺可能です。赤字が数年続いても10年間の繰り越し期間があるため、相殺できずに期間が経過してしまう可能性は低いでしょう。

繰り越し可能期間は個人の3年と比べて、3倍以上の長いことは法人化のメリットといえます。

相続時の節税対策ができる

不動産投資の法人化は2つの側面から相続税対策として効果的です。

まず一つ目は、法人化による相続人への財産移転です。個人で不動産投資を行っていると、家族に手伝ってもらっている場合でも、収入を受け取るオーナーへ資産(不動産所得)が集中してしまいます。

一方、法人化で家族を従業員にして役員報酬を支給すると、オーナーの所得が減り、相続財産が圧縮できるために相続税の節税が可能です。見方を変えれば、合法的に所得を移転して相続対策をしているともいえます。

二つ目は相続税評価方法の違いです。個人での相続は不動産そのものが評価対象であるのに対し、法人では株式による評価となります。そのため、条件を満たせば評価額を減らして相続対策の効果が期待できるでしょう。

ただし、被相続人が株式を100%保有していると、個人での不動産所有と同等の評価になる可能性もあるなど、注意点もあります。また建物の法人所有期間が3年以内では時価で判断されるため、効果的な相続対策にならない場合もあるでしょう。

株式の保有比率や所有年数などの条件を満たせば、個人ではできない有効な相続税対策となります。条件は複雑なので、満たしているか迷うようであれば税理士等の専門家に相談するのがおすすめです。

減価償却費を調整できる

毎年の減価償却費を調整できることは、節税などさまざまな点でメリットといえます。

個人の不動産投資では、決められた金額を償却しないといけないのに対し、法人では金額を選べる任意償却が可能です。法律上定められた上限額以上の減価償却費は計上できないものの、任意額に変えられるので、実質的に課税所得を調整できます。法人所得の調整によって節税につなげるのも可能です。

また、融資の面でもメリットがあります。減価償却費を上限より抑えて計上すると、不動産所得の拡大によって、その年の納める税金は多くすることが可能です。

すると、利益増により金融機関からの評価が高まり、法人として融資を受けやすくなる場合があります。減価償却費による赤字をどのように捉えるかは金融機関によって違うものの、法人として借入を起こしたい場合にはポジティブ働くでしょう。

任意償却によって利益額を調整できるのは、節税や金融機関の評価の面でもプラスなので、法人化のメリットです。

決算月を選べる

決算月をオーナー自身が好きに決められるのも法人化のメリットといえます。

個人で不動産投資を行う場合、業績を集計する期間は1月1日から12月31日までと定められており、決算のタイミングを変更できません。しかし、法人のように決算月を自由に決められると計画的な節税が可能です。

例えば、一般的に入退去が多い2~4月の間は、他の時期と比べると収入が不安定になる傾向があります。もし事業年度の最後をこの時期に設定すると、収入計画が見通しにくく、計画的な節税対策を講じるのが難しくなってしまいます。

他にも税理士などの専門家のチェック体制を厳しくしたいと考えるなら、確定申告や企業決算の多い3月や9月を避けておくのが無難です。不動産運営の他にも本業や別の事業がある人は、繁忙期を避けることで、決算業務をよりスムーズに行えるでしょう。

経費処理の幅が広がる

個人よりも経費の範囲が広くなり、節税しやすいのも法人化のメリットといえます。不動産を運用していても、個人と法人では経費の範囲が異なります。例えば、生命保険の保険料は、個人では所得控除の対象ですが、法人は大部分を経費として計上可能な場合があります。

また家族に給与を支払う際も、個人は専従の必要や妥当な金額であるなどの制約があり、税務署からの問い合わせが発生するケースもあります。そのため、行う際は税理士などの専門家に相談しましょう。

ほかにも、不動産の譲渡所得が出た際にも税金の違いがあります。

個人の場合、不動産売買による利益は譲渡所得に分類され、分離課税となるため、他の事業で損失が出ても損益通算ができません。しかし、法人の不動産の譲渡は、あくまで事業活動の一環と見なされるため、他の事業と合算できます。

例えば、不動産の譲渡で500万円の損失を出し、他の事業で2,000万円の利益が発生したケースで考えてみましょう。

個人として行っていた場合は合算できないので、不動産譲渡の損失とは別に2,000万円の利益に対して課税されます。一方、法人は不動産譲渡による500万円の損失を損金として経費処理できるため、1,500万円(2,000万円-500万円)が課税対象額となります。

上記例のように税率だけでなく、課税所得の算出方法も異なるので、経費化の有無によって納税額が大きく変わるでしょう。

5年以下の売却では税制面で有利

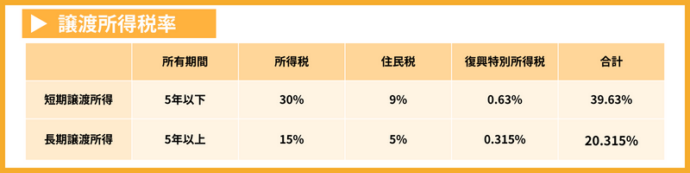

不動産を売却したときに利益が発生すると、保有している年数に応じて税金がかかります。投資用物件を5年以内に売却するなら、個人より法人の方が税率を低く抑えられます。

個人が投資用不動産を売却する際の譲渡所得が分離課税です。所有期間に応じて、下記の表のように課税されます。

参考:国税庁|No.3211 短期譲渡所得の税額の計算

参考:国税庁|No.3208 長期譲渡所得の税額の計算

所有期間のカウント方法は購入から売却までの間が5年間ではなく、売却した年の1月1日時点で5年間経っているかが基準なので注意しましょう。

一方、法人は譲渡所得であっても、他の事業収入などもすべて合算した金額から、諸経費を差し引いて税金を計算します。個人の短期譲渡では39.63%なのに対し、法人では他の事業所得や資本金などに影響されるものの10~20%台 となります。

そのため、5年以内の短期譲渡の場合では、法人の方が税金面で有利です。

不動産投資で法人化すべきタイミングとは

不動産投資で法人化すべきかは、目先の損得ではなく、不動産投資の将来的な計画も含めて多角的な視点で検討する必要があります。

ただ、何も考えずに法人化してしまうと、メリットよりも決算の手間や法人の維持費用の負担の方が大きく感じ、後悔してしまいかねません。

ここでは、個人と法人のどちらかがいいかを考えるタイミングとして2つ紹介します。

まず、「個人の課税所得が900万円以上」かどうかです。

これは所得税率と法人税率の比較で、会社員の所得なども含め、課税所得が900万円以上なら、法人税の方が低い税率適用となります。

次に、「不動産事業を拡大していくつもりがあるか」どうかです。もし、不動産投資を始める前から規模を大きくしたいと考えているなら、できることの幅が広がる法人を選択した方がいいかもしれません。

もちろん、個人で始めて、途中から不動産を増やす際に法人化することも可能です。ただし、途中から法人に運営主体を切り替えた場合、登記費用や税金に加え、不動産の移転手続きなどの負担が発生するので、注意しましょう。

上記は、法人化を検討するにあたり考えておくべき内容です。人によって正解は違うため、自分の所得や不動産投資のスタイル、今後の計画に合わせて適切な方法を選択しましょう。

不動産投資で法人化する際の注意点

不動産投資で法人化すると、事業拡大や金銭的な面などさまざまなメリットがあります。一方で、不動産投資をするなら誰でも法人化すべきかと問われるとそうではありません。

ここからは、不動産投資で法人化を検討するにあたり、事前に把握しておくべき注意点を解説していきます。

不動産を2つ以上保有するつもりがないケースなど、個人として不動産投資をした方が有利なケースもあるため、法人化する前に確認しておきましょう。

法人設立に手間と費用がかかる

法人化するために登記をしたり、銀行口座を作ったり、定款を作成したりと、多くの手間がかかります。

また、設立する会社形態に左右されるものの、株式会社で20万円超、合同会社でも約10万円程度の費用が最初に発生する点も留意が必要です。司法書士に支払う会社の登記費用なども上記には含まれています。不動産事業を撤退するなら、法人の解散手続きにも費用がかかります。

一方、個人で不動産投資をする場合は、職場に書類提出などを求められるケースもありますが、基本的に申請不要です。節税したいなら個人でも開業届や青色申告承認申請書も税務署に提出した方がいいものの、マストではなく、申告しても費用等はかかりません。不動産投資をやめるときも廃業届を提出するのみです。

法人化すると、本来の不動産運営に関わる支出と別に会社維持のための費用が発生し、また書類等の手続きも煩雑な点は、把握しておきましょう。

赤字でも法人住民税がかかる

事業が赤字であっても、法人住民税は毎年必ず発生します。経営状況に関わらず必ず税金の支払いがあるのはデメリットといえるでしょう。法人住民税は以下のように均等割、法人税割があります。

個人では返済が行き詰まるような赤字経営が続いていれば、納税しなくていいだけでなく、給与所得等の他の所得との損益通算によって節税が可能です。そのため、不動産事業の状況に関わらず固定費として毎年発生する点は把握しておきましょう。

あわせて、社会保険料や税理士費用なども法人として活動していくうえで、毎年必ず発生する支出です。

社長でも法人のお金は自由に使えない

自分1人しかいない法人でも、家賃収入から諸経費を差し引いて残ったお金を自由に使えません。なぜなら法人の利益はオーナーのお金ではないからです。

社長は役員報酬の中から日々の生活費や娯楽費を支出する必要があり、法人で余ったお金を社長が自由に使えません。もし、自由にお金を使いたければ、役員報酬額の増額が必要です。

個人で不動産投資する場合、利益が増えた分だけ自分の財布に入るため、納税分があるとはいえ基本的に全て自由に使えます。

個人と異なり、法人での不動産投資は利益が増えていっても、役員報酬以外は会社のお金を個人的なお金として支出できない点は注意しておきましょう。

長期保有の税制優遇が使えない

法人として不動産を所有すると、譲渡所得の優遇税制が利用できなくなる点に注意しましょう。

個人では5年以上の長期譲渡所得の税率は約20%となります。短期譲渡所得は約39%なので、5年以内の売却は法人の方が税金面で有利ですが、長期では個人の方が優遇されています。

売却せずに不動産を運用し続けるなら大きな問題ではありませんが、長期保有後の売却時に税率が高くなってしまう点は、法人化のデメリットといえるでしょう。

法人決算が必要となる

法人として不動産投資を行う場合は、自分で定めた期間の業績を集計し、決算を行わなければいけません。収入や支出ごとに仕訳や帳簿作成を行い、決算申告書を作成して提出する必要があります。

法人決算は専門的な知識が必要となるので、顧問税理士に依頼するのが一般的です。法人の決算は、個人の確定申告よりも手間がかかります。特に副業として法人化して不動産投資をしている場合は、時間が限られている中で賃貸経営以外の作業が発生するのはデメリットと感じるでしょう。

日々の経費処理を含めて税理士に委託もできますが、任せる業務が増えれば支払い増に伴い、個人運営と比較して支出が増加します。

まとめ

不動産投資を法人化して行うと、節税効果の高さや事業拡大のしやすさなど、さまざまな面でメリットがあります。

不動産投資で長期的に利益拡大したいと考えているなら、個人ではなく、法人化して取り組むのも一つの選択肢です。会社設立の費用や毎年の固定費増が心配なら、個人で不動産投資を始めて、軌道にのったタイミングで法人化するのもいいでしょう。

本記事で紹介した法人化するメリットと注意点をよく理解して、自分の運用方針に合った方法を考えてみてください。

プロパティエージェントでは、不動産投資初心者に向けた「資産形成」相談会に加え、「不動産投資法人化」に特化した相談会も開催しております。Webから無料参加できるので、ぜひご活用ください。

監修者プロフィール

七海碧(ななみあおい)

ファイナンシャルプランナー2級 / 資産運用検定3級

不動産・金融に特化している専業ライター。不動産会社で再開発に従事したことがきっかけで不動産に興味を持つ。個人では不動産を中心に株式・暗号資産など幅広く運用しており、その投資体験をもとに、初心者でも理解できるように説明することが得意。大手メディアで不動産や金融ジャンルに特化して執筆を行い、携わった記事は300記事を超える。

記事検索

Search

記事カテゴリ

Categories

記事タグ

Tags

- メリット

- 税金

- サブリース

- 立地

- 公示地価

- 不動産投資

- 再開発

- 法人化

- IRR

- 固定資産税

- アパート

- 資産運用

- ワンルームマンション投資

- 分散投資

- 不動産取得税

- マンション

- 入居率

- ROI

- 区分マンション

- セミナー

- 地方

- シミュレーション

- 購入

- 競売物件

- 新築マンション投資

- 都心

- 貯金

- 控除

- 不動産投資ローン

- 投資

- 賃貸管理

- デメリット

- 火災保険

- 住宅ローン

- 医師

- 建物管理

- 金融商品

- 不動産投資セミナー

- 修繕積立金

- FP

- 成功

- 確定申告

- 収益物件

- 東京23区

- 公務員

- ローン

- 空室

- 年末調整

- 新耐震基準

- 不動産投資市場

- サラリーマン

- 国税庁

- 不動産会社

- 物件選び

- 不動産クラウドファンディング

- 利回り

- 不労所得

- オーナー

- 贈与税

- 不動産特定共同事業法

- 保険

- 団体信用生命保険

- 小口化

- 相続税

- 新築ワンルームマンション投資

- 節税

- 金利

- 初心者

- 中古マンション投資

- 副業

- リスク

- 人気物件

- 減価償却

- NPV

- オーナーチェンジ

- 家賃収入

- 失敗

- 耐用年数

- 投資用マンション

- FIRE

- 限定情報配信中

-

リスク対策法、節税・確定申告の方法など不動産投資に役立つ情報を配信中

お得な限定情報を受け取る

- LINE@はじめました

-

友達追加してみる

運営会社

Company

度の税制改正で基礎控除や給与所得控除はどうなる-346x231.jpeg)