【 目次 】

資産運用をするにあたって最も重要なテーマとも言われる、ポートフォリオについてご存知ですか?

多様なアセットクラスを組み合わせ、ポートフォリオを構築することは、リスクを抑えた資産運用を可能にします。

本記事では、20代の投資家にあったポートフォリオの構築スタイルについて、代表例を交えてご紹介していきます。

資産運用におけるポートフォリオとは

日本は超低金利時代に突入し、銀行や郵便局にお金を預けているだけでは資産は増えない時代となりました。そのため自分で資産を運用し、将来に備える必要性が高まっています。

資産運用のメリットは、様々な特徴を持つ投資商品が豊富にあること、取引価格が公表されていることで値動きがわかりやすく、透明性が高いことが挙げられます。一部の債券を除く投資商品は元本保証がなく、元本割れするリスクもありますが、その分、利益を得やすい仕組みとなっています。

資産運用は、主に「投資商品」と「投資地域」の観点から分類することができます。

投資商品

「投資商品」としては、株式が取り上げられることが多いですが、他にも債券、不動産や不動産投資を行うファンドに投資する「REIT(不動産投資信託)」、原油やガスなどを取り扱う「コモディティ」などがあります。

本記事では、株式・債券に加え、REITを含めた3種類の投資商品に注目していきます。

投資地域

「投資地域」に関しては、主に日本国内のみに投資する「国内型」、アメリカやEUなど日本以外の先進国に投資する「先進国型」、中国やインドなどの発展が著しい国や地域に投資する「新興国型」の3種類に分かれます。

以上を踏まえて資産運用を分類すると、「国内株式」や「新興国REIT」などの9種類に分けることができます。

これらをアセットクラス(資産クラス)と呼びます。

各アセットクラスにはそれぞれ特徴があり、期待できる収益(リターン)もまちまちです。

一方で、リターンが大きければ大きいほど、価格変動のブレ幅(リスク)が表裏一体で存在しています。

そのため資産家は、安定性や収益性、流動性などの特徴を把握した上で、有利な配分(アセットアロケーション)を考えて投資を行います。

資産運用におけるポートフォリオとは、これらのアセットクラスの組み合わせを指しています。

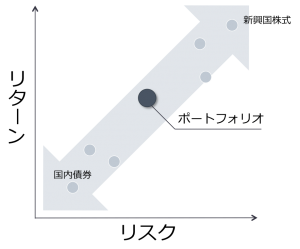

以下に示す図は、アセットクラスに応じた「リスク」と「リターン」のイメージです。

アセットクラスを組み合わせてポートフォリオを構築すると、各投資商品の価値が下がるリスクが分散され、リスクを最小限に抑えつつリターンを最大化することが可能となります。

例えば、日本人投資家は9割以上を国内の金融商品のみに投資していると言われていますが、これでは円高時以外に有利に働くことはありません。

海外の投資商品も一定割合保有することで、円高時以外のシナリオにも備える必要があります。

つまり資産運用を成功させるためには、すべての場合に有利なポートフォリオを構築することが、極めて重要なテーマといえます。

ポートフォリオは、資産運用の設計図です。目的や経験に応じた、適切なポートフォリオを構築することを目指しましょう。

アセットクラスに応じたリスクとリターンのイメージ

アセットクラスごとのリスク・リターン

株式

一般的に株式は、ハイリスク・ハイリターンの投資商品と言われています。

というのも、株式はその地域における経済の情勢や、株式の価値の源泉となっている企業業績に大きく左右されるためです。

それ以外にも、その市場がハイリスク・ハイリターンの投資を好むか否か(リスク選好性)によって、価格変動の速度が大きく変化することも起こりえます。

投資地域の差異としては、概ね「新興国>先進国>国内」の順にリターンが大きいと言えます。

これはある国へ投資した場合に期待できる収益は、その国の成長率に比例するためです。

新興国への投資は政治的側面や流動性において高いリスクがありますが、その分人口と産業の伸び率に裏打ちされたハイリターンが期待できます。

債券

債券は、ローリスク・ローリターンの投資商品と言われています。

そもそも債券とは、国や企業が広く投資家から資金を調達する目的で発行するものであり、その点では株式と共通しています。

しかし、債券は満期日に額面金額の返金が約束されているため、株式と同等の市場規模を持ちながらも、株式よりも価格変動が小さいと言われています。これがローリスク・ローリターンに繋がります。

加えて、債券は株式と逆の値動きをしやすいとも言われています。従って、株式と債券と同時に保有すると、リターンが低くなってしまう一方で、それ以上のリスクを抑えることが可能となります。

投資地域の差異としては、株式と同様に「新興国>先進国>国内」の順にリターンが大きいと言われています。ただし新興国債券には、為替相場の変動による為替リスクに加えて、国が破綻して債券が紙くずとなるリスク(デフォルトリスク)が高く存在しています。その為、新興国債券はリターンに比べて高いリスクとなっています。

REIT

一般的にREITは、ミドルリスク・ミドルリターンの投資商品と言われています。

これは、REITの主なリターン源が長期に渡る賃貸借契約料であるためです。

また、REITは空室問題や災害被害などのリスクを抑える目的で複数の不動産に投資しているため、比較的低いリスクとなっています。

REITは不動産投資と比較すると、株式と同様の市場を持つことで、流動性の高さを確保しています。

その点では値動きが不動産投資よりも大きいため、比較的大きなリスク・リターン特性に寄ることには注意が必要です。

投資地域の差異としては、概ね「新興国>先進国>国内」の順にリターンが大きいと言えます。

というのも、REITは株式と同様のリスク性資産なので、リスク選好性に依存するという意味合いで株式と似た価格変動をするためです。

新興国のREIT市場は未だ発展段階ですが、タイやメキシコといった新興国の中でも比較的安定的な経済成長をしている国で採用されているため、その高い利回りに対して比較的低いリスクとなっています。

積極的な資産運用を目指す方は、魅力的な利回りを実現できうる、新興国REITに投資をしてもよいかもしれません。

REITについて詳しく知りたい方は、以下の記事もご覧ください。

目標利回りの設定

自分にあったポートフォリオを構築する第一歩は、目標の利回りを設定することです。

数値目標を設定せずに資産投資を行うと、「なんとなく投資している」域から脱せず、安定したリターンを得ることも難しくなってしまうからです。

「利回り」とは、投資した資金に対して、得られたリターンの割合を示しています。

似たような数字に「利率」がありますが、利率はリターンの額面金額に対しての表面的な比率を示す一方、利回りは利子や税金などの費用を考慮したものになります。

実際の投資を効率の観点から判断するには、利率よりも利回りで判断することが必要になります。

利回りは、投資商品によってその考え方が異なります。

例えば株式投資では、大きく分けて「インカムゲイン(配当金)」と「キャピタルゲイン(売却益)」の2つのリターンで成り立っており、これらから利回りを計算します。

目標とする利回りは、ある期間で資産をどの程度増やしたいかで算出します。

例えば、1,000万円の資産を10年後に2,000万円としたい場合は、年率で約7.2%の利回りが必要であると逆算することができます。

将来どの程度の出費が必要か推定するなど、状況に応じた無理のない利回り目標の設定を行いましょう。

不動産投資の利回りに関する推移を知りたい方は、以下の記事もご覧ください。

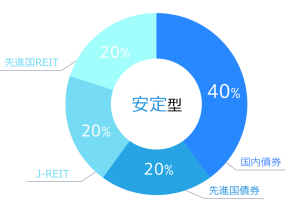

ポートフォリオの作り方①「安定型」

安定型のポートフォリオは、投資運用においてバランスを重視し、ミドルリスク・ミドルリターンを目指すポートフォリオのことです。

構築するポートフォリオは、投資家がどの程度の利回りを目標とするかによって変わりますが、安定型は概ね年率3%未満を目標とする人が対象です。

次の図が、安定型ポートフォリオの構築例です。

この例では、最もローリスク・ローリターンの国内債券を40%、加えて先進国債券、ミドルリスク・ミドルリターンのJ-REITと先進国REITを20%ずつで構成しています。

安定型のポートフォリオを構築する場合は、相対的にハイリスク・ハイリターンの場合が多い新興国への投資は必要ありません。

ローリスク・ローリターンの債券とミドルリスク・ミドルリターンのREITを分散し、低リスクの資産運用を行います。

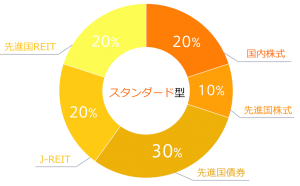

ポートフォリオの作り方②「スタンダード型」

目標とする利回りが年率3%〜5%の投資家は、スタンダード型のポートフォリオにあたります。

次の例がスタンダード型のポートフォリオの構築例です。

20%の国内株式と10%の先進国株式でリターンを望む一方、30%の先進国債券を合わせることでリスクを低く抑える効果があります。

スタンダード型ポートフォリオでは、各種アセットクラスをバランス良く配分することで、リスク低減を目指します。

今回は5種類のアセットクラスで構成していますが、リターンが低くなる国内債券とリスクの大きい新興国株式を除く、7種類の投資商品の中から分散投資することで、目標をする利回りを達成できるでしょう。

ポートフォリオの作り方③「積極型」

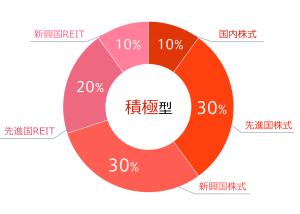

目標とする利回りが年率5%〜8%の投資家は、積極型のポートフォリオにあたります。

以下の図が、積極型ポートフォリオの構築例です。

大きく異なる点としては、30%をハイリスク・ハイリターンの新興国株式に投資することで、大きなリターンを期待している点です。

積極型ポートフォリオでは、リターンの低い債券の比率を低くするか除外し、新興国や先進国への投資比率を高めることで目標利回りの達成を目指します。

積極型を超えて8%以上の利回りを望む場合は、中長期的に資産を運用していく投資信託は適しているとは言えません。

目標達成のために高い金融商品に手を出すと、今までに築いてきた資産を失う事態にもなりかねません。

資産運用をギャンブルにしないよう、肝に銘じておく必要があります。

20代の投資スタイルに合ったポートフォリオを

資産運用のスタイルは、年齢に応じて変化することが一般的です。

例えば、60代を超える投資家は、今までに築いてきた資産を安定的に守るという意味合いで、「安定型」のポートフォリオが適しており、20代〜40代のような、社会人としての資産運用の基礎を築く段階においては「積極型」のポートフォリオを構築し、高い利回りを目標とするのが一般的です。

中でも20代の特徴としては、他の世代と比べると保有している資産は少なく、また損失を勤労収入で埋め合わせることも可能なため、リスク許容度が比較的高いと言えます。

保険への加入や結婚といった、資金を必要とするライフイベントへ備える意味でも、積極型のポートフォリオを構築することが望ましいです。

アメリカ発祥の経験則として、アセットアロケーションにおける株式の比率は、「100マイナス年齢」が適しているという考え方があります。

この指摘は、加齢に応じて徐々にアセットクラスを株式から債券に移行していくというもので、初期投資を多く必要とする債券よりも、高い利回りを実現できる株式に投資することを薦めるものです。

この数字が正しいか正しくないかは議論の余地がありますが、年齢に適したポートフォリオを構築するべきという考え方は、一般論として存在することを把握しておきましょう。

まとめ

投資家にとって最大のテーマとも言えるポートフォリオの構築ですが、最終的には投資家本人の投資目的によって決定されるため、正解を一概に示すことはできません。

投資家にとって最大のテーマとも言えるポートフォリオの構築ですが、最終的には投資家本人の投資目的によって決定されるため、正解を一概に示すことはできません。

また投資商品の価値は時代によって変遷するものであるため、今回紹介したようなリスク・リターンの特性に固執せず、時代の潮流に乗った柔軟な姿勢が求められるでしょう。

関連記事

記事検索

Search

記事カテゴリ

Categories

記事タグ

Tags

- メリット

- 税金

- サブリース

- 立地

- 公示地価

- 不動産投資

- 再開発

- 法人化

- IRR

- 固定資産税

- アパート

- 資産運用

- ワンルームマンション投資

- 分散投資

- 不動産取得税

- マンション

- 入居率

- ROI

- 区分マンション

- セミナー

- 地方

- シミュレーション

- 購入

- 競売物件

- 新築マンション投資

- 都心

- 貯金

- 控除

- 不動産投資ローン

- 投資

- 賃貸管理

- デメリット

- 火災保険

- 住宅ローン

- 医師

- 建物管理

- 金融商品

- 不動産投資セミナー

- 修繕積立金

- FP

- 成功

- 確定申告

- 収益物件

- 東京23区

- 公務員

- ローン

- 空室

- 年末調整

- 新耐震基準

- 不動産投資市場

- サラリーマン

- 国税庁

- 不動産会社

- 物件選び

- 不動産クラウドファンディング

- 利回り

- 不労所得

- オーナー

- 贈与税

- 不動産特定共同事業法

- 保険

- 団体信用生命保険

- 小口化

- 相続税

- 新築ワンルームマンション投資

- 節税

- 金利

- 初心者

- 中古マンション投資

- 副業

- リスク

- 人気物件

- 減価償却

- NPV

- オーナーチェンジ

- 家賃収入

- 失敗

- 耐用年数

- 投資用マンション

- FIRE

- 限定情報配信中

-

リスク対策法、節税・確定申告の方法など不動産投資に役立つ情報を配信中

お得な限定情報を受け取る

- LINE@はじめました

-

友達追加してみる

運営会社

Company