【 目次 】

収益還元法とは

収益還元法(Capitalization Approach)は、不動産の収益性に基づいてその評価額を算出する手法です。

不動産投資や不動産取引の際に利用される重要な評価方法で、将来の収益を現在の価値に還元することで不動産の価値を評価します。

ひとことで表すと、物件が将来的に生み出す収益(賃料収入など)を基に、その不動産の価値を見積もるというものです。

収益還元法の重要性

収益還元法は、不動産投資や取引において非常に重要な役割を担っています。

特に投資目的で不動産を購入する際、この手法は将来の収益を現在の価値として計算することで、物件の収益性を評価し、投資のリスクとリターンを適切に判断するための基礎となります。

この評価方法を用いることで、投資家は物件がどれだけの収益を生み出すかを予測し、その価値を正確に把握することができるようになります。さらに、収益還元法は、不動産鑑定士や不動産会社が公正な価格を提示する際にも使用されるため、取引の透明性を向上させる効果もあると言えるでしょう。

例えば、賃貸マンションやオフィスビルなど、長期的な運用を目指す不動産投資においては、収益還元法は非常に有効です。

収益還元法の計算方法

収益還元法には、大きく分けて二つの計算方法があります。

それぞれの方法には異なる特性があり、物件や投資の目的に応じて使い分けることが求められます。

それでは、それぞれの計算方法と特徴を見ていきましょう。

直接還元法

直接還元法は、1年間の純利益を一定の還元利回りで割ることで、不動産の評価額を算出する方法です。具体的な計算式は以下の通りです。

評価額=1年間の総収益÷還元利回り

ある賃貸マンションが年間で純利益を150万円生み出しているとします。このマンションの還元利回りが4%である場合を想定して、直接還元法を用いて評価額を計算してみましょう。

150万円(1年間の総収益)÷ 4%(還元利回り)= 3750万円

つまりこの物件の評価額は、3750万円ということになります。

この方法はシンプルで直感的ですが、収益が安定している場合に特に有効です。例に挙げると、安定した賃料収入が見込めるオフィスビルやマンションを評価する際には非常に有効と言えるでしょう。

直接還元法のメリット

直接還元法の最大の利点は、そのシンプルさにあります。計算が容易で、誰でも簡単に評価額を算出することができるため、使い易さという点でメリットと言えるでしょう。

直接還元法は、不動産市場の初心者にも理解しやすい手法です。初めて不動産投資を行う個人投資家にとって、複雑な評価方法よりも、シンプルで直感的な直接還元法は受け入れやすいです。このため、投資家教育や市場参入のハードルを下げる効果もあります。

直接還元法のデメリット

直接還元法は非常にシンプルで使い勝手のいい計算方法ですが、そのシンプルさはデメリットにもなりえます。

例えば、収益が変動する可能性が高い物件や、長期的な投資計画を考慮する場合には、DCF法など他の評価手法と併用しなければ指標としては曖昧なものになりかねません。

こうしたデメリットを理解した上で、収益性を見極める手法として活用しましょう。

DCF法(ディスカウントキャッシュフロー法)

DCF法(Discounted Cash Flow Method)は、将来のキャッシュフローを一定の割引率(将来受け取る金銭を現在価値に換算した際の割合)を、1年あたりの割合で示したもので現在価値に換算する方法です。これにより、より精度の高い評価が可能となります。

この方法では、空室や家賃の下落まで想定した上で評価額を算出します。

ざっくり以下のようなイメージで算出することになりますが、それぞれの現在価値の計算などがかなり複雑になるため、専門知識のない個人で計算しようとするとかなりの時間がかかってしまうことになるでしょう。

投資用物件の詳細なシミュレーションを確認したい場合は、「空室リスク・家賃下落などの要素を加味したシミュレーションが欲しい」と不動産投資会社のアドバイザーに相談してみることをおすすめします。

DCF法のメリット

DCF法のメリットは、空室や家賃下落などの変動値も織り込んで計算することができる点でしょう。

変動値を織り込んで計算できることで、正確な物件価格を算出することが可能です。

DCF法のデメリット

DCF法のデメリットは、計算式がかなり複雑なことです。

基本的に投資用不動産を探す際、複数の物件を並行して検討する場合がほとんどです。

そうなると、複雑かつ計算に時間の要するDCP法を全てに用いているとかなりの時間を要します。

大げさですが、計算している期間にその物件が売れてしまうなんてことも起こりうるでしょう。

収益還元法以外の評価方法

収益還元法の他にも、不動産の評価にはいくつかの手法があります。

それぞれの手法には異なる特性があり、物件の種類や評価の目的に応じて適切な手法を選択することが重要です。

積算法

積算法は、不動産評価の中でも土地と建物を個別に評価し、その合計額を物件の総評価額とする方法です。

この手法では、まず土地の価値を市場価格や類似物件の取引事例を基に算出し、

次に建物の価値を建築費用や減価償却を考慮して評価します。

最後に、これらを合算することで物件全体の評価額を求めます。

積算法の利点は、土地と建物の個別評価が可能な点にあります。これにより、各々の価値を明確にすることができます。一方で、全体としての収益性を考慮しないため、収益還元法と併用することが望ましい場合もあります。

土地の評価計算

土地の評価は、周辺地域の市場価格や類似物件の取引事例を基に行います。

例えば、土地の1平方メートルあたりの市場価格が20万円であり、評価対象の土地が300平方メートルである場合、その土地の評価額は以下のように計算を行います。

20万円×300平方メートル=6000万円(土地の評価額)

建物の評価計算

建物の評価は、建築費用と減価償却を基に行います。

例えば、建築費用が1億円・建物の耐用年数が50年・築年数が10年である場合、建物の価値は以下のように計算されます。

総評価額の計算

最後に、土地と建物の評価額を合算して総評価額を求めます。

この例では、土地の評価額が6000万円、建物の評価額が8000万円ですので、総評価額は以下のように計算します。

6000万円(土地の評価額)+8000万円(建物の評価額)=1億4000万円(総評価額)

取引事例比較法

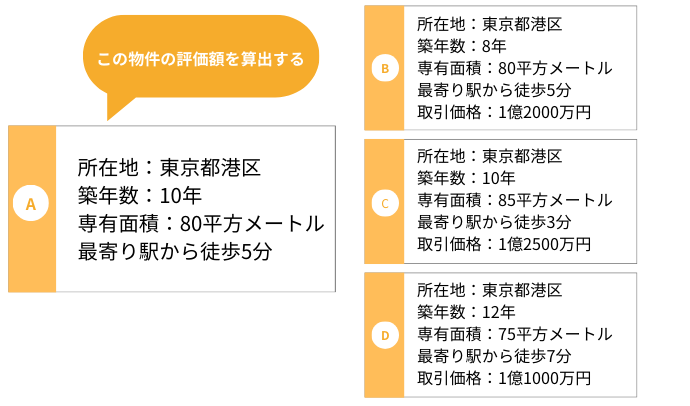

取引事例比較法は、不動産の評価方法の一つで、類似物件の取引価格を基に評価額を算出する方法です。

この手法は、特に市場の動向を反映しやすく、現実的な評価額を求めるのに非常に有効です。

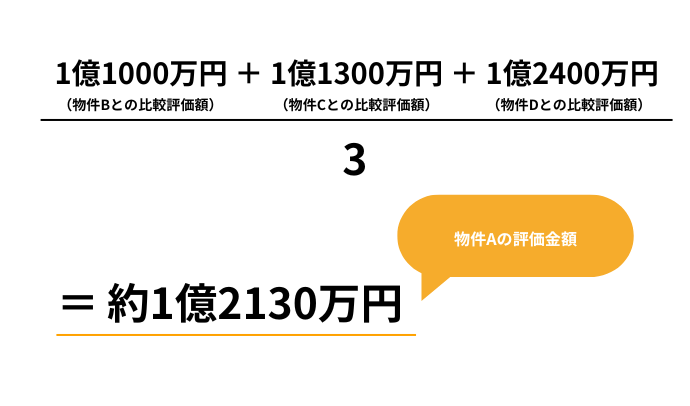

物件Bとの比較

築年数1年あたりの減価償却を仮に500万円とすると、

築年数の調整額=2年×500万円=1000万円

となり、物件Bより築年数が2年古い物件Aは、評価金額に1000万円マイナス調整が入ります。

総調整額を取引価格に加算すると、

1億2000万円-1000万円=1億1000万円

で、この場合の物件Aの評価額は1億1000万円と算出できます。

物件Cとの比較

平米単価を仮に200万円とすると、

面積の調整額=5×200万円=1000万円

物件Cの面積の方が大きいので、物件Aの評価金額に1000万円のマイナス調整を加えます。

1分あたりの影響を仮に100万円とすると、

距離の調整額=2×100万円=200万円

物件Cの方が物件Aより駅からの徒歩分数が短いので、物件Aの評価金額に200万円のマイナス調整を加えます。

総調整額を取引価格に加算すると、

1億2500万円-1000万円-200万円=1億1300万円

となり、この場合の物件Aの評価額は1億1300万円と算出できます。

物件Dとの比較

築年数1年あたりの影響を仮に100万円とすると、

築年数の調整額=2×100万円=200万円

物件Dの方が古いため、物件Aの評価額に200万円のプラス調整を加えます。

平米単価を仮に200万円とすると、

面積の調整額=5×200万円=1000万円

物件Bの面積が小さいため、物件Aの評価額に1000万円のプラス調整を加えます。

最寄り駅からの徒歩分数を1分あたりの影響を仮に100万円とすると、

距離の調整額=2×100万円=200万円

物件Bより、物件Aの方が駅からの徒歩分数が短いため、評価額に200万円のプラス調整を加えます。

総調整額を取引価格に加算すると、

1億1000万円+200万円+1000万円+200万円=1億2400万円

となり、この場合の物件Aの評価額は1億2400万円と算出できます。

収益還元法と積算法の違いとは?

収益還元法と積算法にはいくつかの違いがあります。

収益を考慮する点

収益還元法は将来の収益に着目するのに対し、積算法は現在の市場価格や建築費用に基づいて評価を行います。

そのため、収益還元法は、賃料収入などの収益性が重要な投資物件の評価に適した計算方法と言えるでしょう。

土地と建物を分離して計算する点

積算法では土地と建物を別々に評価するため、各々の価値を明確にすることができます。

一方、収益還元法では物件全体としての収益性を評価します。

物件の価値を正確に把握したい場合は積算法、収益性を把握したい場合は収益還元法を使用しましょう。

物件を高く売るための方法

さて、少し話は逸れますが、この記事を読んでいる皆さんは、不動産投資の出口として「売却」を見据えていることでしょう。

「できる限り高値で売却したい」

と、ほとんどの人が考えます。

では、売却価格を高めるためにはどのようにすればいいのでしょうか?

それは、

「家賃を維持する(上げる)」

これが最も重要です。

収益還元法で解説しましたが、基本的に収益不動産の価格は、家賃から逆算して決定します。

そのため、家賃の維持・吊り上げが、売却価格を高額にするのにとても重要です。

大前提、入居者ありきの家賃のため、入居状態を維持し続けることが、家賃維持にとって最も重要となってきます。その上で、入居者ニーズの高い物件は、家賃を多少上げても入居がつく可能性が高いので、タイミングで家賃の上昇を試みましょう。

つまり、売却価格を上げる方法の1つ目は、

「入居ニーズの高い良物件を選定する」

ことだと覚えておきましょう。

まとめ

収益還元法や積算法などの、同じ不動産価格を算出する計算方法ですが、それぞれ特徴は異なります。

自身の目的に沿った計算方法を選び物件価格を算出してみましょう。

プロパティエージェントでは、資産価値の高い厳選された投資物件を数多く取り揃えております。

不動産投資セミナー

関連記事

記事検索

Search

記事カテゴリ

Categories

記事タグ

Tags

- メリット

- 税金

- サブリース

- 立地

- 公示地価

- 不動産投資

- 再開発

- 法人化

- IRR

- 固定資産税

- アパート

- 資産運用

- ワンルームマンション投資

- 分散投資

- 不動産取得税

- マンション

- 入居率

- ROI

- 区分マンション

- セミナー

- 地方

- シミュレーション

- 購入

- 競売物件

- 新築マンション投資

- 都心

- 貯金

- 控除

- 不動産投資ローン

- 投資

- 賃貸管理

- デメリット

- 火災保険

- 住宅ローン

- 医師

- 建物管理

- 金融商品

- 不動産投資セミナー

- 修繕積立金

- FP

- 成功

- 確定申告

- 収益物件

- 東京23区

- 公務員

- ローン

- 空室

- 年末調整

- 新耐震基準

- 不動産投資市場

- サラリーマン

- 国税庁

- 不動産会社

- 物件選び

- 不動産クラウドファンディング

- 利回り

- 不労所得

- オーナー

- 贈与税

- 不動産特定共同事業法

- 保険

- 団体信用生命保険

- 小口化

- 相続税

- 新築ワンルームマンション投資

- 節税

- 金利

- 初心者

- 中古マンション投資

- 副業

- リスク

- 人気物件

- 減価償却

- NPV

- オーナーチェンジ

- 家賃収入

- 失敗

- 耐用年数

- 投資用マンション

- FIRE

- 限定情報配信中

-

リスク対策法、節税・確定申告の方法など不動産投資に役立つ情報を配信中

お得な限定情報を受け取る

- LINE@はじめました

-

友達追加してみる

運営会社

Company