【 目次 】

地域の特産物を購入できたり、おもしろい体験ができたりするふるさと納税。

ふるさと納税を利用して寄付を行うと所得税・住民税の控除や還付が受けられることから、節税対策になると考える方もいます。しかし、実はふるさと納税に節税効果はありません。

今回の記事では、ふるさと納税の仕組みやその効果について解説するとともに、ふるさと納税以外に会社員ができる税金対策をご紹介します。

不動産投資の節税について詳しく知りたい方は、以下の記事もご覧ください。

ふるさと納税とは?節税にならない理由・仕組みを解説

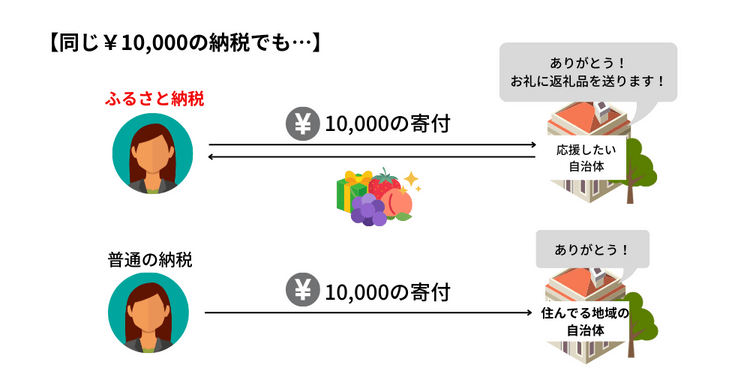

ふるさと納税とは、簡単にいうと地方自治体への寄付を利用して翌年の税金を前払いする制度です。

応援したい自治体を選び寄付をすると、自治体から地元の特産物などの返礼品が送られてきます。

ふるさと納税の一番の魅力は、このような地域の特産物や体験を購入できるという点です。

このように、ただ税金の支払いをするだけよりも、地方の特産物が手に入るほうがお得に感じますよね。

そして、よく間違えられがちなのが、ふるさと納税が節税になるのでは?という噂です。実は、ふるさと納税に節税効果はありません。

単に、ふるさと納税の制度を利用して、翌年の税金の前払いをしているだけです。

ふるさと納税を行うと、寄付額のうち2千円を超える部分において、翌年の所得税や住民税から原則として全額が還付・控除されます。

(*)控除とは、一定額を差し引くという意味

(*)還付とは、本来の税金より多く徴収した際に払いすぎた税金を返すという意味

このように、ふるさと納税を行うと税金を前払いすることになるので、翌年の所得税・住民税を支払うタイミングで、元々ふるさと納税を行っていた分が控除・還付されるという仕組みです。

- 納税金額は変わらない(節税にはならない)

- 返礼品がもらえるので、ただ納税するだけよりも、得した気分になる

- 税金の前払いをした分、翌年の所得税・住民税から還付・控除される

ふるさと納税で控除・還付を受ける際の注意点

上記でご紹介した通り、ふるさと納税は節税にはなりません。それに加えて、注意しておきたい点が3つあります。

注意点1:控除を受けるまで時間がかかる

ふるさと納税は、利用したからといってすぐに控除や還付が受けられるわけではありません。

控除・還付のタイミングは税金の種類によって異なり、以下のようになっています。

【1】所得税の還付のタイミング

所得税の還付は確定申告から1~2ヶ月後、つまりふるさと納税の翌年4~5月頃に行われます。

還付金は預貯金口座への振込みか、もしくは最寄りのゆうちょ銀行各店舗または郵便局で直接受け取るか、どちらかから選択可能です。

【2】住民税の控除のタイミング

住民税の控除を受ける場合は、ふるさと納税を行った翌年6月から12月にかけて行われ、給与から天引きされる住民税が、ふるさと納税をした分だけ減額されます。

どちらにせよ、ふるさと納税を行ってから実際に控除・還付を受けるまでは、数ヶ月以上かかるという点は押さえておきましょう。

住民税と所得税の違いについては→こちらの見出しで解説しています。

注意点2:控除できる上限額は決まっている

上記でご紹介した通り、ふるさと納税に節税効果はないものの、実質2,000円の負担で全国の特産物を手に入れられるという大きなメリットがあります。

しかし、そのメリットを無限に享受できるわけではありません。控除できる金額には上限が設けられており、それを超えると自己負担が多くなりますので注意が必要です。

上限額は収入や家族構成によって異なりますので、ふるなびが提供している計算シミュレーションなどを用いて計算しておきましょう。

注意点3:手続きをしないと控除されない

また、ふるさと納税をしたからといって、自動的に税金が控除されるわけではありません。

控除を受けるためには確定申告もしくはワンストップ特例制度の利用が必要です。

しかし、確定申告に慣れていない会社員にとっては、ハードルが高いと感じられるかもしれません。

「ふるさと納税を利用したいけど、確定申告が面倒くさい」という方は、ワンストップ特例制度を利用すると良いでしょう。

ふるさと納税のワンストップ特例制度について

ワンストップ特例制度を利用するためには、次の条件を満たしている必要があります。

確定申告しない会社員のみが利用可能

ワンストップ特例制度は、確定申告を行わない会社員だけが利用できる制度です。

確定申告を行う自営業や個人事業主は利用できません。

また、会社員であっても年収2,000万円超である、副業所得が20万円超(年間)であるなど、確定申告が必要な場合も同様に、ワンストップ特例制度の対象外になります。

寄付先の自治体は5団体以下まで

ワンストップ特例制度を適用するためには、寄付先の自治体を5団体以下に抑えなくてはなりません。

制限があるのはあくまで「自治体数」であり、例えばAの自治体に6回寄付を行ったとしても自治体数は1カウントとなるためワンストップ特例制度を利用できます。

ただし、6団体以上に寄付をした場合は確定申告での申請が必要になります。

各自治体に申請書を提出する必要がある

ワンストップ特例制度を利用する場合、ふるさと納税で何かを購入したあとに、各自治体に「寄附金税額控除に係る申告特例申請書」を提出する必要が生じます。

同じ自治体に複数回寄付をした場合でも、寄付の回数だけ書類を送らなければなりません。

申請書は地方自治体が送付してくれることもありますが、送付がない場合は自分でフォーマットをダウンロードして記入をします。

申請書の提出期限はふるさと納税の翌年1月10日(必着)です。ギリギリに郵送すると期限までに自治体に届かない場合もありますので、早めに進めておきましょう。

所得税の還付は受けられない

ワンストップ特例制度を利用すると、受けられるのは住民税の控除のみとなり、所得税の還付は受けられません。

先ほどご紹介した通り、住民税の控除はふるさと納税の翌年6月から12月までの6ヶ月に渡って受けることになります。

所得税・住民税の違い

所得税と住民税は両方とも個人の1年間の所得に対してかけられる税金には変わりがないですが、以下の点で異なります。

| 違い | 所得税 | 住民税 |

|---|---|---|

| 1.納め先 | 国税 | 地方税 |

| 2.税額 | 所得によって異なり、収入が多ければ多いほど高くなる | 皆一律で所得に対しての10%と決まっている |

| 3.納税の時期 | その年の1月~12月までの所得から計算される | 前年の所得をもとに6月頃納税をおこなう |

| 4.支払い方法 | 会社員:その年の想定年収をもとに既に毎月給与天引きされている | 会社員:給与天引き |

| 自営業:確定申告時にまとめて納税を行う | 自営業:4分割で支払い |

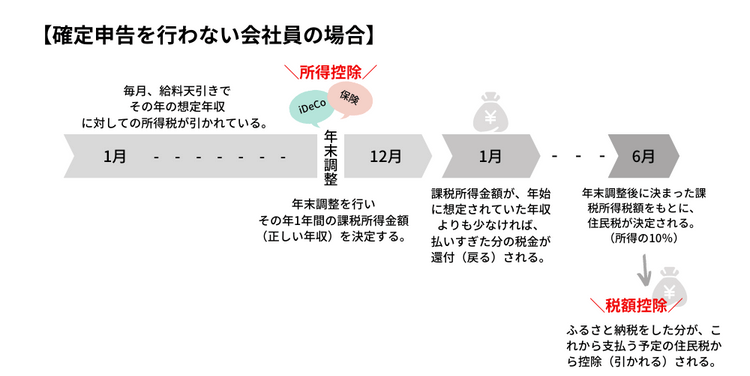

会社員が、年金保険やiDeCoなどを利用して行う「年末調整」は、課税所得金額(正しい年収)を決定するための所得控除にあたります。

会社員は、1月から12月の1年間の想定される年収に対して、所得税を給料天引きで前払いしている状態です。そのため年末調整で所得控除を行い、課税所得税額を確定させます。

ここで、年始時点の想定年収よりも課税所得金額(正しい年収)が低ければ、1年間前払いで税金を払いすぎていたことになるので、その分還付されます。

一方、ワンストップ特例制度を利用する場合、年金保険やiDeCoのように年末調整で申請し所得控除されるのではなく、住民税から直接控除される「税額控除」になります。

所得控除と税額控除の違い

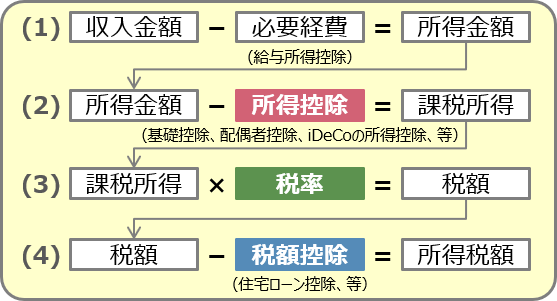

所得控除と税額控除の違いについても解説していきます。

税額控除:計算した税額から直接控除する

所得控除は課税所得によって実際に差し引かれる税額(税率)が変わります。

税額控除は、シンプルに「控除額がそのまま税金から差し引かれる」と考えれば良いです。

それぞれ税額が決まり、引かれていく流れは以下の通り。

参照元:大和証券「今さら聞けない、ふるさと納税/(3)所得控除と税額控除の違い」

ふるさと納税では収入(所得税率)に関わらず、寄付金から2,000円を差し引いた額だけ税金の負担が減る仕組みになっています。

ふるさと納税実際のシミュレーション

それでは、具体例を挙げて控除の仕組みを見ていきましょう。(以下はワンストップ特例制度ではなく確定申告を行う場合の計算シミュレーションです。)

自動でシミュレーションできるサイトもあるので、よかったらご活用ください。

課税所得税額:400万円(所得税率20%*)

ふるさと納税額:10,000円

(*)課税所得税額は所得から所得控除額を差し引いた金額です。

【1】所得税分(所得控除)

計算方法は以下の通りです。

これを例に当てはめると、

(10,000円-2,000円)×20%=1,600円

となり、800円の還付を受けられることになります。

先ほどご紹介した通り、所得控除は税率によって実際に差し引かれる額が変わります。

所得が高くなると所得税率も上がるため、【1】の時点では高所得者ほど還付金が多くなるわけです。

【2】住民税分(税額控除)

計算方法は以下の通りです。

これを例に当てはめると、

(10,000円-2,000円)×10%=800円

となり、800円が住民税から税額控除されます。

【3】住民税の特例分(税額控除)

計算方法は以下の通りです。

これを例に当てはめると、

(10,000円-2,000円)×(100%-20%-10%)=5,600円

となり、6,400円が住民税から控除されます。

上記3つの控除(還付)の合計は【1】1,600円+【2】800円+【3】5,600円=8,000円です。

ふるさと納税額10,000円のうち、8,000円は控除(還付)が受けられる、すなわち2,000円の自己負担でふるさと納税が可能であることが分かります。

【1】の時点では高所得者ほど控除(還付)の金額も多いのですが、【3】で控除されるため、所得に関わらず自己負担額は同じになるわけです。

ふるさと納税のはじめかた

ここからは実際に、ふるさと納税の始め方をご紹介します。

簡単な4ステップでできますので、地方を応援したい、特産物をお得にゲットしたいという方は試してみてはいかがでしょうか。

STEP1:応援する自治体と返礼品を選ぶ

まずは、応援する自治体と返礼品を選びます。思い出の町や支援したい地域があるならそこから選ぶこともできますし、欲しい返礼品から選ぶのも良いでしょう。

STEP2:ふるさと納税をする

自治体と返礼品を選んだら、さっそくふるさと納税を行います。

直接自治体に申し込むこともできますが、「ふるなび」や「さとふる」など、ふるさと納税のポータルサイトを利用すれば、オンラインショッピングのような手軽さで手続き可能です。

STEP3:返礼品と寄付金受領証明書を受け取る

支払い手続きを済ませると、自治体から返礼品と寄附金受領証明書が届きます。

寄附金受領証明書は、確定申告時に必要になりますので、保管しておきましょう。(寄附金受領証明書が届くタイミングは自治体により異なります。)

STEP4:税金の控除・還付に必要な手続きを行う

税金の控除・還付に必要な手続きを行います。手続き方法については先ほどご紹介しましたが、もう一度簡単に振り返ってみましょう。

| 手続きを行う時期 | 必要な書類 | 手続きの方法 | |

|---|---|---|---|

| 確定申告 | ふるさと納税を行った翌年の確定申告期間 ※通常は2月16日~3月15日 |

寄付金受領証明書 | 他の所得や経費、損失などと併せて確定申告を行う |

| ふるさと納税ワンストップ制度 | ふるさと納税を行った翌年の1月10日まで(必着) | 寄付金税額控除に係る申告特例申請書) | 必要事項を記入して各自治体に送付する |

ふるさと納税以外で会社員ができる税金対策

これまで紹介してきた通り、ふるさと納税は節税にはなりませんが、会社員ができる税金対策には以下のようなものがあります。

それぞれ1つだけを行うのではなく複数組み合わせることによって、より税金対策にもなるのでおすすめです。

- NISA

- iDeCo

- 保険

- 不動産投資

上記のうち「NISA」「iDeCo」は、政府が資産形成を支援・促進することを目的として作られた制度であり、資産形成によって生じる利益(運用益、売却益、利息など)が非課税となるものです。

また、保険や不動産投資にも税金対策の効果があります。以下に詳しく解説しましょう。

NISA

NISA(少額投資非課税制度)は、NISA口座内で毎年一定金額の範囲内で株式・投資信託といった金融商品を購入した場合、利益や配当、売却益といった利益にかかる税金が非課税になるという制度です。

通常であれば投資で得た利益には20.315%の税金がかかります。それが0円になるのですから、非常にお得です。

また、長期に渡りコツコツ投資をしたい場合は、「つみたてNISA」を選ぶことも可能です。

いずれも年間投資額や非課税になる期間に制限があります。また、つみたてNISAに関しては、投資できる金融商品が限られているという点にも注意が必要です。

iDeCo

iDeCo(個人型確定拠出年金)は、私的年金制度の一つで、自分で掛金を拠出・運用して60歳以降に受け取る年金を指します。

運用商品には定期預金、保険商品、投資信託があり、自分で好きな商品を選択可能です。掛金の限度額は職業や企業年金の有無によって異なります。

iDeCoの節税優遇は非常に大きく、拠出・運用・受取のいずれの段階でも節税効果がある点が魅力です。

- 拠出:掛金が全額所得控除の対象となるため、年末調整を行うことで所得税の還付を受けられる

- 運用:NISAと同じく、運用で得た利益(定期預金の場合は利息)が非課税になる

- 受取:iDeCoで積み立てた掛金は、60歳以降に受け取ることになり、受け取り方法は以下の3通りから選択可能

- 一時金として一括で受け取る

- 年金形式で受け取る

- 一時金と年金を組み合わせて受け取る

一時金の場合は退職所得控除、年金の場合は公的年金等控除が適用されます。

保険

各種生命保険及び個人年金保険に加入している場合、所得税及び住民税からの所得控除を受けられ、税金が安くなります。

生命保険料控除は平成24年1月1日に大改正が行われており、現在では改正前(旧生命保険料)と改正後(新生命保険料)が混在した状態です。

保険料控除の対象となる保険の種類と限度額をまとめると以下のようになります。

| – | 旧生命保険料 | 新生命保険料 | ||

|---|---|---|---|---|

| 種類 | 限度額 | 種類 | 限度額 | |

| 一般生命保険料 | 死亡保険、医療保険、 介護保険など |

所得税:50,000円 住民税:35,000円 |

死亡保険など | 所得税:40,000円 住民税:28,000円 |

| 介護医療保険料 | – | – | 医療保険、介護保険など | 所得税:40,000円 住民税:28,000円 |

| 個人年金保険料 | 個人年金保険 | 所得税:50,000円 住民税:35,000円 |

個人年金保険 | 所得税:40,000円 住民税:28,000円 |

| 合計適用限度額 | 所得税:100,000円 住民税:70,000円 |

所得税:120,000円 住民税:70,000円 |

||

控除額は年間の払込保険料によって異なります。計算方法は複雑ですが、会社員であれば年末調整時に提出すれば問題ありません。

不動産投資

不動産投資も税金を圧縮できる投資法の一つです。その理由としては、「損益通算」ができることが挙げられます。

損益通算とは、一定期間内に生じた利益と損失を足し合わせ、利益を減らすことです。利益が減ればその分税金も減るため、節税につながります。

不動産投資では不動産経営に必要な管理費や修繕積立費、固定資産税のほか、「減価償却」も経費に計上可能です。

減価償却とは、高額かつ長期間利用できる物を購入した際、その費用を何年かに分けて経費に計上することを指し、不動産の場合は構造ごとに定められた法定耐用年数を元に減価償却費を計算します。

例えば、木造住宅の法定耐用年数は22年です。もし、2,200万円で新築の木造住宅を購入した場合、22年に渡り100万円ずつ経費として計上できます。

しかし、不動産投資による節税はあくまで付随効果です。まずは不動産投資自体で利益を上げられなくては意味がありません。

そのためにも、収益性の高い物件の選定やリスクヘッジも含めた長期的な運用計画が重要になります。

プロパティエージェントでは、不動産投資の基礎をまとめた資料セットを無料でプレゼントしています。興味のある方はぜひお申し込みください。

まとめ

ふるさと納税は、あくまで「税金の前払い」をしているだけで、節税にはなりません。

しかし、自己負担金2,000円で応援したい自治体に寄付ができ、地方の特産品などの返礼品がもらえるお得な制度です。控除可能上限額や申請方法に注意しながら活用すると良いでしょう。

税金対策をしたいならiDeCoやNISA、不動産投資といった投資も一つの方法です。節税と資産形成、ダブルで手持ちのお金を増やせるのがこのような投資の魅力といえます。

しかし、投資はあくまで利益を出すことが目的であり、節税はオプションに過ぎません。

税金対策のために安易に投資を始めるのではなく、自身の投資目的を明確にし、リスクヘッジを事前にしっかり行うことが重要です。

税金対策として不動産投資を始めようと考えている方は、ぜひプロパティエージェントの無料セミナーにご参加ください。

不動産投資の基礎から、不動産選定や運用のコツまで、不動産投資のイロハを分かりやすくご説明します。

関連記事

記事検索

Search

記事カテゴリ

Categories

記事タグ

Tags

- メリット

- 税金

- サブリース

- 立地

- 公示地価

- 不動産投資

- 再開発

- 法人化

- IRR

- 固定資産税

- アパート

- 資産運用

- ワンルームマンション投資

- 分散投資

- 不動産取得税

- マンション

- 入居率

- ROI

- 区分マンション

- セミナー

- 地方

- シミュレーション

- 購入

- 競売物件

- 新築マンション投資

- 都心

- 貯金

- 控除

- 不動産投資ローン

- 投資

- 賃貸管理

- デメリット

- 火災保険

- 住宅ローン

- 医師

- 建物管理

- 金融商品

- 不動産投資セミナー

- 修繕積立金

- FP

- 成功

- 確定申告

- 収益物件

- 東京23区

- 公務員

- ローン

- 空室

- 年末調整

- 新耐震基準

- 不動産投資市場

- サラリーマン

- 国税庁

- 不動産会社

- 物件選び

- 不動産クラウドファンディング

- 利回り

- 不労所得

- オーナー

- 贈与税

- 不動産特定共同事業法

- 保険

- 団体信用生命保険

- 小口化

- 相続税

- 新築ワンルームマンション投資

- 節税

- 金利

- 初心者

- 中古マンション投資

- 副業

- リスク

- 人気物件

- 減価償却

- NPV

- オーナーチェンジ

- 家賃収入

- 失敗

- 耐用年数

- 投資用マンション

- FIRE

- 限定情報配信中

-

リスク対策法、節税・確定申告の方法など不動産投資に役立つ情報を配信中

お得な限定情報を受け取る

- LINE@はじめました

-

友達追加してみる

運営会社

Company